中国基金报记者 文夕

第五次在港交所递表的圆心科技,近日终于通过上市聆讯。

这家一度被资本追捧的互联网医疗独角兽仍存在不少隐忧。经历了高达11轮“抬轿式”融资后,圆心科技并未将资金大力投入研发,反而依然以“卖药为生”。

常年以来显著低于同行的盈利能力,使圆心科技三年半时间内亏掉近24亿元。寻求新的增长曲线,成为该公司当下要务。其目前最大的矛盾在于,既要摆脱“卖药依赖症”的困扰,同时又要面对新的“涉险”业务合规问题。

圆心科技未来即便实现IPO,但其在目前较为低迷的港股市场中所能获得的估值水平,又能否得到融资轮投资机构的认可,存在较大疑问。

6年融资11轮

圆心科技在2023年12月18日再度向港交所递交上市申请。这已是该公司的第五次递表,此前四次递表的时间分别为2021年10月、2022年4月、2022年10月、2023年5月。

与前四次不同的是,圆心科技第五次递表终于有了下文。港交所在2月9日披露圆心科技通过上市聆讯。在递表港交所的公司中,多次递表的现象并不少见,但如圆心科技一般连续五次递表,实属罕见。

招股书显示,按2022年收益计算,圆心科技是国内第一大专注于处方药的线下线上医疗交付平台,曾获得红杉资本、腾讯、启明资本等知名机构投资。

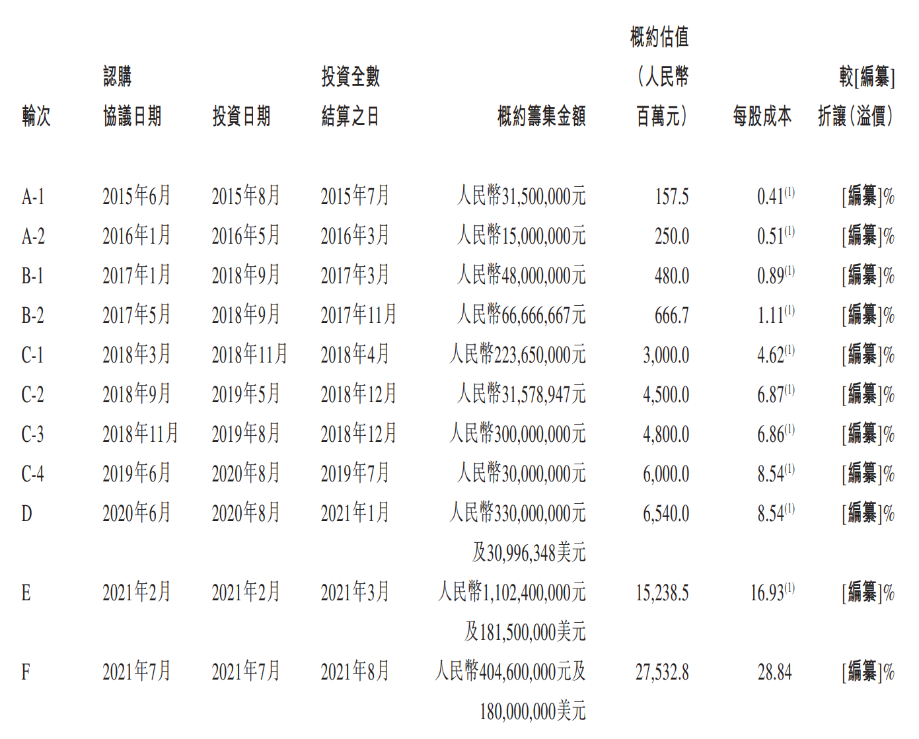

圆心科技成立于2015年,当年6月便完成了第一轮融资,对应估值大约为1.58亿元。

而招股书信息显示,截至2021年7月,圆心科技已经完成了高达11轮次融资,整个过程堪称“抬轿式”融资。在2021年7月的F轮融资中,圆心科技估值已达275.33亿元。6年间,圆心科技估值涨超173倍。

而奠定圆心科技最新估值的融资轮则为E轮和F轮,两轮融资时间间隔仅5个月。两轮融资中,圆心科技合计募得15.02亿元人民币和3.62亿美元。

有意思的是,F轮融资后三个月,圆心科技便向港交所首次递表。如此短的时间间隔,意味着最后两轮投资者突击入股,主要看重公司可以快速上市。

值得一提的是,彼时,互联网医疗龙头京东健康市值依然超2000亿元,趁着行业热度,圆心科技如能上市大概率会获得较高估值,那么最后两轮的投资机构能够轻松获利。

三年半亏损近24亿元

近年来,圆心科技竭力将自己描绘成一家集“药、医、险”于一身的生态型公司。

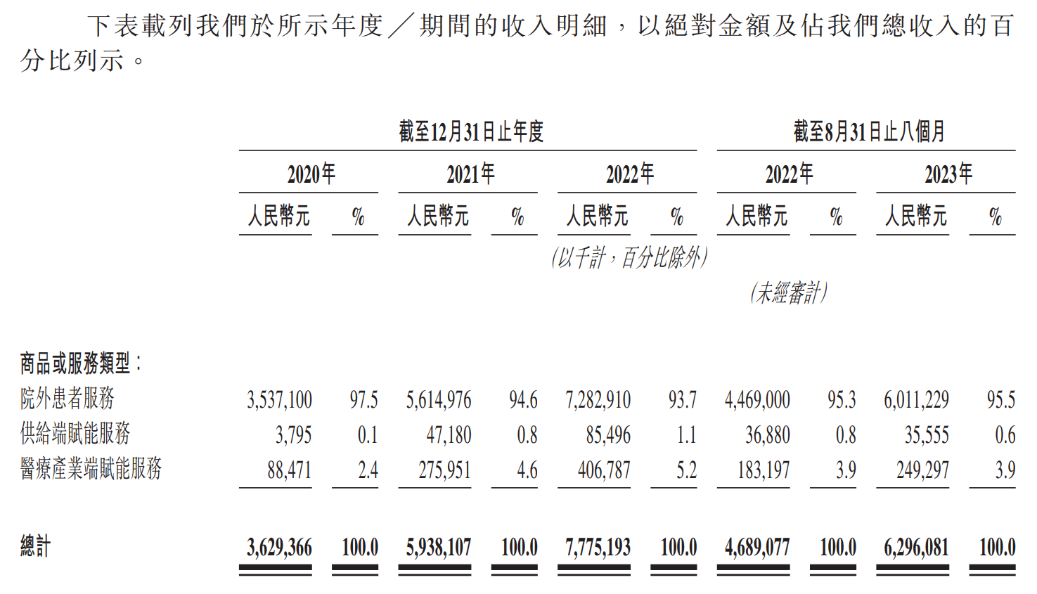

据悉,圆心科技共有三大核心业务:院外患者服务业务(线上线下渠道出售药品服务)、供给端赋能服务(医院数字化)、医疗产业端赋能服务(保险与支付)。其中,院外患者服务业务营收始终占公司总营收的93%以上。

剥开院外综合患者服务的“外衣”,会发现这项业务实际上就是院外药房服务、院外医疗服务和药品批发服务的总称。通俗来讲,即为“卖药服务”。圆心科技正因此而发家。

获得了投资机构资金加持后,圆心科技销售规模如“开挂”般增长,这主要得益于“卖药服务”发力。

招股书显示,2020年~2022年以及2023年上半年,圆心科技营收分别为36.29亿元、59.38亿元、77.75亿元和46.45亿元。

但从利润端来看,营收规模的扩张并未增厚公司利润。上述报告期内,该公司净利润分别亏损3.63亿元、7.57亿元、8.05亿元、4.42亿元。三年半时间里,圆心科技累计亏损高达23.67亿元。

导致亏损的重要原因,在于居高不下的销售成本和销售费用。招股书显示,上述报告期内,其销售成本占营收的比例分别为90.8%、91%、90.7%和91.2%。其中,商品成本占营收的比例经计算为89.44%、87.47%、86.9%和88.47%。

在“卖药业务”方面,圆心科技毛利率远低于同行。数据显示,“院外患者服务”毛利率在上述报告期内持续降低,分别为7.6%、6.9%、6.9%和6.5%。而京东健康、平安好医生、叮当健康同期同业务毛利率均达到了20%以上。由此可见,圆心科技“卖药业务”采取的是低价换量策略,利润空间十分有限。

而且,身披“卖药”标签,圆心科技的科技含量也备受质疑。在该公司第一次冲击港交所IPO时,定位还是“一家领先的医疗科技公司”,到第二版招股书时,已经更改为“一家领先的医疗健康公司”。

时至今日,圆心科技“科技”标签仍然未能在招股书中有所显露。近三年半来,该公司销售及市场推广开支总计达到29.07亿元,而研发总计只有4.52亿元,销售及市场推广开支是同期研发投入的6倍以上。

在占比方面,其销售费率更是常年保持在两位数水平,始终在13%左右。同期,圆心科技的研发开支占比则分别为1.3%、1.9%、2.4%和2.3%。

“涉险”业务能够持续?

圆心科技也希望治愈“卖药依赖症”,寻找新的业绩增长点。该公司的“医疗产业端赋能服务”则被视为其转型希望。

在招股书中,“医院产业端赋能服务”被诠释为向患者提供的病程管理及服务包、向医药公司提供的营销服务以及向保险公司提供的保险服务,包括理赔处理、第三方管理、药品福利管理和营销服务。

针对保险业务,圆心科技在招股书中语焉不详,并未明确说明该业务具体运作逻辑。该公司仅提到,圆心惠保是圆心科技保险业务的重要载体。而圆心惠保专注于新特药设计的创新保险产品、普惠型商业医疗保险、带病体保险等保险产品。

由于部分特药险、惠民保产品承保的客户群体中,带病体占据一定比例。业内对于开展这类业务能否给第三方平台带来稳定盈收打上了问号。

在业内看来,圆心科技承保的惠民保、特药险客户中多为带病体,这为该公司带来的挑战包括:带病体的客户群体风险较高、保险赔付概率较大、可能导致公司赔付成本上升。

更值得注意的是,早在2022年8月,原银保监会财险部已下发《关于部分财险公司短期健康保险业务中存在问题及相关风险的通报》,叫停以保险之名卖药的“药转保”业务。

一位保险行业资深人士告诉记者,在“药转保”业务中,保险公司仅扮演“走账”的角色,保费规模显著提升的同时,看似带动药企获得了药品销量及用药群体、第三方平台收获了用户流量,但这一模式异化了保险业务,使用短期健康险产品实际承担已确诊客户确定的医疗费用支出。“使保险或然事件成为必然事件,存在一定风险。”该人士表示。

上述人士同时认为,特药险实际是其中一类代表,作为一种创新保险产品,其本质是为了给特定药品提供保险保障,帮助患者减轻经济负担。“但在实际操作过程中,部分产品可能出现了偏离原始设计目的的情况,变成了以保险为名的非保险业务。”

就在2023年11月末,曾有消息称,国家金融监管总局北京监管局在业内下发通知,要求相关公司报送特药(即特殊药品)类健康险产品清单,其中就包括保险公司与圆心科技等第三方合作的健康险产品。

据招股书,圆心科技来自保险服务的收入分别为2480万元、1.31亿元、2.43亿元、1.21亿元,占各期医疗产业端赋能服务收入的比重分别为28.02%、47.46%、59.71%、61.42%,比重持续增大。

尽管圆心科技在招股书中并未具体披露特药类健康险产品收入规模,但该公司与保险公司已合作推出40余款新特药保险产品,分销的健康险产品亦达57项,可见该类产品在其保险服务板块中占据重要地位。

未来,圆心科技“涉险”业务若因合规问题遭到监管部门持续关注,那么会否存在下架风险?这一业务会否戛然而止,仍值得关注。

编辑:小茉

审核:许闻