12月的行情表现相对平淡,或是因为2022年开年以来,全球市场在各类超预期事件的共振下屡屡掀起惊心动魄的波澜,投资者至年末已有“审美疲劳”;亦或是最后一月的表现对全年行情的格局影响甚微,“曲末时”,市场节奏往往趋于平缓,资金也变得慵懒。

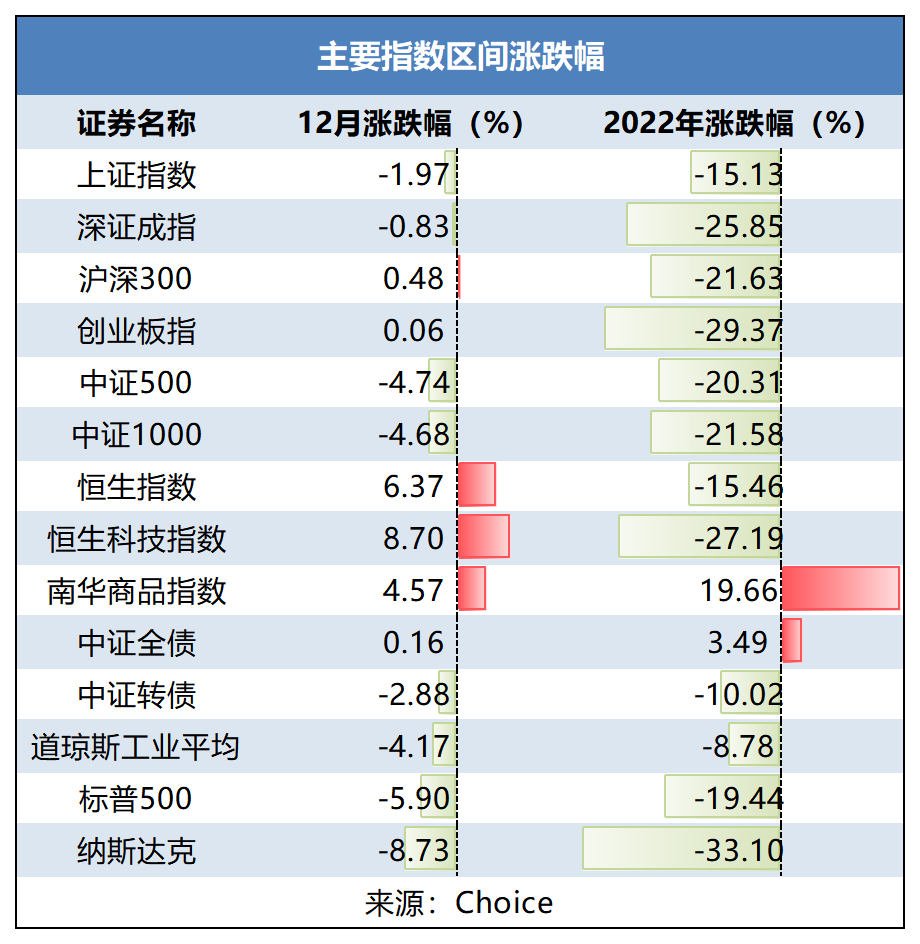

A股整体上走出了冲高回落的态势,最终沪指和深成指分别下跌1.97%和0.83%,同为三大股指的创业板却微涨0.48%,大盘股属性较为突出的沪深300指数上涨0.48%,中小盘属性较为明显的中证1000指数跌幅较大,为4.68%,意味着大盘蓝筹股在12月的表现相较于小盘股更加“优秀”。

港股则延续了11月的强势表现,恒生指数及恒生科技指数的月度涨幅分别为6.37%和8.70%,或是因为2022年港股市场的单边下行幅度较大,在风险得到有效释放后,估值也进入价值区间,对做多资金吸引力较强。

美股市场的跌幅则较为明显,道琼斯指数12月下跌4.17%,标普500和纳斯达克指数的月跌幅也在5%以上,在美联储并未确定向“鸽派”倾倒的情况下,经济衰退的阴霾不断在美国经济上空弥漫,导致美股市场投资者信心不足,恐慌指数随之震荡。

12月私募业绩整体表现平淡,但季度表现突出

12月,随着内外部不确定性因素的逐步明朗化,但边际预期逐步向好已是“明牌”,尤其在国内疫情防控措施的优化之后,消费板块回暖的预期已率先在市场中显现出来。面对新的布局窗口,私募机构亦正在积极“落子”。

据私募排排网不完全统计,近期有业绩更新、能够统计近期业绩且旗下至少有3只产品处于运行状态的2687家私募于近一个月、近三个月、近半年及2022年全年的平均收益率分别约为-1.97%、1.91%、-4.53%和-6.90%。

从近一个月表现来看,各策略的平均收益率均为负,但在2022年第四季度表现来看,各策略私募的平均收益率仍为正值,意味着多数私募在第四季度斩获了正的绝对收益,可谓私募的整体业绩回暖期。(注:若私募机构的同时包含多个核心策略,则不纳入统计,仅计算单一核心策略。)

其中,债券策略私募的整体表现在近一个月、近一个季度、近半年和全年的平均收益表现上皆是五大策略中最好的。除近一个月平均收益率表现接近平盘外,其他三个区间维度下皆获得了较好的收益率,可见债券在相对较为透明、稳定的未来现金流机制下,成为投资者较好的避险品种,私募机构通过运用专业知识,合理地搭配券种、久期等模块,就能在并不太平的2022年取得较好的风险收益平衡。

股票策略私募机构数量众多且竞争较为激烈,单纯地看平均收益率表现并不算理想,主要因为今年A股市场的孱弱表现拖累了整体表现,仅在近三个月的平均收益率上有着较为突出的表现,仅次于债券策略。但实际上,股票策略私募的平均表现多远超于同期各大指数的表现,意味着私募机构实现了相当可观的超额收益,印证了专业投研实力的正向作用。

12月黑马私募曝光!林园突然登上王座!

为提供更多有价值的数据,私募排排网基于前述规则,聚焦于近期业绩拔尖并有突围之势的黑马私募,对12月收益表现居前的私募进行盘点。

首先是市场关注度较高的百亿私募方面,近一个月表现居前的私募有林园投资、淡水泉、星石投资、睿璞投资、泰润海吉、泓澄投资、海南希瓦、宽远资产、景林资产、合晟资产。

林园投资近一月收益率登上百亿私募组的王座。在投资风格方面,其创始人林园素来钟爱与“嘴巴”有关的个股,在行动上也非常一致,比如今年以来,林园投资仅调研了3只个股,其中“油茅”金龙鱼就前后共调研了4次。

但实际上,林园的目光已经不仅仅局限于“嘴巴”领域。

2022年6月份,“林园投资309号”突然现身新能源整车企业的定增名单中,获配498.26万股,耗资共2.59亿元。

在私募排排网12月30日的路演直播中,林园公开现身表示,将在2023年重点关注去三年出现“大问题”的行业,如房地产、航空业、酒店业等板块。他认为,最近三年一直受到疫情的影响,一些行业的经营、市场表现都已经进入了谷底,这些行业很有可能在2023年向新的目标迈进,“困境反转”不无可能。

淡水泉居于次席,淡水泉成立于2007年,也是一家一线的“老牌”私募,坚持基本面为导向的投资,偏好那些具有优秀公司治理、可被证明的过往经营管理能力以及强烈进取心的公司。

而淡水泉本身也有着强烈的进取心,2022年全年,淡水泉一直保持了较高的调研积极性,累计调研次数超过千次。其中重点聚焦了不少医疗医药板块个股,包括仙琚制药、云南白药、迈瑞医疗、华东医药、特一药业等;还把目光投向了多只白马股,包括立讯精密、顺丰控股、海康威视、中兴通讯、美的集团等等。

可以说,在研究方面积极进取的态度让淡水泉对上市公司的了解更加深入,对价值中枢的把控更加具体,进而对业绩形成了强效的支撑。

合晟资产则是前十百亿私募中唯一一家采用债券策略的机构,为国内规模领先的信用债研究与投资机构。

借助投研优势,合晟资产主动承担一定的信用风险,分散持券以严控风险敞口,平衡资产和负债期限以确保产品的流动性,努力降低净值波动,力求为客户实现预期收益并创造超额收益。