- 全球油缸龙头,卡特彼勒、三一、徐工的均为其客户

- 泵阀业务2016年开始放量,仅2020上半年实现12亿收入

证券之星研究院在之前覆盖在三一重工和浙江鼎力国内这类国产重型机械主机厂商时,发现他们的发展也离不开上游产业链内资品牌的蓬勃发展,恒立液压就是其中的佼佼者。恒立液压也在顶投奖大佬张慧十大持仓股中。在此仅对大佬持仓做逻辑覆盖,不做任何推荐。

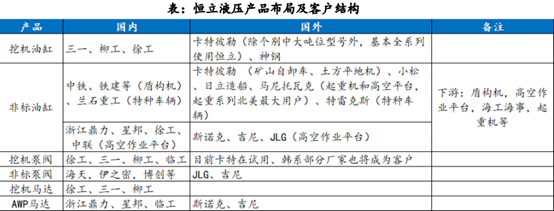

公司以油缸业务起家,利润占比超过68%,其中挖机油缸业务2019年相关业务利润占比超过45%,其下游客户包括国内外知名厂商卡特彼勒、三一重工、徐工、柳工等,非标准油缸2019年相关业务利润占比23.28%,下游厂商主要为盾构机、高空作业平台等。全球市占率30%,且据其官网消息,国内市占率超过50%,伴随着其下游客户的市占率的提升,公司此块业务还有一定的成长空间。

投资公司是投资公司的未来,挖机油缸业务公司已基本做到业内顶尖水准,而公司未来的成长在于液压机泵阀这一部分。液压机的原理很简单,就是基于帕斯卡原理:不可压缩静止流体中任一点受外力产生压强增值后,此压强增值瞬时间传至静止流体各点。

压强Pa=F/S,,基于帕斯卡原理,在输入端对液体施加一定压强的情况下,传导过程中压强不变,在输入端受力面积和输出端受力面积为1:2的情况下,输出端理论上就可以反馈出输入端2倍的力。理论很简单,但是实际应用层面基于各种场景难度很高,在此就不一一赘述。

液压系统便可以视作将力放大的一个系统,其下游应用系统相当广泛,包括挖机、盾构机、高空作业平台,海工海事领域等。

01:液压件国内市场超600亿,泵阀业务打开新的成长空间

公司积极向工业器械高端市场进发,积极向液压泵阀产品进发,国际相关巨头基本都以其为核心业务,且与油缸相比,泵阀业务

1.难度大,壁垒高

液压件行业本身属于技术密集型、资金壁垒、规模壁垒相对而言都较高,目前上市企业中仅恒立液压以及艾迪精密能做。

2.价值量高

以挖掘机为例,在一台典型挖掘机的成本结构中,主要液压件油缸、泵、阀、马达合计占到约23%,其中挖机液压泵阀价值量为油缸的近乎3倍。

3.下游应用场景更加广泛

下游作业平台可以以高空作业平台、盾构机、海工海事为主,以高空作业平台为例,可以详见之前浙江鼎力的逻辑覆盖,我国单位建筑高空作业平台保有量与欧美相比还有3-5倍的差距,目前还处于高速成长期。

公司的泵阀产品自面世以来,收入占比不断提升,由2016年的6.08%增长至2019年的21.45%,2016年-2019年的增速分别为2634.75%、198.57%、92.46%、 142.60%。2020上半年,公司泵阀以及马达板块实现收入11.91亿,同比增长85.81%。

据华安证券预测,中国液压件市场超过600亿元,2018年全球市场规模估计超过2000亿人民币,而在国内市场中,其实高端液压泵阀市场仍是外资品牌占据绝对优势,我国高端液压件市场对外依存度至少在50%以上,恒立作为液压领域国内龙头,进口替代空间巨大。

02:解决国内厂商产能痛点,国产替代需求旺盛并布局全球

解决了国内主机厂被国外“卡脖子”的痛点,在恒立液压等内资品牌崛起之前,甚至存在国内主机厂的产量不由产能决定,而是由进口液压件数量决定的情况,国产替代需求极强,且外资液压件厂商会优先满足国外需求,交货周期甚至能达到一年之长,而当前恒立液压的交货周期只有一个月左右,受其影响,国外主要竞争对手力士乐,川崎的的交货周期有所缩短,但仍有3-6个月。

恒立液压秉持的“服务型营销”的态度,其快速反应能力和本地化的服务更是外资品牌远远无法比较。

恒立液压也积极布局国外,公司2011年国外收入规模仅0.27亿元,2019年已经提升至9.72亿元,年化复合增长56%。

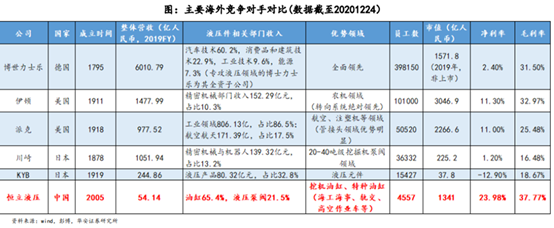

对比国外公司,以绝对营收值来看,恒立液压与国外行业龙头至少还有4-5倍的差距,但是基于国内的工程师红利以及管理效率,毛利率与净利率大幅领先国外主要竞争对手,详细数据可以见下图。

03:泵阀业务发展战略明确,卓越管理层逆周期加大研发

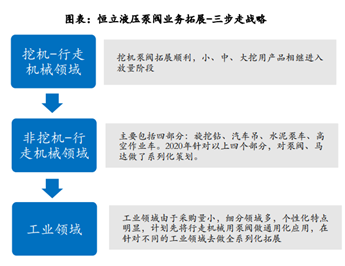

1.泵阀业务清晰的发展路线

公司明确泵阀业务的发展路线,且成果显著。当前公司的泵阀产品已经进入了完成了第二步,进入了非挖机行走机械领域的下游主机厂商的采购系列,放量可期。最后一步也小有成果。

2.逆周期扩张,研发投入强度始终处于高位

公司的研发投入长年稳定在4%以上,且在2015年的周期底部,公司大力布局泵阀业务,当年研发投入达到8%。2012-2016 年,公司固定资产增加了89.6%,以提高自身产能和技术水平。公司逆周期的的技术研发和产能建设,在周期景气凭借技术积累和产能建设,开始快速抢占市场,2015-2018年公司营业收入 CAGR 为 75.3%,净利润 CAGR 为 85.01%

证星研究院总结:公司当前的生产规模和技术水平已经跻身于世界液压领域前列,在高端产品上与国际龙头还有些许差距,这恰恰也是恒立液压未来的成长空间所在。公司的油缸业务已经是全球顶尖水准,市占率未来还会随着下游主机厂商卡特彼勒、三一重工、徐工等的市占率提升而提升。液压件泵阀目前已经在放量阶段,2020年前三季度营业收入53.23亿元,同比增长38.86%;净利润14.72亿元,同比增长60.5%,当然这些信息已经充分反应在股价当中,未来也会随着下游厂商如高空作业平台的行业增长和国产替代而持续放量。

公司作为国内行业龙头,国产替代路径清晰,在国外也有布局,卡特彼勒就是恒立的战略合作伙伴。公司足够好,但是也比较贵,当然也在可以理解的范围内。时间拉长来看,可以期待恒立液压未来的发展。

风险提示:挖掘机需求下滑、原材料价格上涨、行业竞争加剧

本文仅对公司逻辑进行梳理,不做任何推荐。