- 旧设备更新替换高峰+环保政策刺激需求增加

- 装配式建筑占比快速提升刺激起重机需求

- 公司定增开拓挖机市场 扩张新品类

主营业务:起重机、混凝土机械

2019年起重机械、混凝土机械营收分别为221亿元、139亿元,占总营收比例为51%、32%,两者合计占比83%,这两项业务是公司主要业务。

行业地位:起重机、混凝土机械均排国内第二

2019年,国内起重机领域,徐工第一、中联第二,两者市场份额分别为40%、28%;国内混凝土领域,三一重工第一、中联重科第二,两者市占率分别为29%、22%。

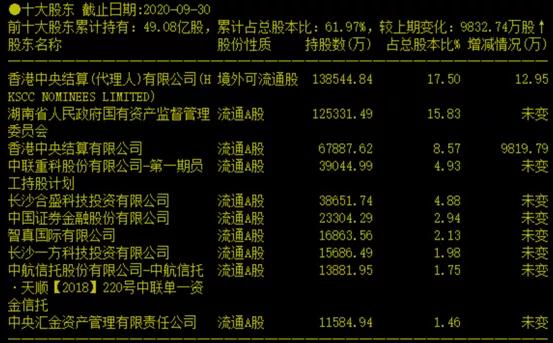

公司治理越来越好

2020年9月底,公司第一大股东和第三大股东分别是香港中央结算有限公司(HKSCC NOMINEES LIMITED)、香港中央结算有限公司,持股分别为17.5%、8.57%,合计26.07%,是陆股通为代表的外资,湖南国资委持股仅15.83%,虽然有国资背景,但是国资持股较少,外资、国资、国内投资机构相对均衡,国资非主导,可以减弱国企的种种问题,另外,外资和各种投资机构入驻能有效提高公司治理水平,进而提升公司效率。

2020年7月5日,公司发布定增预案拟募资不超66亿,引入战略投资者,分别为太平人寿、怀瑾基石、宁波石拓、海南诚一盛,引入战投,可以带来资源和机制,能进一步优化公司股东结构,提升公司治理水平,让公司经营决策更加科学、合理。

海南诚一盛是中联重科部分核心管理人员为参与定增而成立的企业,第一大股东詹纯新(中联重科董事长)持股24.5%,海南诚一盛认购10亿,公司董事长就认购了2.45亿,公司董事长亲自参与定增,显示管理层对公司未来充满信心,定增以后,董事长持股比例提升,个人利益跟公司利益更加紧密,有助于公司长远发展。

工程机械行业竞争格局向好

2020年4月以来,国内工程机械主要厂商提价,一方面反映当前行业需求结构改善,另一方面,反映了厂商之间竞争更加理性,工程机械行业整体竞争格局向好,行业内的公司盈利水平将提升。

公司未来发展的主要逻辑

01:旧设备进入更新替换高峰+环保政策刺激需求增加

工程机械上一轮销售高峰出现在2009-2012年,2008年四万亿刺激政策,极大的拉动了工程机械需求,工程机械销量在2009-2012年期间出现井喷。主要工程机械产品寿命在8-12年之间,上一轮高峰期销售的产品已经进入替换高峰期,这也是本轮工程机械复苏的重要因素。

环保政策要求非道路机械在2020年12月1日国三切换国四标准,重型柴油车2021年7月开始强制推行国六标准,旧设备更新叠加环保政策,将刺激工程机械需求量增加。

02:装配式建筑占比快速提升将刺激起重机需求

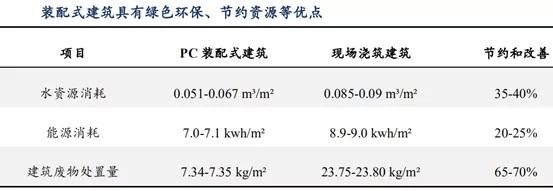

装配式建筑有很多优点——结构牢固、施工进度快、节能环保等。下图可以看出,装配式建筑相比于传统建筑在水资源和能源方面减少20%-40%的消耗,建筑废物减少65%-70%,环保节能特性凸显。

数据来源:东吴证券

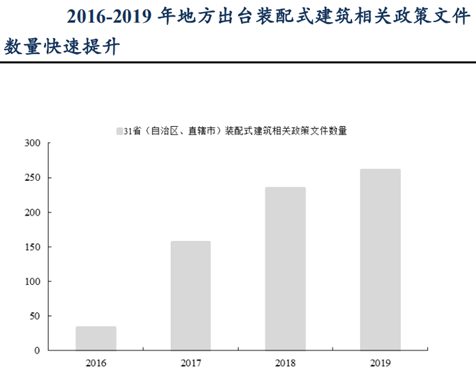

装配式建筑符合绿色建筑的要求,也符合我国建筑工业化的发展方向,所以,从中央到地方纷纷出台政策,推动装配式建筑发展。2016年国务院出台《国务院办公厅关于大力发展装配式建筑的指导意见》,大力发展装配式建筑,并制定了发展目标。2016年我国31省出台相关政策文件33个,2019年增加至261个。

数据来源:东吴证券

装配式建筑拉动大型塔机需求

传统建筑用的塔机主要吊装重量小的钢筋水泥,机型60-100顿米;而装配式建筑的塔机主要吊装重量大的预制件,机型为200-500顿米的大型塔机。目前全国适合装配式建筑的大型塔机仅2万台左右占比低于5%,装配式建筑占比每提高1%,就会有4000台小塔机换成大塔机,装配式建筑将拉动大型塔机需求。

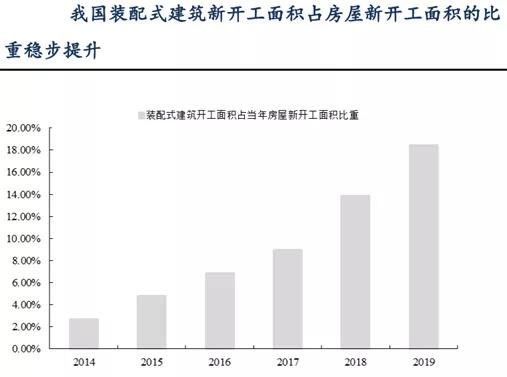

装配式建筑近年来开工面积快速提升,2016年装配式建筑开工1.14亿平米,2019提升至4.18亿平米,2016-2019年复合增长率高达54%,装配式建筑占比也明显提升,2016年开工占比6.8%,2019年已经提升至18.4%。

数据来源:东吴证券

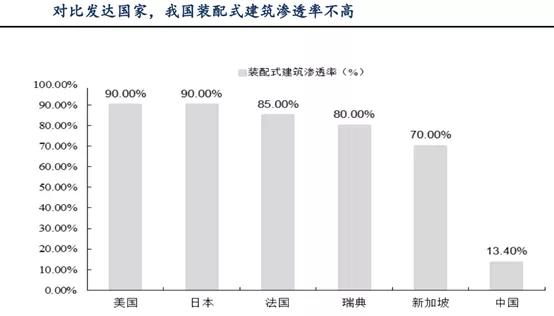

我国装配式建筑渗透率较低 未来有较大提升空间

我国装配式建筑2019年渗透率仅13.4%,渗透率还比较低,明显低于发达国家,新加坡超过70%,美国和日本高达90%,未来我国装配式建筑的渗透率还有较大提升空间。大型塔机的需求也会有较大增长空间。

数据来源:东吴证券

国家规划目标——2026年装配式建筑占新建面积比例达到30%

根据国家政策规划目标,2026年我国装配式建筑占新开工面积比例达到30%,东吴证券测算,2026年我国装配式建筑新开工面积约9.35亿平米,对大型塔机需求约11.69万台,2019-2026年,大中型塔机需求量的年化复合增速将达到12.2%,

中联重科2019年塔机市占率40%排名第一 将充分受益

塔式起重机的行业集中度不断提升,2018年公司并购德国威尔伯特,进入欧洲高端塔机市场,2019年中联塔机市占率40%,排名第一,也远超第二名。装配式建筑使用的大中型塔式起重机,对质量要求很高,不仅对于建筑进度还是安全考虑,都需要高质量的塔机,行业准入门槛高,公司生产的塔机质量高市场份额高,未来六年随着装配式建筑的大面积开工,大中型塔机需求将快速增长,公司作为细分领域龙头将充分分享行业红利。

03:公司定增拟募资66亿准备开拓挖机市场

2020年7月5日,公司发布定增预案拟募资66亿,其中24亿元准备投资挖机智能制造项目。

为何要布局挖机?

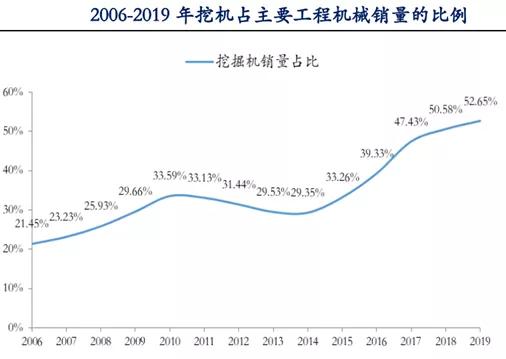

1:挖机市场规模最大、价值量最大

数据来源:华安证券

挖机在工程机械领域销量最大、价值量最大。2019年全国工程机械销量45万台,挖机23.6万台,挖机占比52.44%,占比一大半。三一的毛利率和净利率明显高于其他厂商,一个很重要的原因就是三一是国内最大的挖机生产商,挖机的价值量高能带来更高的收益。

2:工程机械厂商要做大做强必须布局挖机

全球排名前列的工程机械公司卡特彼勒、小松、沃尔沃等,虽然产品布局不同,侧重点不同,但是都布局了挖掘机,未来要想做大做强,涉足挖机是必然之路。

3:挖机相对于其他机械集中度还不是很高 中联还有机会

国内的挖机集中度不是很高,前三市占率50%左右,龙头企业三一的市占率约26%,在这个背景下,中联还有机会,未来龙头挖机厂商的集中率还有提升空间,在集中度达到天花板之前,新入局者还有机会。

中联重科总投资30.8亿元建设的智慧产业城项目启动,土方机械-挖机园区是重点项目,2020年底预计建成,2024年满产将达到3.3万台,公司目标“五年前三”

上面分析了基本面,下面简单分析一下估值

我们证星研究院引用陈显帆(2020新财富机械第三名)的数据,陈显帆给出2020-2022年的盈利为70亿元、86亿元、100亿元,增速分别为60.14%、22.85%、16.27%,截止2020年12月25日收盘,中联重科对应2020年净利润的市盈率为10.48,未来两年公司业绩还能保持两位数的增长,目前市盈率不足11倍,我们证星研究院认为,目前的估值不贵。

总结:我们认为,中联重科是一家优秀的工程机械生产商,目前的估值相对于三一重工处于低估状态,未来半年存在估值修复的可能。

中联重科目前主要是顺周期和估值修复双重驱动逻辑,所以,只是存在阶段性的机会。

本文仅对公司逻辑进行梳理,不做任何推荐。