主营业务:单晶硅、光伏金刚线切片机

2020年上半年,公司单晶硅营业收入9.21亿,营收占比85%,净利1.20亿,净利占比80%。光伏金刚线切片机和其他光伏设备实现净利0.30亿,净利占比20%。单晶硅和光伏金刚线切片机是最重要的两大业务。

行业地位:全球光伏金刚线切片机龙头

国内光伏金刚线切片机主要有三家强势企业——上机数控、连城数控、高测股份,其中上机数控占据国内45%的份额,在全球占据约33%的份额,是全球光伏金刚线切片机龙头。

华丽转身:完美又成功的同心扩展

2019年5月之前,上机数控是一家高端智能化装备制造企业,生产加工硅片的配套设备,光伏金刚线切片机是核心业务。而切片机就是用来加工硅片的,硅片加工市场规模远大于切片机,2019年5月,公司向下游拓展业务,介入单晶硅片,在内蒙古包头成立弘元新材子公司,当年建设5GW的单晶硅片项目,2020年上半年,单晶硅片净利占比达80%,成功转型为单晶硅片企业,进入更为广阔的细分行业。

赛道优良:单晶硅片市场广阔且毛利率高

2019年全球硅片产量约138.3GW,产值约100亿美元,市场规模较大。另外,单晶硅片的毛利率较高,行业标杆隆基2020年三季度毛利率高达34%,行业规模大且毛利率高,导致单晶硅片环节利润丰厚,是光伏行业里面优良的细分子行业,是非常好的赛道。

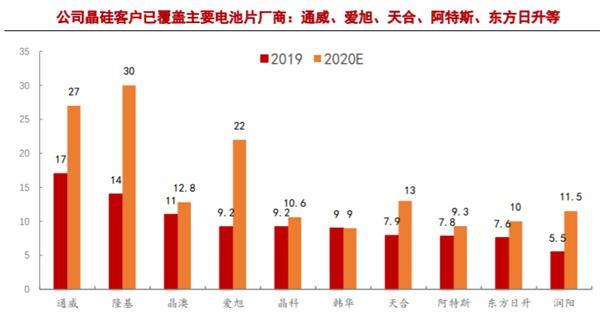

拓展优质客户:全球前十电池片企业已覆盖九家

数据来源:招商证券

上机数控已经开拓大量优质客户,其中通威、晶澳、隆基、韩华、爱旭、天合、晶科、阿特斯、东方日升等九家企业都是全球前十大光伏电池片生产商,也就是说目前全球排名前十的光伏电池片生产商有九家都是上机数控的客户,客户实力雄厚。

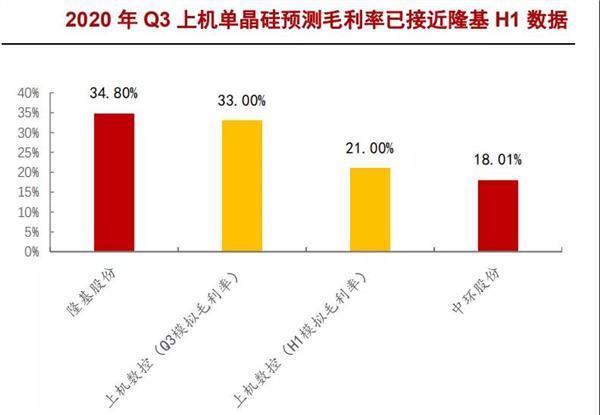

毛利率较高:逐渐接近隆基水平

数据来源:浙商证券

2020上半年,上机数控毛利率23.6%,高于中环股份,但是低于隆基股份,介于中环和隆基之间。

数据来源:浙商证券

2020年前三季度毛利率25%,第三季度接近33%,已经逼近隆基34.8%的水平,随着公司规模扩张、工艺改进,采购成本也将下降,上机数控的单晶硅毛利率将进一步逼近隆基的水平。

独特的生存空间

目前,隆基和中环垄断单晶硅70%以上的份额,形成双寡头竞争格局,2014年以后,隆基介入光伏组件业务,近几年隆基光伏组件和电池片业务扩张非常激进,市场份额快速提升,和下游的组件大型厂商(晶科、晶澳、天合、阿特斯等)形成直接竞争态势,而中环股份是国企,实力较弱(此处省略100字),组件厂商为了自身的利益,有较大的培育第三方独立单晶硅供应商的诉求,而上机数控仅仅介入单晶硅业务,和下游组件厂商没有竞争关系,和下游组件厂商更容易建立亲密的合作关系。

上机数控VS隆基 成本比较

单晶硅片的竞争力在非硅成本的控制方面,主要在工艺装备、精细化管理、电费等,下面主要在这些方面比较双方的成本优劣势。

1、上机数控的优势:在切片环节,隆基使用的单晶炉是关联企业连城数控独家供应,而上机数控是全球光伏金刚线切片机龙头,并且生产其他相关设备,上机数控更具优势;在电费方面,上机数控新建产能的电费在非硅成本中占比接近50%,隆基的产能主要分布在宁夏和云南,而上机数控在内蒙古包头,上机数控的电费为0.26元每度,低于隆基。

2、上机数控的劣势:在拉晶环节,隆基采用的是关联企业连城数控的设备,而上机数控则是外部采购,上机数控的成本高于隆基,处于劣势;在精细化管理方面,隆基经过多年的探索和积累,在工艺、技术和管理方面占据优势,而上机数控2019年才介入单晶硅业务,在工艺、技术和管理方面处于劣势。

公司未来发展的主要逻辑

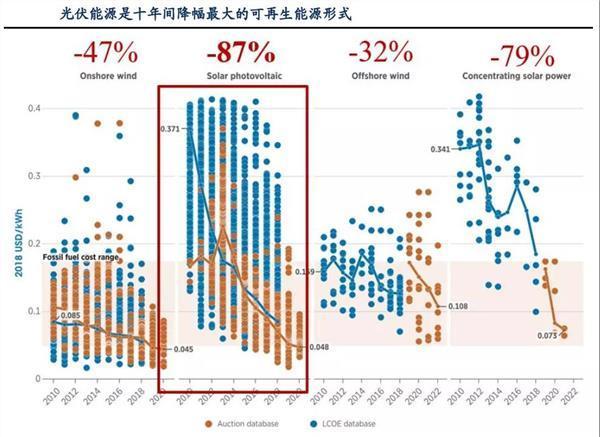

逻辑一、平价引爆光伏行业未来五年新增装机量将保持25%的高速增长

数据来源:东吴证券

2010年全球光伏度电成本0.37美元每千瓦时,2020年降至0.048美元每千瓦时,降幅87%,光伏不仅在清洁能源中成本降幅最大,并且成为全球大多数国家最便宜的能源。光伏进入平价时代,未来随着技术的进步,成本还会下降,光伏的环保性和经济性将推动光伏进入快速发展的黄金时代。

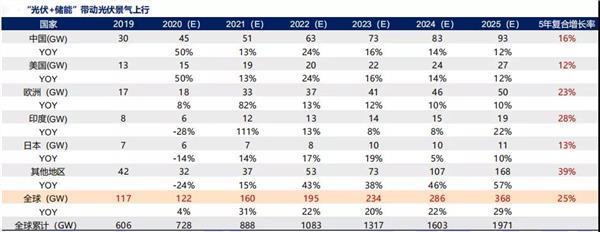

全球光伏将升级为成长行业 且进入稳定增长状态

资料来源:兴业证券

2019前,光伏度电成本高,发展靠补贴,而政策具有波动性和不确定性,光伏行业也呈现巨大的波动性,光伏之前是明显的周期行业,但是,2019年随着全球光伏进入平价时代,补贴将逐渐退出,光伏的经济性将发挥主导作用,不再受补贴影响后,光伏行业将在环保和经济性推动下升级为成长行业,未来随着技术进步,度电成本将越来越低,全球对光伏的需求不断增长,光伏将进入稳定增长格局。

未来五年全球光伏新增装机将保持25%的年化增速

资料来源:兴业证券

兴业证券预测全球光伏新增装机在2020将达122GW,2025预计增至368GW,未来五年复合增速25%,进入高速增长时代。

光伏行业快速发展,金刚线切片机和单晶硅片的需求也将快速增长,上机数控将充分受益。

逻辑二、单晶硅跨越式扩产2019建设 2022年有望达到13-16GW产能

2019年5月,公司在包头成立弘元新材料公司,介入单晶硅业务,拟投资30亿元建设5GW单晶硅项目,2019年7月拉出第一根单晶硅棒,2020年6月9日,公司募集6.65亿元,用于5GW单晶硅拉晶项目二期,2020年7月公司拟募集30亿元用于建设8GW单晶硅拉晶项目,7月开工建设,9月15日设备进入工厂,11月10日,8GW单晶硅项目成功点火投产。目前已经安装单晶炉576台,计划安装792台,建设和投产进度超市场预期。

公司扩产进度非常激进,而建设进度也同样迅速,2020年上半年上机数控单晶硅总产能6979吨,年化13958吨,第三季度单晶硅总产能5450吨,年化21800吨,三季度总产能相比上半年增长56%,产能实际落地速度超出市场预期。

按照目前的规划,公司在2022年有望达到13-16GW的单晶硅产能,届时或成为隆基和中环之外第三方较强的单晶硅供货商,未来有望打破隆基和中环的双寡头垄断格局。

逻辑三、与上下游客户签订采购和销售合同保证供应链安全与稳定

1、与上游客户签订采购合同

2020年8月24日,公司公告,弘元新材与大全新能源签订多晶硅料长单采购合同,2020-2022年,分别采购0.24-0.32万吨(约2.16-2.88亿元)、0.96-1.44万吨(约8.64-12.96亿元)、1.44-1.96万吨(约8.64-12.96亿元)硅料。

2020年8月31日,公司公告,弘元新材与江苏中能、协鑫新能源签订多晶硅料采购合同,2020-2021年分别采购0.31万吨(约2.91亿元)、1.36万吨(约12.78亿元)多晶硅料。

2、与下游客户签订销售合同

2020年1月,弘元新材与天合光能签订单晶硅片长单销售合同,期限为2020-2022年,2020年公司向天合光能提供单晶硅片3.67亿片。预计2020年销售金额约12.25亿元。

2020年11月2日,公司公告,上机数控和天合光能签订百亿级别长单销售合同。期限为2021-2025年,天合光能每年向弘元新材(上机数控全资子公司)采购不少于4GW单晶硅片,相当于4亿片210尺寸单晶硅片,5年一共20GW,按照当前价格测算,预计销售金额每年约20.48亿元,5年一共102.4亿元。

公司与上下游客户签订长单合同,有利于保证原料供应和产品销售的安全与稳定,有助于保证生产运行的顺利推进。

上面分析了基本面,下面简单分析一下估值

数据来源:朝阳永续

我们证星研究院引用朝阳永续的数据,机构对于上机数控的一致性预期显示,2020-2022年的净利润分别为5.28亿元、13.67亿元、21.38亿元,增速为184.92%、158.83%、56.42%。截止11月13日收盘,上机数控对应2020年净利润的市盈率为32.5,PEG小于1,我们证星研究院认为,目前上机数控的估值和增速是匹配的,估值不贵。