(原标题:刚刚宣布!新年首只“爆款”基金来了)

终于出现了!

新年伊始,股市触不及防的下跌,不仅使得一些去年重仓新能源的基金经理黯然失色,也给今年新基金发行“开门红”泼了“一盆冷水”。

2022年首周,新基金发行就异常冷清,部分顶流明星基金经理“挂帅”的新基金首日募集金额也仅“个位数”水平。

不过,1月11日,新基金发行市场迎来了难得的好消息,终于出现了一只提前结束募集的主动权益产品。据基金君获悉,兴证全球基金旗下的兴全合衡基金两日大卖60亿左右(最终数据以公告为准),宣布提前结束募集,这成为首只在2022年首发并提前结束募集的权益基金。

募集仅两个交易日

兴全合衡宣布提前结束募集

经过2022年首周的惨淡,市场已对新年第二周排队发行的新基金“战况”调低预期,不过仍有新基金逆势取得较好的发行成绩。

1月10日,兴证全球合衡三年持有混合基金启动首发,招商银行及兴业银行主代销,当日上午10点就传出募集突破20亿元的消息,全天募集金额达到45亿元,与80亿元募集上限相比,目标完成已经过半。

据渠道人士透露,截止1月11日中午,兴证全球合衡三年持有混合基金募集金额已达50亿元,受到市场追捧。

下午3点收盘之后,兴证全球基金在官网挂出提前结束募集的公告,公告中称,兴证全球合衡三年持有期混合型基于2022年1月10日开始募集,原定募集截止日为2022年1月14日。

公告显示,截至2022年1月11日,本基金的募集情况已符合合同生效的备案条件。为维护基金投资者的利益,并有利于未来基金的平稳运作,根据相关文件约定,基金管理人兴证全球基金管理有限公司决定提前结束本基金的募集。认购截止日提前至2022年1月11日,并自2022年1月12日(含当日)起不再接受投资者的认购申请。

在业内人士看来,拟任基金经理任相栋过去两年取得的较好业绩是新基金发行较受认可的原因。

以任相栋目前唯一一只在管基金——兴全合泰为例,Wind数据显示,他自2019年10月17日任职以来,截止2022年1月10日,兴全合泰基金净值累计上涨了95.58%,特别是在刚刚过去的2021年,全年净值涨幅高达24.09%,大幅跑赢同类基金8.18%的平均水平。

新基金发行遇寒流

部分明星基金经理产品“逆袭”

A股市场开年连续下跌,炸出了很多段子手,有基民调侃:“短短几个交易日,2022年的新年愿望从赚大钱变成了回本”,还有基金经理在社交媒体上打趣“这几天跌得都不敢去丈母娘家蹭饭了”,调侃背后则是多数新基金发行陷入低迷的冰冷事实。

截止1月11日,新年进入首发期的基金合计共有65只,据渠道人士反馈,1月4日首发的15只新基金中,截止1月5日已有部分基金首发规模突破20亿大关,截止1月10日,部分基金募集金额约达30亿,在同期发行的新基金中,这个发行成绩已经算是非常理想。

除此之外,部分上周发行的新基金目前募集金额仍只是个位数,部分1月4日发行的顶流基金经理旗下新基金首发两日募集规模突破10亿,目前还在向20亿大关冲刺;部分1月5日发行的新基金募集金额当前突破20亿。

也有渠道人士透露,由明星基金经理陆彬掌舵的汇丰晋信研究精选基金于1月6日首发, 单日募集规模突破20亿,目前募集金额也已超30亿元。

相比之下,2021年开年首周短短的5个交易日内合计诞生了8只“日光基”,5只基金成立规模超百亿元。

某大型公募基金市场人士用“十分惨淡”来形容2022年新基金发行情况。“无论是大型头部公司还是中小型公司,无论基金经理是业界知名度比较高的还是初出茅庐,销售情况均十分惨淡。”

在上述基金公司人士看来,新年新基金发行“遇冷”,并不是各大渠道对新基金发行不上心。“事实上,据了解,基金公司以及销售渠道对于年初发行的新基金都投入了很多的资源,部分公司的投入比例更是超过了去年同期水平,不过发行效果依旧不太理想。”

晨星中国基金分析师吴雪艳表示,开年基金发行遇冷由多方面原因引起,第一、开年以来大盘和基金净值波动较大,投资者信心受到冲击,对参与新基金投资较为谨慎;第二、2021年基金赚钱效应不及前两年,部分基民仍在亏损状态,在所持有基金盈利以前申购新基金意愿较低;第三、在监管的持续教育下,投资者在基金挑选上更加理性,缺乏亮点且没有过往业绩参考的产品很难吸引大量资金;第四、新基金市场不可能一直保持超常规的加速度发展,当前或许是回归正常发展速度的时点。

不过,也有基金公司人士对于开年新基金发行情况持不一样的看法。富荣基金总经理助理李鑫称,目前开年的基金发行数据依旧较短,不能说明新基发行遇冷。还要关注近期的新基金发行安排,需要持续观察一段时间新基金发行的情况,才能判断是否出现整体发行遇冷。

震荡之下基金积极自购

金额逼近2.3亿

在新基金发行遇冷的背景下,不少基金公司或者基金经理纷纷宣布自购,愿意跟投资者共担风险,目前金额已经逼近2.3亿。

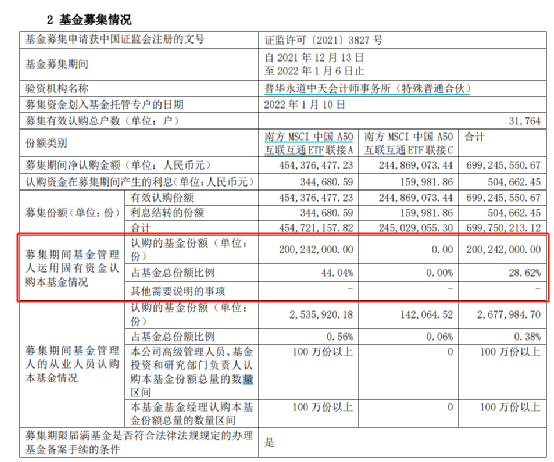

1月11日宣布成立的南方MSCI中国A50互联互通ETF联接基金,成立规模差不多达到7亿元,其中南方基金运用固有资金认购达到2亿元,占比28.62%。这个是新年以来自购力度较大的一笔。

今年不少进入首发的新基金也有来自基金经理和基金公司的自购加持,给与愿意都是与广大投资者风险共担、利益共享。

在1月12日正式进入首发的拟由冯明远管理的信达澳银智远三年持有,信达澳银基金宣布使用公司固有资金认购500万元。

而1月10日进入发行的两只基金均有基金经理宣布自购。其中一只为上投摩根投资总监杜猛管理的上投摩根沃享远见一年持有,杜猛拟于募集期内出资500万元认购。

另一只为国晓雯管理的新基金中邮兴荣价值一年持有期混合基金,国晓雯承诺将自购300万元,同时中邮创业基金的高管也将出资300万元认购新基金。

在1月6日,明星基金经理陆彬管理的汇丰晋信研究精选基金发行,而1月7日。汇丰晋信宣布,公司管理团队(不含拟任基金经理陆彬)已出资720万元认购该基金;拟任基金经理陆彬及公司研究团队已出资600万元认购,合计1320万元。

1月4日,李晓星、张萍联合掌舵的银华心兴三年持有开启发行,两位拟任基金经理将分别出资认购200万元、100万元跟投新作。

业内人士表示,新基金发行较为冷清的背景下,基金经理或者基金公司宣布自购,可以一定程度提振投资者信心,在过去基金行业发行历史上也屡见不鲜。他预计若新基金发行市场持续低迷,自购情况可能会更普遍。

正确看待“好发不好做、好做不好发”

长期价值投资是最理性的投资理念

在基金圈有句名言,“好做不好发,好发不好做”。在市场震荡之下或许会带来较好的建仓机遇,不过也有业内人士提醒,要正确看待看待这一现象,不可盲目,长期价值投资是最理性的投资理念。

吴雪艳表示,新基金市场的发行状况一直都是反映投资者情绪的重要指标。当市场向好时,投资者申购新基金意愿强烈,新基金发行如火如荼;而在市场下跌时,伴随着基金净值的大幅下挫,投资者对基金投资产生抵触心理,新基金发行首当其冲受到考验。这是大多数投资人身处市场被情绪影响而作出的选择。

“从实际情况分析,在市场疯狂上涨时申购新基金并不是一种理智的投资,对基金经理来说也不是一个‘好做’的时点。” 吴雪艳表示,首先,市场上涨时估值往往偏高,这时候发行的新基金建仓成本较高。其次,市场情绪高涨的时候往往意味着风险也较高,尤其是对于一些新发规模较大的基金,一旦行情出现震荡,建好仓的基金也很难“调头”。相反,当市场从牛转熊走向低迷的时候,估值往往被低估,安全边际也比较大,这时候对基金经理来说是比较友好的建仓时点。如果将投资期限拉长,底部发行的基金更有可能在反转时获取较好的投资收益。

吴雪艳提醒基金投资人,用理性的视角判断市场的机会和风险很重要。新基金市场的发行状况可作为判断市场时点的一个参考。当新基金发行异常狂热的时候,投资者应注意风险,不去盲目追高;当新基金发行降温时,也不要过度恐惧,可以适当的逆向参与。

而上海证券基金评价研究中心高级研究员姚慧认为,首先,基金“好发不好做,好做不好发”主要反映的是在市场极端行情下的极端表现,可能并不适合把其当做普遍规律。在市场高点时,投资者情绪极度乐观,此时发行的基金,因为估值高企,存在系统性风险,对基金经理的能力更具挑战;同样的在市场低点时,投资者极度悲观,而在此时艰难发行成功的基金,反而仅靠市场beta就能大概率实现正收益。

其次,以股票型基金为例,我们根据2017至2019年间月度基金成立数量判断新发市场热度,2019年12月、2017年9月、2月,新发基金10、10、9只,为近36个月前三位,我们把这三个月份定义为“好发”,把每月发行1-2只基金的月份定义为“不好发”。统计“好发”月份发行的基金和“不好发”月份发行的基金,成立1年、2年、3年的累计收益情况,我们发现,“不好发”月份发行的基金近1、2、3年的平均收益高于全市场所有股票型基金成立1-3年的平均收益水平,相同时间段的排名前1/2的概率分别为46%、53%和82%;“好发”月份发行的基金近1、2年的平均收益低于市场平均收益水平,成立3年之后,不再落后于市场平均水平,相同时间段排名前1/2的概率分别为25%、32%和44%。从统计数据上看,基金成立2年以内,“好发不好做,好做不好发”现象基本成立。然而,不论是什么时间段发行的基金,个体差异显著。

因此,姚慧谈到结论是,首先,对于个人投资者而言,具体基金具体分析是一切投资策略的基础。其次,基金发行规模受各种因素影响,发行量下降无论从哪个角度来看都不是市场见底的标志,因此也并不能为投资提供任何保证。再次,持有时间超过3年,发行时的行情对基金的业绩表现的影响不再显著,因此,长期价值投资是最理性的投资理念。