8月30日,工商银行、中国银行、建设银行发布2022年半年报,工行并召开业绩发布会,至此,四大国有银行上半年成绩单出齐。

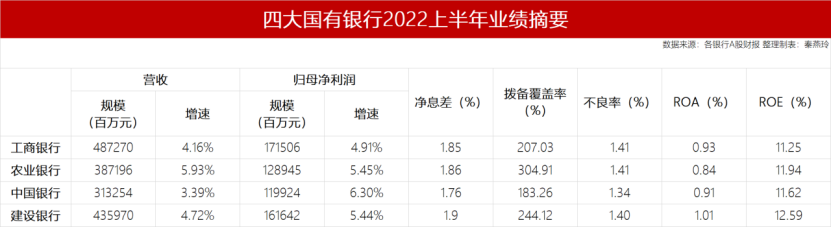

总体看,上半年国有大行发挥银行业“头雁”作用,进一步加大信贷投放力度,助力稳经济大盘,各家大行上半年新增信贷投放规模均突破万亿元,同比多增明显。在净息差进一步承压的挑战下,通过提速“扩表”实现盈利能力的以量补价,净利润增速保持稳定。

在总结工行上半年经营业绩时,工行行长廖林透露,上半年,工行实现经营风控保持“双稳”,交出了一份好于预期、优于同期的中期答卷。“这份成绩单来之不易,我们管理层认为是非常难能可贵的。”

有力服务实体经济,1.61万亿新增贷款创历史新高

回顾上半年,廖林指出,“稳、进、改”仍是工商银行上半年各项工作的关键词。其中,“稳”是前提和大局,“‘稳、进、改’各项工作齐头并进,协同互促,特别是加大对稳经济的支持力度,既为助力经济企稳回升发挥了大行担当,也为推动自身高质量发展创造了条件”,廖林说。

今年上半年,工商银行向实体经济投融资创下新高,其中,境内人民币贷款新增1.61万亿元,创历史新高、居市场首位,且逐月保持同比多增;计入债券投资等其他投融资业务,累计向实体经济投放增量资金超2.9万亿元。

事实上,其他三家国有大行上半年在信贷投放规模方面均有大幅增加:农业银行、建设银行和中国银行上半年新增人民币各项贷款数为1.6万亿元、1.58万亿元和1.02万亿元。对比来看,农业银行、工商银行、中国银行、建设银行今年上半年新增信贷投放规模占去年全年新增信贷投放规模的比重分别为80%、75.94%、73.91%和81.44%。

除信贷投放规模创历史新高,工商银行上半年资金投向结构也有进一步优化,制造业、科创、普惠、民营、绿色、涉农等领域贷款增速明显高于各项贷款平均增速。具体来看:

投向制造业贷款增量为上年同期的3.5倍,制造业中长期贷款和信用贷款余额首次实现“双破万亿”;

战略性新兴产业贷款增速38%以上,总量、增量都处于市场领先,其中,“专精特新”企业贷款增速70%以上;

绿色信贷余额近3.5万亿元,保持领先;

普惠贷款户数比年初增加12.3万户,余额比年初增长27.4%,小微企业综合融资成本进一步下降,实现增量扩面提质;

基础设施贷款比年初增加4600亿元;

涉农贷款已经突破了3万亿元,增速16%以上;

深入实施“春融行动”,累计为境内重点外贸外资企业发放表内外融资6200多亿元。

此外,在支持企业纾困方面,工商银行聚焦受疫情影响严重、暂时经营困难行业企业,积极支持抗疫情、扩内需、保畅通,6月末住宿餐饮、批发零售、文化旅游、养老等接触性服务业贷款余额比年初增加近900亿元,医疗卫生、交通物流等领域贷款增长保持市场领先。持续向实体经济合理让利,新发放企业贷款利率进一步下降。

资产质量稳定向好,配合地方政府做好“保交楼”

廖林指出,上半年工商银行各类风险总体可控,资产质量保持稳定。

截至6月末,工商银行集团不良率1.41%,比年初下降0.01个百分点;逾期贷款率比年初下降0.03个百分点;逾期贷款与不良贷款的“剪刀差”连续9个季度保持为负,逾期率和剪刀差均创历史新低。

工商银行副行长王景武认为,这首先得益于全面风险管理体系的持续完善,通过建立货币、外汇、债券、股票、商品等五个领域市场风险联防联控机制,及时有效应对国际金融市场波动;同时,坚持优投优贷,深入实施授信审批新规,不断增强信贷经营管理能力。内控合规方面,推进“价值提升年”主题活动,内控案防治理持续深化。

此外,不良资产处置力度也在持续加大。上半年,工商银行清收处置不良贷款近1000亿元,同比多处置105亿元,继续加快风险出清。同时,根据审慎原则计提拨备,保持了较强的风险抵补能力。

“我们有信心保持工商银行资产质量的稳定。一方面,这得益于我国经济运行总体平稳,韧劲和增长潜力巨大,长期向好的基本面不会改变。另一方面,这也得益于我们通过提升风险管理能力,持续实施风险消化,主动夯实资产质量,不断增厚对未来风险的缓冲垫,为下一阶段应对风险挑战、保持资产质量稳定打下了良好基础。”展望下阶段风控工作时,王景武如此说道。

对于房地产贷款风险等热点话题,王景武回应表示:“截至6月末,停工项目涉及我行的按揭不良贷款余额为6.37亿元,占全行按揭贷款余额的0.01%,风险可控。” 后续,工商银行将继续坚持“房子是用来住的,不是用来炒的”定位,做好房地产金融服务。同时,按照国家政策和监管导向,积极配合地方政府做好“保交楼、稳民生”工作,继续做好个人按揭客户金融服务,促进房地产市场平稳健康发展。

个金业务营业贡献度超50%

工商银行副行长郑国雨指出,“第一个人金融银行”战略是工商银行的重要发展战略,自2019年提出以来,经过不断拓展深化,目前已取得明显成效。“今年上半年,工商银行加快数字化转型,推动个人金融业务高质量发展。”

截至6月末,工商银行个人金融资产(AUM)总量近18万亿元,个人贷款超7.3万亿元,私人银行客户数达21.6万户,继续保持市场领先,个人客户增加近900万户。个人手机银行客户4.88亿户,客户总量、增量及月活均位列市场第一;储蓄存款增量创历史新高;个金中收同比多增;信用卡中收实现总量、增量“双第一”。

“得益于这些经营业绩的提升,上半年工商银行个人金融业务的营业贡献超过50%,较好地发挥了全行经营‘压舱石’的作用。”郑国雨表示。

此外,上半年,工商银行累计为300万受疫情影响的个贷和信用卡客户提供了延期还款等服务;推出“贴心惠贷”“循环e贷”等产品,大力支持小微企业和个体工商户稳经营、保就业,个人经营性贷款比年初增加近1200亿元,增长17%。

郑国雨表示,下半年,工商银行将继续坚守人民金融底色、加大个人贷款的投放力度,以个人金融生态体系建设为主线,以数字化转型为抓手,持续提升个人金融服务水平,推动“第一个人金融银行”战略不断开花结果。

同时,持续推动乡村振兴、新市民服务、第三支柱个人养老金、数字人民币等政策落地,不断提升个人金融服务的适应性、竞争力和普惠性,夯实发展根基。

校对:姚远