今年A股市场开局满盘皆墨,在此情况下,私募基金损失惨重,相关统计数据显示,今年超九成的股票私募收益为负,不同规模股票私募今年以来均出现超过7%的平均亏损,同时有多家百亿私募旗下产品今年跌幅超过10%。大跌之下,多家知名私募产品触及预警、止损线,减免管理费,紧急跟客户沟通,也有私募发文反思。但基金君也发现,今年也有桥水、千象、少薮派等百亿私募旗下产品逆市飘红。

超九成股票私募今年收益为负

多家百亿私募年初遭遇大幅回撤

截至2月14日,年初以来上证指数跌了5.79%,深证成指跌11.67%,创业板指更是暴跌17.78%。

今年受到A股市场剧烈波动影响,私募基金普遍出现净值回调,朝阳永续基金研究平台数据显示,截至2月10日,纳入统计的3579家国内股票私募机构,今年以来旗下私募产品业绩表现,有3240家收益率为负数,占比高达90.53%。

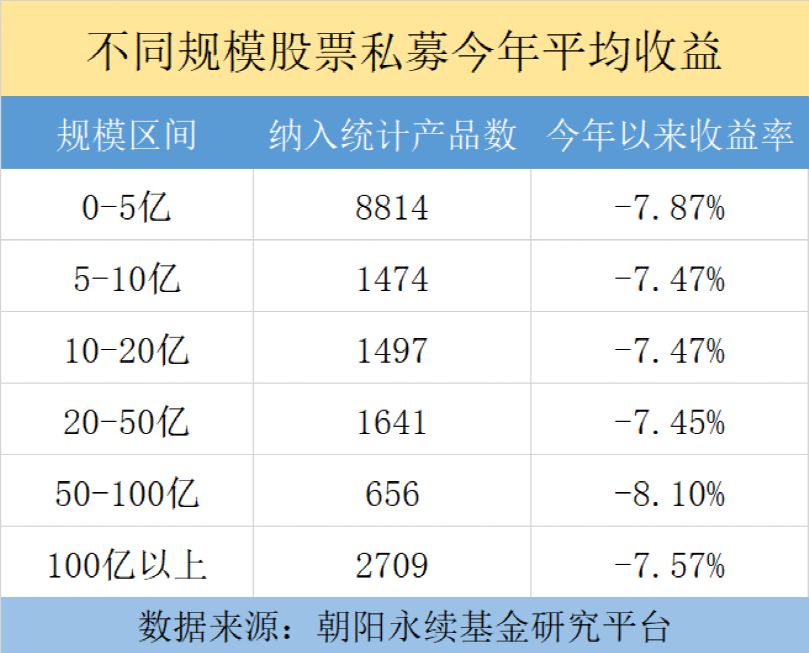

按不同规模国内股票私募(所有股票策略,包括量化)的情况看,今年以来均出现超过7%的平均亏损,其中亏损幅度较大的是50-100亿、0-5亿、100亿以上的股票私募,旗下产品今年以来平均跌幅分别为8.10%、7.87%、7.57%。

百亿私募机构的表现,一直备受市场关注,朝阳永续基金研究平台数据显示,截至2月10日,其纳入统计104家百亿私募机构(包括股票、债券、CTA等策略的不同机构),有93家今年以来旗下产品收益率为负数,占比高达89.42%。

其中,去年表现突出的广东正圆私募基金、北京磐泽资产、上海冲积资产、上海盘京投资等,今年以来旗下产品平均亏损都超过10%,而去年业绩为负数的上海融葵投资、北京汉和汉华资本、上海趣时资产等,今年旗下产品继续亏损超10%。

百亿量化私募里面,宁波金戈量锐资产、北京聚宽投资等,今年以来旗下产品平均亏损超过10%,海南进化论私募基金、上海鸣石投资、宁波幻方量化投资等,今年以来亏损也都达到了9%左右。

与此形成鲜明对比的是,百亿私募里面,擅长CTA策略的上海千象资产,以全天候增强策略著称的桥水(中国)投资,以大盘价值股为主要投资方向的上海少薮派投资等,今年旗下产品取得了正收益。

多家私募产品触及传统预警、止损线

2月11日,百亿量化私募赫富投资向投资者和代销机构发出公告,称旗下产品“赫富灵活对冲九号A期”在2月10日的单位净值为0.8774元,已低于预警线0.88元。此后公司向投资人表示了歉意,并且称已于2月8日起将该产品的管理费调整至0%,决定该产品未来在没有回到净值1之前不再收取管理费用。同时,赫富投资在2月10日以自有资金跟投的方式已跟投该产品母基金500万元。

赫富投资表示,在管理费层面做减免主要是为了更好地维护基金投资者的利益,跟投则表达了公司对自身主动投资管理能力的充足信心,以及与投资者风险共担、利益共享的态度。

另外据财联社报道,在2月14日召开的在线交流会上,赫富投资还表示,已对回撤较大的产品做了降仓处理,并进行了更强的风险控制,敞口压得更紧。“近一段时间,量化行业遇到了近五六年以来的最大挑战。但依照我们的经验,未来一两年,将迎来做量化的好时机。另外,虽然今年开局不好,今年量化的情况应该不会比去年差。”

私募大佬但斌也难逃此波下跌的杀伤,上周有媒体报道称,旗下多只私募产品的单位净值已跌破了0.8元、0.7元。

对此,但斌并未直接对旗下产品净值和业绩作出回应,而是在其微博中回应称:“目前我们产品都有做好相应风控,净值相对维稳,我和交易部始终保持谨慎应对,目前震荡行情下市场恐慌情绪较多……东方港湾经历过2008年金融危机、白酒危机、2015年股灾等等股市不好的时期,每次之后公司发展得都更好!”

另一位百亿私募大佬梁宏执掌的希瓦私募基金,旗下也有产品净值跌破0.8元,还有多只产品净值在1元以下。

2月8日,由期货大佬郗庆掌舵的浙江善渊投资发布了《关于理型1号私募基金触及止损线的告知函》,称其管理的产品“理型1号私募基金”触及止损线。对此,善渊投资回应称,这只产品因为最近偏多股指和股票,导致回撤比较大。

另外,基金君了解到,沪上某家百亿私募目前已经不在三方平台披露其净值和业绩表现,而从代销渠道透露的信息可以看到,旗下XXX价值中国专享XX号私募证券投资基金,年初再跌超12%,到1月底的最新净值为0.5511元。

百亿私募反思今年投资情况

及时沟通帮助投资者坚定持有信心

大跌之下,不同私募机构采取不同策略应对,除了减免管理费,还有投资经理在积极反思。

去年取得较好业绩的一家百亿私募,今年初旗下产品也遭遇了一定的回撤,虎年第一周,公司投资总监发表了自己对年初市场和投资的反思。

“回看组合近期表现,我忽视了市场整体赚钱效应的消失,低估了市场调整的节奏和幅度。由于对流动性的判断失误,配置总体还在偏成长赛道;虽然有一部分偏传统和港股的配置,但是总体受伤较为严重。同时,在我看好的赛道里,由于某头部集团旗下的公司业绩低于预期,在市场本身就弱势的情况下,带动了整个板块的杀跌。虽然我们持有的公司业绩是符合预期的,但是在板块下跌之下,也跟随下跌,导致本月回撤较大。总结下来,我看错了市场风格,导致组合的进攻性太强。”这位投资总监说。

他也表示,“考虑到控制回撤,我们会略降低一部分产品仓位,卖出一部分高估值高弹性品种,增加确定性因素的考量,行业做适度均衡。但是,核心品种从中期角度看回报率已经比较合适。我们准备不去考虑短期波动,因此组合可能还会难受一段时间。”

业内人士认为,权益市场的波动是常态,投资者应该以更长远的眼光来看待基金产品的表现。当然对于私募管理人来说,面对短期净值回撤,需要反思自身投资、积极改进,同时做好客户沟通及投资策略的输出工作,能够帮助客户坚定持有信心,一定程度避免高买低卖的现象。“其实现在投资人对于私募产品的风险和回报匹配的意识在提升,也更加关注长期业绩,在给予管理人相对充分的自由度上,去积极获取稳健的绝对收益。”