曾经被疯狂爆炒的可转债市场,这次或许是真的要回归理性了。

8月1日是可转债新规实施的第一天。Wind数据显示,当天转债市场整体成交额约1004亿元,相比上一交易日缩水近15%。当天全部400余只可转债中,仅有106只涨幅超过1%,也仅有1只“永东转2”达到了20%的涨停板,同时多只转股溢价率和纯债溢价率双高的妖债继续领跌。

此前伴随股市行情逐渐回暖,转债市场在4月后触底反弹,二季度基金对可转债的配置仓位也有了一定提升。分析观点认为,当前债市下行的条件并不具备,预计转债整体估值继续高位震荡,择券思路仍应坚持正股驱动,可聚焦高景气度行业转债标的。

新规落地,转债表现谨慎

据Wind数据,8月1日全天,转债市场总成交额约1004亿元,相比前一交易日减少14.66%;总交易量约5.1亿张,相比前一交易日减少17.33%。拉长时间来看,这组数字在近半个月时间内都称不上热闹,倒是刚好契合了可转债新规实施首日的谨慎氛围。

新规落地首日,转债市场诞生了首只20%涨停的个券,但也仅有一只。而这只永东转2的行情曲线也充满了试探意味——在正股开盘后不久就被封住涨停板的情况下,永东转2却一路小心攀升,直至收盘前几分钟才最终封板。而涨幅紧随其后的蓝晓转债、中大转债、飞凯转债三只个券,当天涨幅甚至不及正股。

据Wind数据统计,8月1日全市场共有106只可转债涨幅超过1%,相比于400多只的市场存量,占比仅四分之一。同时还有176只可转债下跌,其中模塑转债、溢利转债、城市转债3只个券领跌,跌幅均超过3.5%,且同为转股溢价率和纯债溢价率均超过100%的“双高”个券。

总体来看,目前领涨的可转债通常具有转股溢价率较低、债券余额不大、正股表现亮眼等共同特征。而领跌的个券当中,则有不少都曾是前期叱咤风云的“妖券”,比如溢利转债就曾在6月24日因涨幅超过30%被两度盘中临时停牌,模塑转债、今飞转债则在6月22日因涨幅过高被深交所盘中临时停牌。这也在一定程度上显示,新规影响下,可转债炒作难度增大,个券行情正在逐渐回归理性。

值得一提的是,可转债新规似乎在落地之前就已开始发威。6月17日,《可转换公司债券交易实施细则》(征求意见稿)正式发布,6月便成为可转债爆炒的最后狂欢。公开数据显示,今年4月、5月,深交所各发布28条可转债盘中临时停牌公告,6月则有39条,到了7月,这一数字却锐减至18条。

基金增配择券回归正股

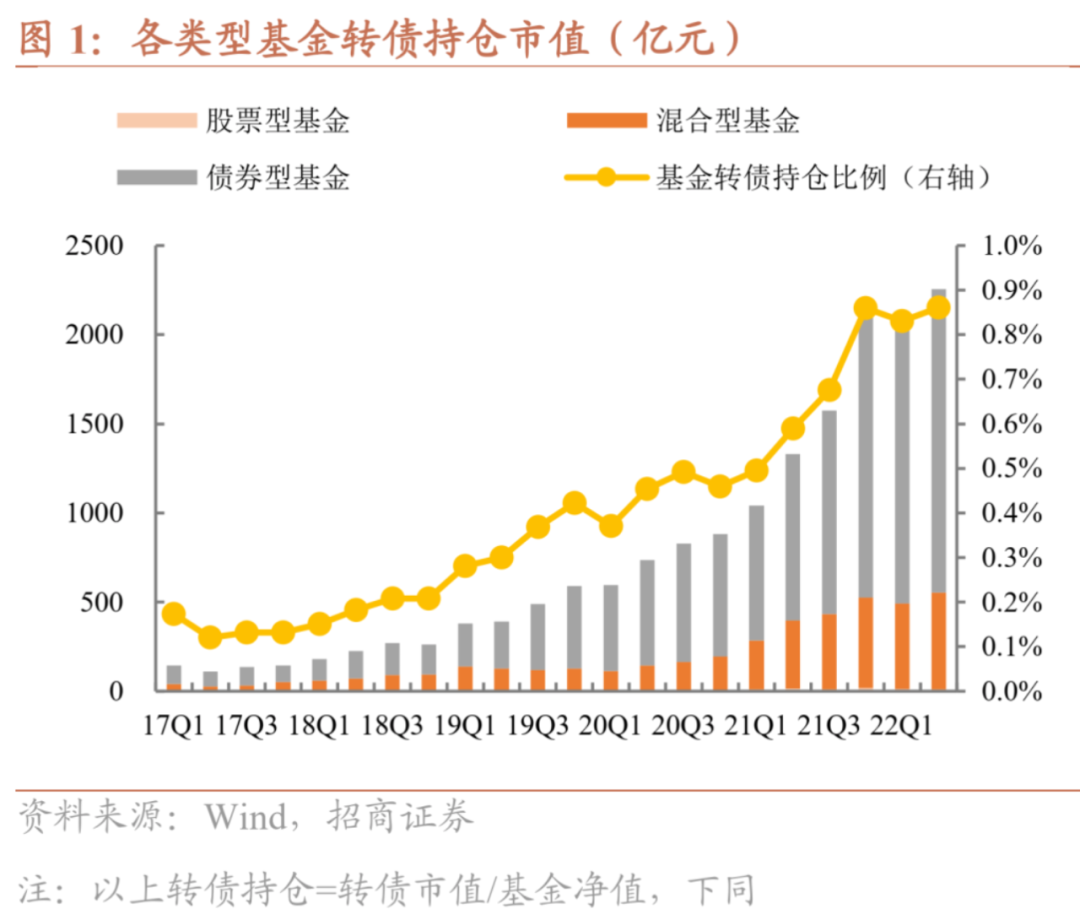

据招商证券统计,截至今年上半年,全市场基金共持有转债(基金公告口径,不包括可交债,下同)市值2261.18亿元、环比增加9.88%。仓位上,所有基金转债持仓比一季度上升0.03个百分点至0.86%,与去年末基本持平。

在基金赎回背景下,除转债基金外其余基金的转债持仓市值与仓位环比均提升,其中偏债混合、一级债基、二级债基转债持仓比分别提升1个百分点(pct)、0.2pct、1.7pct至4.07%、6.11%、9.74%。具体到个券来看,低价+高景气赛道品种被增持,前期高价且景气度较低以及低弹性的银行转债被减持。

据华泰证券总量研究负责人、固收首席张继强判断,转债估值短期仍将维持稳定状态,转债建议仓位保持稳定,但近期转债强势表现下绝对价格空间缩小、新券定位较高,择券空间受到一定限制。对绝对价格偏高且正股空间有限的品种,应及时止盈。

“择券思路上,正股驱动下,继续布局偏股型转债,赚正股的钱。”张继强表示,同时可适当配置均衡型品种,兼具绝对价格空间和正股弹性,部分新券空间明显透支,不建议过多参与,可关注定位合理且正股有看点,值得布局的个券。他同时提醒,可转债新规施行后,可关注赎回风险和条款博弈机会增加。

招商证券首席固定收益分析师尹睿哲也认为,近期转债继续表现出强势的超额收益,整体估值继续高位震荡。后续估值压缩无非两种可能,一是股市上行消化,二是债市下跌导致估值压缩。而短期在经济弱复苏的背景下,债市下行的条件并不具备,估值或仍将保持高位震荡。当前以在行业层面与股市的顺势而为为主,可重点布局高景气以及猪通胀标的。

光大证券固定收益首席分析师张旭则提到,转债市场整体呈现出板块轮动行情,并且板块轮动速度较快,意味着本轮反弹行情已至尾端,市场继续大涨的概率较小,市场主线板块的“赚钱效应”也在减弱。但考虑到当前流动性宽裕且经济仍处于弱复苏状况,高增长板块仍具备稀缺性,未来仍以高增长行业中二三线股票对应转债的结构性机会为主。