锂业龙头赣锋锂业扩产升级,计划年内锂精矿产能达90万吨/年。

近日,赣锋锂业发布公告称,公司与合作方Mineral Resources Limited一致同意对合资公司Reed Industrial Minerals Pty Ltd(以下简称“RIM”)旗下Mt Marion锂辉石项目的矿石处理产能进行升级改造。根据测算结果,预计2022年4月前Mt Marion锂辉石项目的锂精矿产能将由原来的45万吨/年增加至60万吨/年。同时,RIM正在规划第二阶段的产能扩建,计划将现有锂精矿产能扩张至90万吨/年,预计在2022年底前完成。

据此估算,若前述产能扩建按时完成,Mt Marion锂精矿产能将实现翻番。按主营产品来看,公司超过七成的营收来自于锂盐业务。不过,赣锋锂业也提示,改扩建计划仅为初步测算结果,仍存在一定不确定性以及无法按时达产等风险。

据悉,赣锋锂业是世界领先的锂生态企业,拥有五大类逾40种锂化合物及金属锂产品的生产能力,是锂系列产品供应最齐全的制造商之一。公司已经形成垂直整合的业务模式,业务贯穿上游锂资源开发、中游锂盐深加工及金属锂冶炼、下游锂电池制造及退役锂电池综合回收利用。

上游锂资源方面,赣锋锂业现用的主要锂资源为澳大利亚Mount Marion项目。公司通过持续投资上游锂资源公司及签署长期战略采购协议,保障并巩固了上游优质锂原材料的稳定供应。

具体来看,赣锋锂业包销Mount Marion锂精矿总产量的49%,PMI包销51%,且双方约定由公司加工PMI包销部分的锂辉石,并由公司负责销售。公开资料显示,PMI为澳大利亚上市公司 Mineral Resources Limited的全资子公司,主营业务为采矿服务、矿产品生产和基础建设。

Mount Marion的现有产能为45-48万吨╱年的锂精矿,是赣锋锂业目前锂原材料的主要来源之一。此前赣锋锂业曾在报告中表示,Mount Marion计划在2022年下半年进行技改升级以及增加接触矿产能,预计完成后年产能规模将提升20-30%。这恰好与公司本次产能提升相契合印证。

持续深化产业链布局

事实上,赣锋锂业在上游资源不断加码,国内外同时布局。2022年1月公司与青海海西州人民政府签署战略协议,将加强对海西州盐湖锂资源的综合开发利用,加大在锂盐湖探采开发、金属锂及其配套产能等合作力度。

公司持续获取全球上游优质锂资源,不断丰富与拓宽原材料的多元化渠道供应,对Bacanora进行要约收购并获得其控制权,收购伊犁鸿大100%财产份额并间接持有青海一里坪盐湖项目49%股权,收购马里Goulamina锂辉石矿项目50%的权益,积极探索多元化的锂资源供应。

锂价持续上行,业绩增长超4倍

受益于锂价的不断上涨,赣锋锂业的业绩十分亮眼。2021年营收111.62亿元,同比增长102.07%;归属母公司股东净利润52.28亿元,同比增长410.26%,双双创出历史新高。

今年1至2月赣锋锂业经营稳定,产品价格进一步上涨,销量同比有所提高。今年前2个月,公司实现营业收入36亿元左右,同比增长260%左右;实现净利润14亿元左右,同比增长300%左右;实现扣非后净利润18亿元左右,同比增长1000%左右。

赣锋锂业表示,业绩增长的主要是随着新能源汽车及储能行业的快速发展,锂产品的需求增强,所以2021年公司锂产品产销量增加、产品销售均价明显上涨。

目前来看,锂矿价格仍处于上行趋势。根据上海有色金属网的数据,截至2022年2月,5%-6%锂辉石精矿的中国到岸价格约合2610-2660美元╱吨,较2021年初价格400-435美元╱吨上涨502%-565%。

近日,Allkem公告第二季度锂精矿定价环比大涨125%至5000美元/吨;Pilbara则在此前表示第二季度散单价有望达6000美元/吨,考虑加工费及冶炼厂的合理利润,5000-6000美元/吨的矿价对应的碳酸锂价格将达到38-45万元/吨,有力支撑锂盐价格高位。

值得注意的是,监管部门也关注到了这个现象。工信部日前连续召开两场座谈会,召集行业协会以及锂资源开发、锂盐生产、正极材料、动力电池等产业链上下游重点企业有关负责人参会。会议要求,产业链上下游企业要加强供需对接,协力形成长期、稳定的战略协作关系,共同引导锂盐价格理性回归。

机构看好公司未来发展

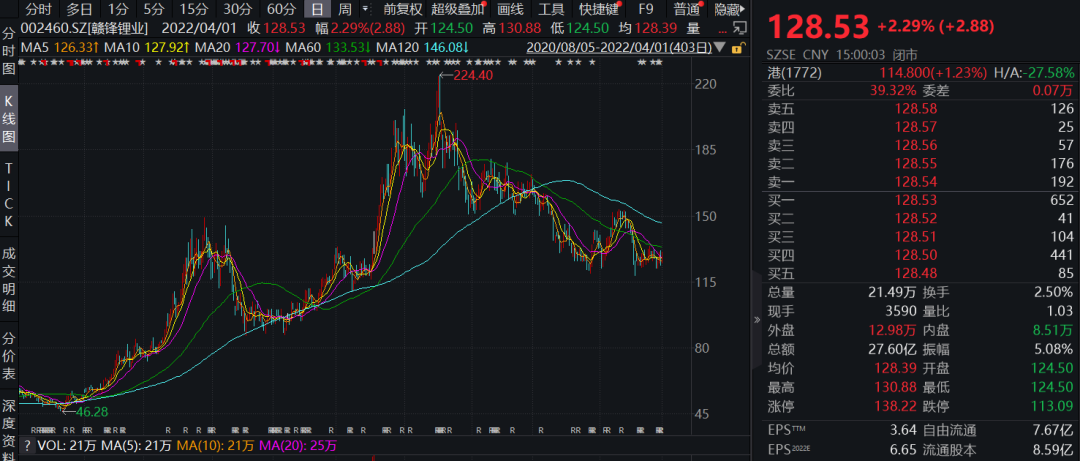

业绩高增的同时,赣锋锂业在二级市场也获得了不错的涨幅,最高涨至224.40元/股。不过,自去年9月创下新高以来,公司股价持续回调,累计最大跌幅已超4成。截至目前,公司报128.53元/股,总市值1745亿元。

东兴证券指出,从公司目前的锂辉石包销结构观察,若考虑到Marion扩产及最新包销协议的变更,以及Goulamina、Finniss、Manono、Pilbara二期等项目的投产,公司未来每年可获得约107万吨自用+29万吨代工的锂精矿产品,可支持最高约18万吨的辉石提锂产能,这与公司2025年实现30万吨锂产品生产能力(辉石+卤水+黏土)的目标基本匹配。鉴于当前全球范围内优质锂资源的获取难度,公司在上游资源储备、原料自给率、与加工产能的匹配度等指标在国内锂业公司中具备明显比较优势,是公司长久发展的核心竞争力之一。

光大证券预计,2025年全球锂需求量达到160.6万吨LCE,2021-2025年CAGR34%,高于供给侧的CAGR30%,供需矛盾的延续仍将支撑锂盐价格处于高位。考虑到锂盐高位价格的持续及优质客户订单的保障,上调盈利预测。鉴于公司一体化布局优势,维持“增持”评级。

国金证券指出,公司持续布局上游资源,21年12月,已有超过75%的Bacanora公司股东接受公司的要约收购;全资子公司赣锋国际以自有资金1.3亿美元的价格收购荷兰SPV公司50%的股权,公司资源自给率有望持续提升。中游产能不断加码,预计25年公司锂产品产能有望超20万吨以上,成长性可期。