基金公司布局全球市场的版图不断扩展。

日前,有公司率先上报了跟踪瑞士、韩国相关指数的基金。若两只产品获批,将分别成为布局瑞士、韩国股票市场的首只基金。

伴随着国内公募投研能力的提升和产品差异化战略的推进,近两年QDII基金投资的市场更加多元化。除布局传统的美国、中国香港、欧洲市场之外,还将触角延伸到越南、印度等新兴市场以及另外一些有潜力的单个国家市场。

业内表示,未来国内公募基金加大全球投资布局将是大势所趋。国内公募近年来通过在海外设立子公司,逐步与海外券商机构对接等,其在全球资产配置方面的短板持续补齐,将进一步打开海外业务新局面。

瑞士、韩国相关指数基金申报

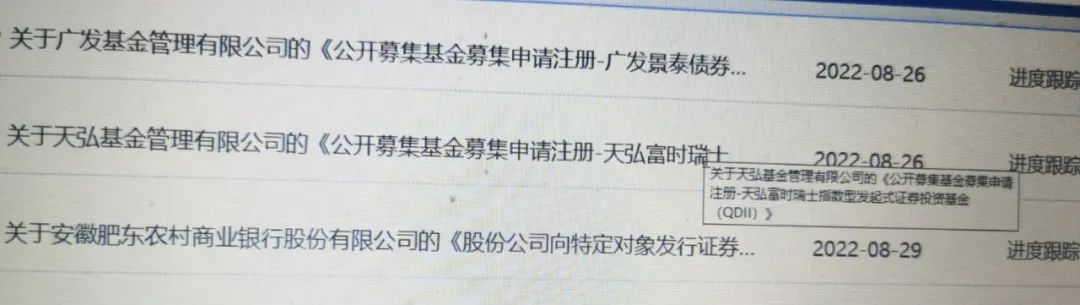

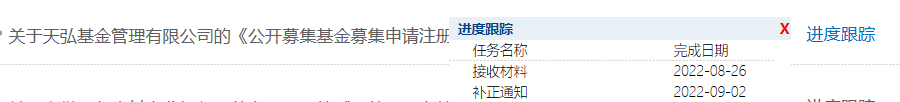

基金公司对全球市场的布局又有新动态。根据证监会官网发布的信息,8月26日,天弘基金首次提交了富时瑞士指数型发起式(QDII)基金的申报材料。从最新进展看,该基金于9月2日获补正通知。

此前国内市场尚未有布局瑞士股票市场的QDII基金,若这只基金获批,将为投资该领域的首只QDII产品。

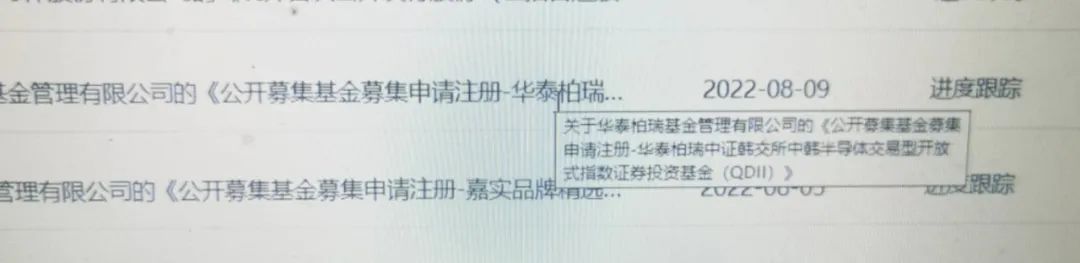

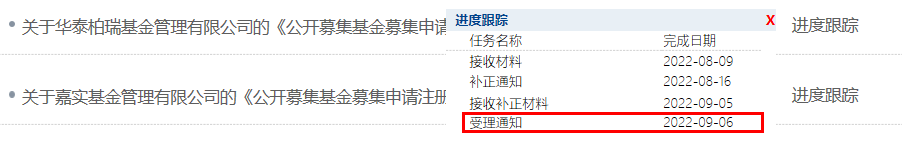

而在稍早前的8月9日,华泰柏瑞基金提交了中证韩交所中韩半导体交易型开放式指数基金(QDII)的申请材料。最新审核信息显示,该申请已于9月6日被受理。

中证指数公司官网信息显示,中证韩交所中韩半导体指数由中证半导体15指数和KRX半导体15指数按照等权重合并组成,以反映沪深市场和韩国市场半导体产业龙头上市公司证券的整体表现。此前,国内市场尚未有布局该指数的基金产品。

谈及国内公募开始布局瑞士、韩国这些此前尚未涉足过的外国股票市场的原因,国海富兰克林基金分析称,QDII基金在传统的美国、中国香港、欧洲市场之外,开始布局越南、印度等新兴市场以及韩国、欧洲部分单个国家市场,一是因为随着近年国内公募基金的发展,QDII基金经理对于这些偏“小众”的市场的研究认知不断拓展和深入,研究能力能够支持发行投资于细分市场的基金,也较为看好这些国家的经济发展空间。

二是因为当前市场上的权益类QDII基金大多投资于美股和港股,为避免同质化竞争,新基金选择差异化定位;三是投资于细分市场的QDII基金有助于拓展资产配置范围,参与更多元的全球市场,为境内投资者提供更加多样化的投资选择,也能够更好地分散投资风险。

景顺长城ETF与创新投资部副总经理龚丽丽则表示,首先,从国内ETF的发展来看,A股市场的指数产品趋于完备。近几年,国内ETF规模不断扩大。总体规模来看,2021年10月,国内ETF规模突破万亿元;产品数量上,2022年6月相比2021年10月,新增119个ETF,同期规模增长超15%。ETF在快速发展同时也面临两个问题。一是相关品类主要聚焦于A股市场,宽基和行业ETF是两大主打品类;二是竞争激烈,以行业ETF为例,目前ETF产品基本已覆盖了申万一级行业,甚至一些产品已经下探至二级行业。(数据来源:基金业协会,Wind)

“其次,基金公司布局海外股票市场包括指数QDII,背后的驱动力是国内投资者日益增长的投资需求。从海外经验来看,基于大类资产提供工具化产品具有市场需求和生命力,如在美国,投资于新兴市场的ETF,是除美国本土股票ETF以外最受欢迎的产品之一。从投资需求来看,不同国别指数基金是满足投资者多元需求的重要品种,不同国家的产业优势、政策周期等各有不同,进而其股票市场投资机会有所差异。比如中国的新能源产业,走在全球前列,但半导体、软件等方面,我们仍在追赶,如果投资者又想获取全球科技发展带来的红利,这就需要进行全球化投资和布局。” 龚丽丽说道。

继续瞄准海外“有潜力”市场

港股和美股是QDII布局的主要区域,而近两年也在持续扩展其他“有潜力”市场,这一步伐还在继续。

据WIND资讯数据显示,目前QDII投资区域中,全球范围投资的产品占比达到57.84%,而布局美国和中国香港的达到14.46%、13.44%,此外还有重点布局大中华地区、亚洲或者亚太。

不过近两年也有布局日本、德国、印度、英国、越南、法国,以及欧洲的产品出现,不过这些QDII产品数量都非常少,有些区域仅只有1个。而正所谓“东方不亮西方亮”,从全球范围来看,不同国家和区域之间存在不少差异化的投资机遇,是值得公募基金积极布局的,而不少基金公司也在为此发力,寻找具备潜力的方向加紧产品布局。

汇添富全球汽车产业升级混合(QDII)基金经理卞正认为,美国和欧洲是两个重要的市场,这两个市场经济发展相对成熟,我们看到其中一些高端制造业公司累计了很长时间的工艺与技术优势,高端消费品公司形成了较为稳固的品牌力,这都是企业长期发展形成的壁垒。

“比如,近期备受关注的新能源车领域,我们非常关注整个汽车智能化产业链中偏上游的芯片、算法等环节,这些环节综合壁垒高,商业模式好,企业能够形成一定的护城河,其中很多公司来自美国、德国、日本等汽车半导体发展较为成熟的国家。”卞正说道。

“我公司目前重点关注港股、美股、中概股,以及中国台湾、韩国、欧洲市场的部分优质股票。”国海富兰克林基金公司人士表示。

上述人士强调,海外市场估值体系与国内有一定区别,受宏观经济影响的波动相对较大,在做海外投资时,一是自上而下紧密关注宏观经济数据,尽可能做前瞻性判断,规避系统性风险;二是研究行业发展的中长期大趋势,重点关注受益于行业发展的龙头公司,精选其中质地较好,安全边际高的标的,这类公司短期可能会受市场情绪或流动性因素的冲击,但中长期能够走出独立行情,体现自身基本面价值;三是更加注重分散行业与个股持仓,避免风险集中。

同样,景顺长城ETF与创新投资部副总经理龚丽丽表示,未来在投资海外的选择上,首先,一定是具有长期投资价值,才会是好的投资方向。对于一个国家而言,首当其冲的是该国经济增长的能力、可持续性和潜力。我们既会关注美国市场,同时也会关注具有高成长潜力的新兴市场。当然对于新兴市场,我们也会较为谨慎,因为其金融市场投资的难度和风险也可能会更大一些。

龚丽丽表示,在关于投资标的选择,指数基金是一类普惠型金融产品,具有简单、透明且操作便捷的优势。同时,通过研判是否具有长期投资价值的基础上,我们更倾向于给投资提供那些定位清晰、且具有广泛市场需求的投资标的,比如半导体产业,定位很清晰,投资者能一目了然。更容易理解的金融产品也能更方便为投资者所用。

9家基金公司申请QDII

行业积极拓展海外业务

实际上,基金行业从来没有停止过国际业务布局的步伐。

数据显示,今年以来,基金公司申请QDII资格的热情也在高涨,证监会网站显示,兴证全球、永赢、宝盈基金年内相继获批QDII资格,截止9月8日,还有包括信达澳亚、西部利得、中邮基金在内9家基金公司的QDII资格申请仍在等待获批。

不仅如此,不少拥有QDII资格基金公司,也积极拓展自己的QDII额度。目前证券类机构合计拥有QDII额度达到860.7亿美元,今年以来创金合信、申万菱信、中融基金、国寿安保、华泰柏瑞、大成基金、广发基金、博时基金、易方达基金、南方基金、华夏基金等都申请获得了新的额度。其中南方、华夏、易方达等公司的QDII超过50亿元。

谈及未来公募基金投资海外市场趋势,龚丽丽认为, 对于全球投资布局趋势是否会持续,结论是肯定的。随着金融资产在国民资产配置结构中的比重不断上升,而从资产配置的角度来看,在对国际化的多元投资诉求驱动下,这一趋势将会持续。尽管目前QDII额度可能会使单个产品的规模受到一些限制,但随着中国金融市场的国际化,相信这些问题都会得以解决,投资海外市场的空间还很大。

“那公募基金投资海外市场有哪些优势?专业的人做专业的事情,相较于境内股票,投资海外市场,除了股票研究本身难度增加,还涉及法律法规、交易规则和换汇等多方面,而这些公募基金作为专业投资机构,是具有优势的。”龚丽丽表示。

而国海富兰克林基金公司也表示,公募基金经过多年来的规范发展,构建了科学的研究框架、相对完善的投资与风控流程,培养了大量优秀的投研人才,在投研“硬实力”上具备较强竞争力,但同时,与海外资管巨头相比,在海外股票的研究深度上仍有差距,对部分复杂衍生品工具的投资能力有待提升。

上述人士表示,未来国内公募基金加大全球投资布局将是大势所趋。国海富兰克林基金近年来大力发展QDII业务,充实海外投资与服务团队,努力提升海外投资研究水平,未来将继续把海外业务作为公司发展的重要战略方向之一,努力提升全球资产配置能力,打开海外业务新局面。

汇添富全球汽车产业升级混合(QDII)基金经理卞正则称,诚然,国内公募投资海外市场具备一定挑战,比如离海外公司和资本市场较远,实地调研机会较少等。但随着国内公募近年来陆续在海外设立子公司,逐步与海外券商机构对接,这一部分短板已经逐步补齐。

“同时,”在卞正看来,“国内投资者对于海外市场个股的研究也具备一定优势,我们发现中国市场已经成为了很多海外公司主业的重要增长极,诸如高端奢侈品、智能电动车、数字化软件、先进医疗用品,莫不如是。立足国内,我们能更切实地研究这些个股的增长动能和竞争优势。我国证券市场对外开放愈发深化的背景下,未来公募进行全球投资布局的趋势必将延续。”