超级风暴来了!

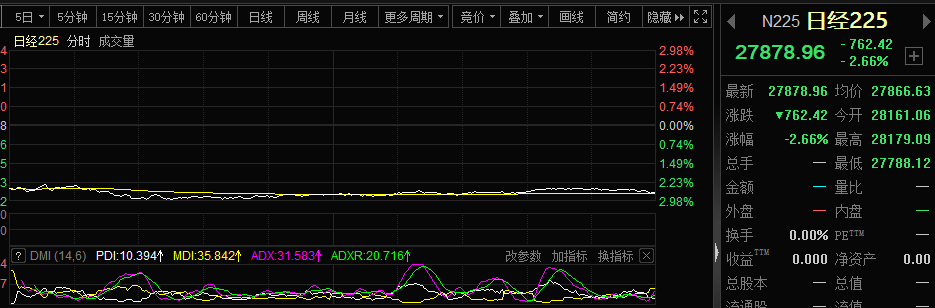

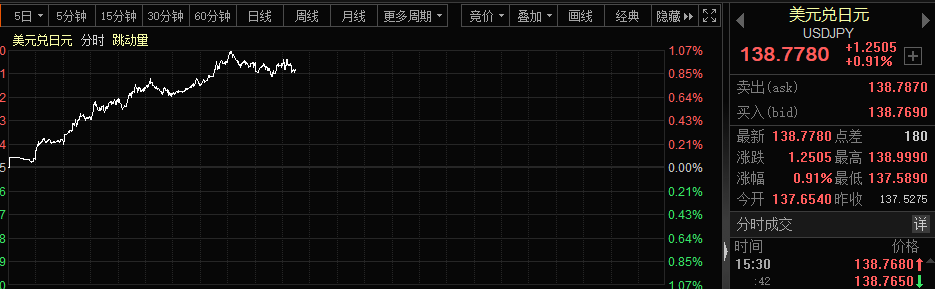

刚刚,日本股债汇全线崩跌,日元一度狂泻14000点,日本国债收益率狂飙超7%,日本股市收盘大跌2.66%。日本股市更遭言论空袭,分析师Ryota Sakagami预测,由于全球经济衰退风险加大,加上货币紧缩政策导致市场流动性减少,日经225指数、日本东证指数将分别跌至24000点和1600点,较当前水平下跌14%、17%。

那么,究竟发生了什么?

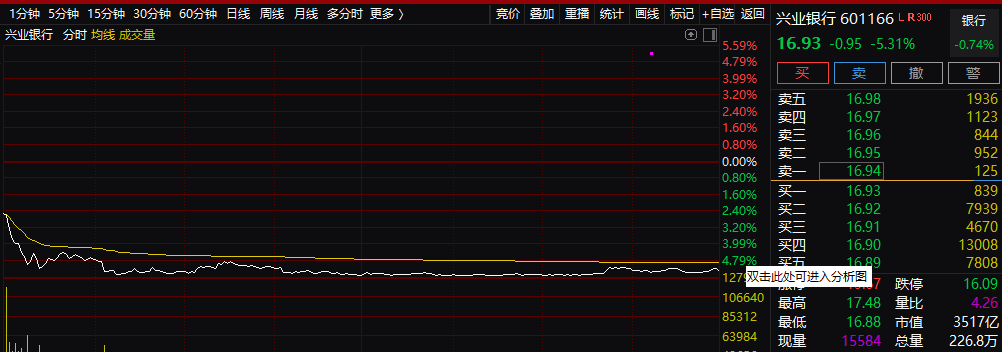

相比较而言,A股市场今天表现还算不错,沪指最后顽强收红。不过,市值超过3500亿的兴业银行大幅杀跌,收盘跌5.32%。对于稳健的银行板块来说,这一跌幅是比较罕见的。从消息面来看,关于转按揭业务的传闻可能是兴业银行杀跌主因。尔后,针对这一网传消息,兴业银行总行有关人士表示,这是假消息,郑州分行已发起投诉。

日元资产动荡

或受美股大跌影响,日本股市今天低开低走,全天于低位徘徊,日经225收盘大跌2.66%。

花旗集团全球市场日本部门的股票分析师表示,在美联储主席鲍威尔发表鹰派讲话之后,日本股市跌入熊市几乎无可避免。分析师Ryota Sakagami预测,由于全球经济衰退风险加大,加上货币紧缩政策导致市场流动性减少,日经225指数、日本东证指数将分别跌至24000点和1600点,较当前水平下跌14%、17%。

本月,日本股市成为全球少数收复年内跌幅的指数之一,但该分析师预测,市场对于美联储偏向鸽派立场的希望已经破灭,日本股市将在不久加大调整力度。Ryota Sakagami建议投资者将资金从成长股转移至价值股、从周期股转移至防御股。

事实上,不单只是日本股市在杀跌,此前一度被日本央行大力控制的日本国债市场今天也开始了暴跌模式,日本十年期国债收益率狂涨超7%。

日元汇率更是一度狂贬14000点。随后,失地得以部分收复,但贬值幅度依然很大。

最新一期NFR工作论文指出,目前,全球经济可能已进入高通胀、高利率时期,如同1992年德国的高通胀和德央行加息最终导致英国的“黑色星期三”一样,在过去全球低通胀低利率环境下得以持续的日本货币政策和日元汇率,在新的环境下同样面对张力。如果高通胀和高利率有一个向日本国内传导,日本当前的政策框架就将受到严重冲击,不排除日元和日本国债出现无序调整,并产生负面溢出效应。如果日本无法维持低利率的扩张性货币政策,下一步经受考验的很可能就是亚洲新兴国家的货币政策和汇率。对此,需做好准备。

此前,我们也曾做过类似的报道,若日本无法控制国债收益率曲线,日元兑美元持续贬值到145以上,日本的金融危机可能就难以避免。而导致这一局面出现的原因主要有三个:一是全球通胀,二是美元加息,三是日本的经济结构。而若日本这个全球第三的经济体出现金融危机,其溢出效应不言自明。

兴业银行大跌,A股再独立

从今天的A股市场来看,再度显现出独立的一面。

受外围影响,A股三大指数周一集体低开逾1%后快速反弹,沪指、创业板指一度翻红;午后股指呈现缩量整理态势,沪指小幅收涨。煤炭、石油再度走强,光伏、半导体等赛道股大幅反弹。截至收盘,两市有三千多只股票上涨。而且,在人民币大幅贬值的背景之下,北向资金全天净买入21.45亿元,连续3日净买入;其中沪股通净买入13.06亿元,深股通净买入8.39亿元。

不过,值得注意的是,今天兴业银行出现了大跌行情。今天早盘,该股一度带动了银行股杀跌。尔后,板块开始分化,但兴业银行并未展现出太多的反弹意愿,收盘仍大跌5.31%。

那么,究竟是什么原因导致该股杀跌呢?

分析人士认为,有两个原因:

一是目前整个银行板块背负的宏观经济的责任比较大,而且随着经济下行压力加大,这种预期也在持续加大当中。

二是市场出现了一个传闻:有消息称,某银行在河南郑州开放了小范围存量房转按揭降利率渠道,并称只是选取部分优质客户,只针对原来按揭银行是这家银行的客户,银行内部转,不能跨行。网传聊天记录显示,该业务每月有办理名额限制,不是熟人不做,利率基本都在4.15%到4.45%。

针对上述网传消息,兴业银行总行有关人士表示,这是假消息,郑州分行已发起投诉。

兴业银行大跌对于市场风格切换可能是一个打击。上周末,中信建投认为,对于当前市场,风格切换这个标签过于粗略。切换到价值,要考虑的是具体行业后续基本面强势度,如果再要做风格切换,应该是市场有相当理由去预期需求企稳复苏,否则操作空间有限,而目前条件还不具备。

迄今为止,市场的核心矛盾还是经济调整期,能源问题突出。能源的下一步是分化而不是溃散,在能源危机之下,储能是中期战略性方向,在行业景气角度,风电将迎来上行,而光伏的景气也不会就此一路向下。更重要的是,全力控通胀的最终结果是压制需求,是衰退和利率下行,所以最终宏观流动性的环境是对景气成长股有利。没有巨大宏观政策面变化,不勉强做风格切换。