金融巨头旗下科技平台,美股上市后,又要在港股上市了。

继此前在纽交所上市后,金融壹账通(NYSE:OCFT)于6月28日在港交所披露上市文件,申请以介绍方式在香港上市,本次上市没有发行新股募集资金。预计将在7月4日在港交所主板挂牌交易,股份代号为6638,高盛、汇丰为其联席保荐人。

美股、港股双重上市

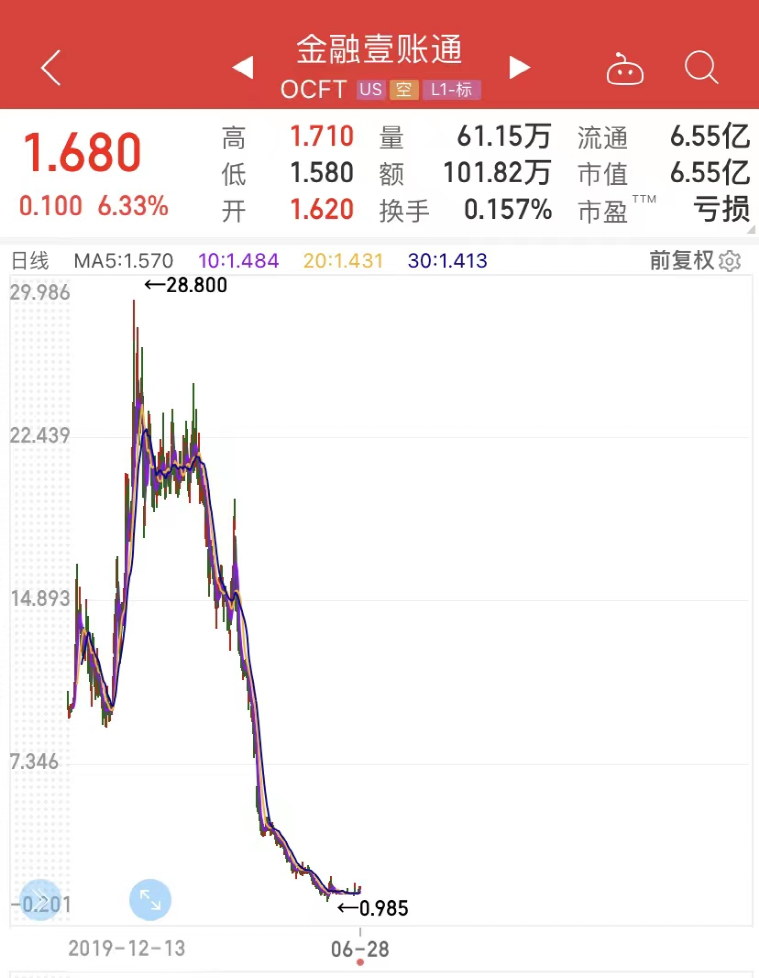

金融壹账通于2019年12月在纽交所正式挂牌,首次公开发行3120万股美国存托股票(ADS),发行价格为10.00美元,2020年7月其股价一度高达28.8美元。

然而,2021年以来股价一路下挫,今年4月,金融壹账通又被美国SEC列入“预摘牌”名单。截止美东时间6月28日收盘时,金融壹账通股价为1.68美元,较发行时已跌去83.2%,总市值为6.55亿美元。

2月28日,金融壹账通就向港交所提交申请,将以介绍上市的形式进行双重主要上市,不涉及新发行或出售任何股份。与公开发售上市IPO相比,介绍上市不需要募集新股,也不涉及新募集资金,只是将公司在纽交所持有的股份重新在港交所申请挂牌买卖流通。

公开信息显示,“介绍上市”在2022年之前仅有7家企业采取介绍的形式上市。今年中概股回归热潮以来,除金融壹账通外,此前还有蔚来通过介绍的形式回归港股,腾讯音乐也宣布计划在获得监管批准的情况下,将以介绍形式于港交所主板二次上市。

金融壹账通在申请书中提到,在香港及纽交所拥有双重第一上市地位能够把握机会同时在两个不同的股票市场集资,吸引不同背景的投资者,有助于增加股份的流通。此外,也有助于提升公司知名度,协同公司正在东南亚等地区开拓的业务。

三年亏损43亿

营收高度依赖平安系

金融壹账通的前身是平安金融科技咨询公司,背靠着8000多亿市值的金融巨头中国平安保险集团。

2015年8月,平安一帐通、前海征信、银行一账通三块业务整合,金融壹账通正式成立,主营业务是为保险、银行等金融机构提供技术服务,其招股书披露,按照金融机构客户数量在2018年为中国金融机构第一大技术即服务平台。

综合2019年至2021年业绩,金融壹账通的归母净利润分别为-16.61亿元人民币、-13.54亿元人民币和-12.82亿元人民币,累计亏损达43亿元人民币,并且2022年一季度还在继续亏损。

从2021年的营收结构可以看出,金融壹账通的收入主要56.12%来自平安集团、10.4%来自陆金所,所以有66.5%都来自于平安系,剩下的33%来自第三方收入。

但是,金融壹账通今年迎来了亏损减少,根据2021年发布的业绩报告可知,金融壹账通全年营收41.3亿元,经营亏损由14.70 亿元收窄至14.05亿元;归属于股东的净亏损由13.54 亿元同比收窄至12.82亿元。

对于业绩的持续亏损,金融壹账通在年报上给出的解释是,当前公司专注于培育客户群,并加大研发投入搭建和发展产品的技术基础设施和能力,为未来的盈利做准备,对于短期的财务回报或者盈利能力并未刻意追求。

简而言之,就是现在金融壹账通还处于烧钱扩大影响力的阶段,短期的财务回报并不是公司当前的首要任务。