“2.3亿私募基金遭挪用案”终于尘埃落定!

2022年,资管新规正式落地,按照有关规定,所有资产管理产品,比如银行理财产品、私募公募基金等,都净值化了,只要销售方充分告知投资者风险,推荐符合投资者风险等级的产品,那么即使出现亏损,产品也不再刚性兑付,要由投资者自己承担损失。不过,近日出现的一例法院判决中,一家私募基金的销售方,却承担了100%连带赔偿责任,法院判决全额赔偿投资者,虽然这是资管新规落地前的案例,但这一案例对于投资者和销售方的启示,还是值得借鉴的。怎么一回事呢?我们慢慢道来。

2.3亿资金被挪用,曾经的头部财富管理公司“暴雷”

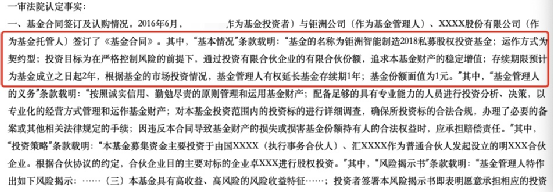

事情还要从10多年前说起。钜派投资成立于2010年3月,靠地产项目迅速实现盈利,2015年,钜派在美股上市,曾经一度是国内头部第三方财富管理公司,2016年后,钜派开始盲目扩张,频频爆雷,业绩也一落千丈。2016年6月,钜派集团旗下私募:钜洲资产作为基金管理人,成立了“钜洲智能制造2018私募股权投资基金”,存续期限2年、可延期1年,基金托管人是招商证券。三年后,基金到期,投资人却发现私募资金被挪用,本金不翼而飞。

关于资金被挪用,钜派当时称,“基金所投合伙企业的实际控制人因涉嫌合同诈骗犯罪,已被警方立案,目前公安机关正在全力侦查及追赃过程中。据媒体披露,有关嫌疑人失联逃走。此后,多位投资人上诉,根据此前上海金融法院的二审结果,钜洲资产需赔偿投资者本金损失及其资金占用损失,钜派投资承担100%的连带赔偿责任。一二审中,钜派投资一方不服判决,但请求均被法院驳回。近日,上海高级人民法院驳回了钜洲资产、钜派投资的再审申请,本案正式落槌,这也是首例基金销售方承担100%连带赔偿责任的案件,在业内极其罕见,因为一般而言,金融机构因代销产品承担的赔偿责任在30%—40%左右,极个别案例80%。

光风险提示就能撇清责任?

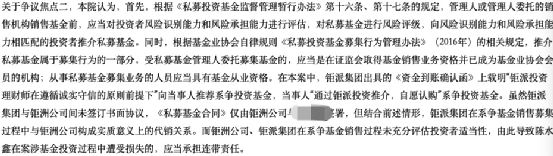

本案的争议点之一是,作为销售方的钜派投资是否应承担连带赔偿责任。据媒体披露,被告曾向法庭提交了证据,试图证明在销售该私募基金时,已经事先向投资者揭示了相关风险。但原告认为,一般情况下,销售方提示的风险是常识性风险。但本案是投资资金被携款潜逃,不是一般意义上的投资风险,完全是人为的,是基金管理人的失职或者不履职。

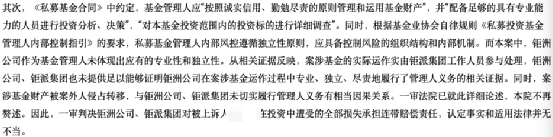

而有媒体也援引法律界人士的话说,钜派参与了基金的推销,属于代销行为,在没有对投资者进行适当性匹配,也没有确认其属于合格投资者的情况下,就推介了有关私募基金,未尽到适当性义务。宣传推介产品即为销售,而本案证据可证明,钜派投资推介了有关私募基金产品。虽然钜派投资与基金管理人钜洲公司之间未签订书面协议,但钜派投资在基金销售募集过程中与钜洲公司构成实质意义上的代销关系。且钜派投资是销售者,在销售涉案私募基金过程中,未充分尽到向投资者揭示投资风险的义务。而且,有关私募基金实际上就是由钜派投资进行管理的,但这一信息,却从没有向投资者披露。

打破刚兑,不是销售方甩手不管

新资管新规落地后,销售方是不是只要形式上进行了风险提示,就可以完全脱责了吗?不是,此前,也发生过销售方因为没有尽到责任而被告赔偿的。近日,在中国银行一家地方分行的理财经理推介下,一位女性老股民在该行购买了5支基金理财产品,产生损失后,该股民将该分行告上法庭。法院判决,银行赔偿损失57万元及利息。而代销银行全额赔偿投资者亏损是因为带客户手机上购买了产品,在风险提示上没有做到位,同时,没有相关资质,就推荐了高风险产品。

业内人士指出,新资管新规落地后,打破刚兑,不是销售方甩手不管。该尽责的风险提示和按照风险等级推介产品必须做到实处,而广大投资者,也不就是简单地买了就自负自认亏损,更要学会如何保护自己,维护自己合法权益,并要了解相关的维权方法和路径。