天下大势,浩浩荡荡,顺之则昌,逆之则亡!中国房地产过去十几年的时代红利,造就了一批年薪数千万甚至上亿的明星职业经理人,如今随着潮水褪去,已然“换了人间”。

1月5日晚,在连续两次半价割肉减持后,地产明星高管朱荣斌宣布“弃船”,辞去阳光城董事局执行董事长兼总裁职务。2017年7月,朱荣斌接受阳光城创始人林腾蛟的橄榄枝,从“宇宙房企”碧桂园联席总裁任上辞职加盟,如今刚好四年半。

中国基金报记者注意到,四年半时间朱荣斌从阳光城领取薪酬约2750万元,却先后耗资1.36亿元买入阳光城2200余万股股票,如今割肉的实质亏损加剩余持股浮亏,合计达到7000余万元,四年半时间朱荣斌非但白干,剔除领取的薪酬也还要倒贴约4250万元。

与朱荣斌前后脚,2020年9月以战略投资者身份入局阳光城的二股东“泰康系”,也选择割肉离场,浮亏约17亿元。随着泰康系离去,双方一纸十年近千亿的“世纪对赌”也宣告无果而终。

朱荣斌“弃船”阳光城

曾任碧桂园联席总裁年薪两千万

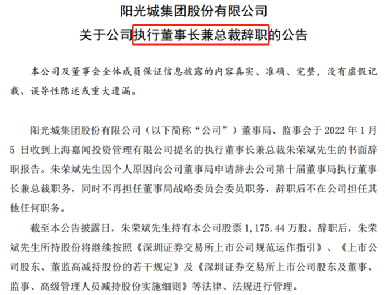

1月5日晚间,阳光城发布公告,公司董事局、监事会于2022年1月5日收到执行董事长兼总裁朱荣斌的书面辞职报告。朱荣斌因个人原因向公司董事局申请辞去公司第十届董事局执行董事长兼总裁职务,同时不再担任董事局战略委员会委员职务,辞职后不在公司担任其他任何职务。

倒查公司公告,2017年7月10日,朱荣斌被选举为阳光城董事、执行董事长,当年11月接任公司总裁。

朱荣斌曾任广东省房地产协会常务副会长,拥有20余年房地产开发及相关业务经验,在业内享有较高声誉。

公开资料显示,朱荣斌毕业于清华大学土木工程系,获硕士学位,为国家注册监理工程师、国家注册造价工程师及高级工程师。1995年至2008年,朱荣斌任职于号称地产界“黄埔军校”的中海地产,曾任中海地产董事、助理总经理兼华东区总经理。2008年至2013年,朱荣斌任职于富力地产,曾任副总裁兼华南地区总经理。

但朱荣斌真正出圈,是在宇宙房企碧桂园的任职经历。

2013年,朱荣斌从富力地产跳槽碧桂园,任联席总裁、执行董事。碧桂园的核心管理层有非常著名的“三斌”——总裁莫斌、联席总裁朱荣斌和财务总监吴建斌,作为杨国强的得力干将,“三斌”之于碧桂园功不可没,正是“三斌”的到来,“宇宙房企”完成了从不到千亿销售规模到超三千亿规模的跨越。

然而,2017年朱荣斌和吴建斌却接连出走,并先后加入阳光城,留下莫斌独自支撑碧桂园大局。2017年在任期间,朱荣斌在碧桂园领到2185.8万元的巨额年薪,相比2016年的555.2万元,几乎翻了四倍,其中1952.6万元来源于酌情奖金。

朱荣斌在这样的情况下出走,曾在业内引起不小的轰动。

割肉离场:四年半倒贴四千万

朱荣斌弃船阳光城,事实上早有端倪。

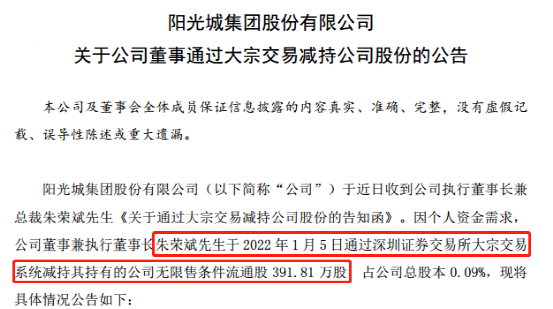

12月24日,加盟公司后从未卖出过股份的朱荣斌,通过深交所大宗交易系统减持其持有的阳光城股份454.61万股,套现约1500万元。进入到2022年,朱荣斌1月5日再度减持391.81万股,减持均价3.07元,套现约1200万元。

中国基金报记者注意到,朱荣斌两次减持刚好跨了两个年度,每次都是减持25%。如果不是受制于深交所规则限制,即董监高每年转让的股份不超过本人所持有公司股份总数的25%,朱荣斌很可能会一次性清仓。

这两次的减持,朱荣斌事实上都是忍痛割肉,亏损约一半,而手中剩余持股,也是深度套牢状态。

2017年至2018年,刚履新阳光城不久的朱荣斌,先后四次增持,买入阳光城1443万股,当时的成交均价为7.02元/股,耗资约1.01亿元。2020年9月,朱荣斌又获授375万股股票期权,每股行权价5.9元,行权耗资2212万元。2020年12月,朱荣斌还参与了阳光城的第三期员工持股计划,增加股票204万股,成交价格为6.27元/股,耗资约1280万元。

这样,入职阳光城四年半时间,朱荣斌累计持有阳光城股份2022万股,耗资约1.36亿元。

而目前,朱荣斌通过近期的两次减持回收资金约2900万元,手中还剩余股份1175万股,以1月5日收盘价3.12元计,市值约3666万元,两项合计6566万元。上述回收资金及剩余市值与1.36亿的投入本金相比,亏损约7000万元,其中实质性割肉亏损约2900万元,剩余持股浮亏约4100万元。

历年年报显示,朱荣斌2017领取的税前报酬为350万元,2018年为600万元,2019年为600万元,2020年也为600万元。2021年数据尚未公布,如果也按600万元测算(实际上近期阳光城宣布高管降薪),近四年半朱荣斌合计领取税前薪酬2750万元。

也就是说,朱荣斌的股票亏损剔除领取的薪酬,在阳光城四年半不但白干,还倒贴了4250万元。

不少网友对朱荣斌割肉离场表示唏嘘不已:

泰康系也挥泪斩仓

千亿赌局无果而终

在朱荣斌首次减持后仅三天,阳光城二股东泰康人寿及泰康养老也于2021年12月27日与泰禾建材签订《股份转让协议》,约定泰禾建材通过协议受让的方式,从泰康人寿及泰康养老受让阳光城7.41%的股份,共计3.07亿股。同日,泰康养老通过大宗交易的方式减持其持有的阳光城8281万股,占阳光城总股本的2.00%。

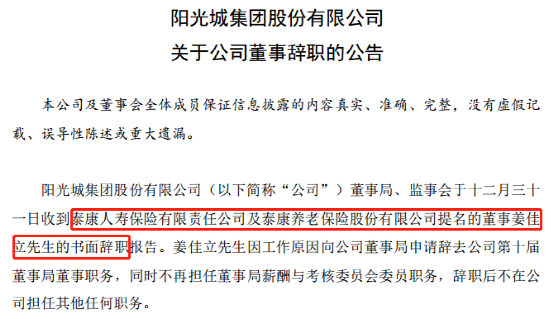

泰康系去年9月获得阳光城股份价格约为6.09元/股,总价近34亿元,此次转让价刚好“腰斩”,浮亏近17亿元。交易完成后,泰康人寿及泰康养老合计持股3.99%,已降至9%以下,不再是公司持股5%以上重要股东。泰康系派驻的两位董事陈陈奕伦和姜佳立,也随之先后退出董事会。

泰康系进入阳光城,始于一场10年近千亿净利润的“世纪豪赌”。

2020年9月,泰康人寿及泰康养老与阳光城第二大股东上海嘉闻投资签订《股份转让协议》。这笔股权转让,上海嘉闻套现了33.78亿元,泰康人寿及泰康养老则取得了阳光城5.547亿股、13.46%的股权,成为第二大股东。

入股协议中,阳光城控股股东阳光集团向泰康人寿和泰康养老做出了诸多承诺:以阳光城2019年40.2亿的归母净利为基数,2020年至2024年,归母净利润每年年均复合增长率不低于15%,且累积数不低于340.59亿元;2025年至2029年,归母净利润数分别达到101.72亿元、111.90亿元、123.08亿元、129.24亿元和135.70亿元。

也就是说,两个阶段共10年的承诺归母净利润总计达到942.23亿元,如业绩未达标,阳光集团须对泰康进行相应现金补偿。这份对赌协议时间之长、金额之巨,业内实属罕见,协议出来时便被市场质疑存在很大不确定性。

而如今,随着泰康人寿及泰康养老持股降至3.99%,即便阳光城未完成合作协议中的涉及的年度业绩,控股股东阳光集团也不需要再对泰康方面进行业绩补偿,“千亿豪赌”无奈废弃。

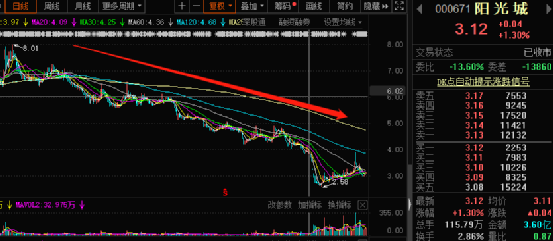

自从阳光城2021年10月底暴雷以来,股价短期一度跌近40%,销售规模两千多亿的房企市值一度跌到百亿附近。而近期随着地产板块反弹其股价有所回升,最新报3.12元,但与此前高点8元相比,跌幅仍超过60%。

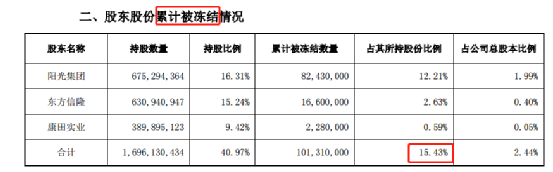

因失信被执行,阳光集团及其一致行动人累计被冻结股份1.01亿股,占其持股比例的15.43%。