“闭眼抢”公募REITs的状态在持续。

首批3只保障性租赁住房公募REITs近日发售火热,创下配售率新低,保险资金也是积极参与投资的主力资金之一。

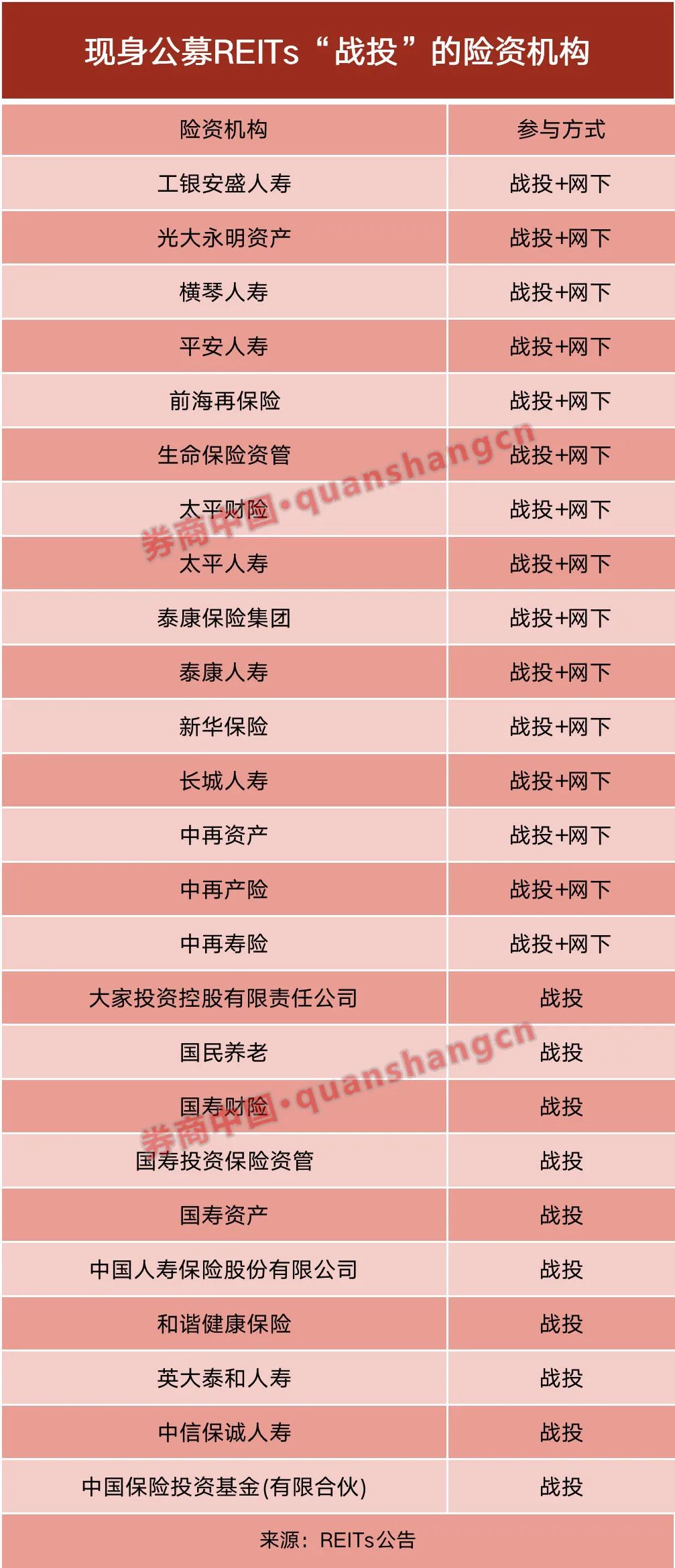

据券商中国记者统计,在3只保租房REITs的战略配售和网下发行环节,获得配售的险资机构超40家。其中,6家险资机构现身3只保租房REITs的战投名单,近40家险资机构参与网下投资,获配金额接近3只REITs网下配售总量的一半。

截至目前,17只公募REITs共募资近580亿元,参与“战投+网下”的险资机构已超60家,获配金额超过90亿。

逾40家险资抢投保租房REITs,6家跻身战投

首批保障性租赁住房公募REITs——即中金厦门安居保障性租赁住房REIT、红土创新深圳人才安居REIT、华夏北京保障房REIT,合计募资约38亿元,其中战略配售23.1亿、网下发行10.4亿、网上发行4.5亿。

3只保租房REITs的战略投资、网下投资环节,险资均有参与。不过资金追捧之下,配售比例已越来越低。

在战略配售环节,3只保租房REITs的战配金额占募资比例都在60%以上,反映出机构投资者对资产的看好。而上述中金、红土创新、华夏3只REITs分别有17家、22家、14家战略投资者,原始权益人占份额在35%~50%,新战投已难觅首批REITs中10%甚至20%的份额,单一战投的份额缩水。

从险资情况看,券商中国记者据公告统计,共有6家险资机构出现在3只保租房REITs的战略投资环节,即中国人寿、国寿投资保险资管、平安人寿、工银安盛人寿、泰康保险集团及国民养老保险(通过资管计划参与),合计获得配售金额约1.45亿元。

首批3只保租房REITs战投中均有“国寿系”。其中,中国人寿成为红土创新深圳人才安居REIT、华夏北京保障房REIT的战略投资者,国寿投资保险资管为中金厦门安居保障性租赁住房REIT的战投。

在网下投资环节,3只保障房REITs共计配售10.4亿元,配售比例均低于1%,其中中金基金、红土创新基金、华夏基金的网下配售比例分别为0.94%、0.77%、0.89%。据券商中国记者统计,近40家险资机构给出有效报价,合计获配金额在4.96亿元左右,占到网下配售金额的近一半。

华泰证券研报分析,3只保租房REITs网下认购倍数均值119倍,远超首批上市公募REITs的5~15倍,主要是因为保租房REITs具有使用期限长、收入成长稳定性高、底层资产流动性强、扩募空间大的优点。

此研报认为,保租房REITs首次启航的火热基于两大支点:一是资产优质,均位于核心城市核心区域,EBITDA利润率占优;二是稳定派息,4%以上的稳定派息率在市场利率下行环境下优势凸显。

17只REITs战投+网下:60多家险资现身

据券商中国记者统计,截至目前17只公募REITs的“战投+网下”环节中,已有60多家险资机构参与,较去年5月首批REITs发行时(十几家险资机构投资),参与“抢购”公募REITs的险资机构数量已增加了两倍。

参与REITs战略配售和网下投资环节的险资机构大幅增加,一个重要原因是,相较去年5月首批REITs发行时,更多保险机构完成了内部的合规流程,为投资公募REITs做好了准备工作。

同时,更多的机构也开始研究这一持续火热的投资新品种。

险企人士分析,公募REITs有强制分红,每年至少1次分红,并要求把年度可供分配金额的90%以上分配给投资者,预测分红收益率在4%以上,再叠加交易策略,收益率可以预期到6%甚至8%以上,资产久期又长达几十年,“市场上这么高确定性的资产不多了。”

此外,公募REITs与股票、债券等大类资产表现关联度低,是传统投资工具的差异化补充,可以帮助投资者实现资产配置的多元化,分散不同资产间的风险。

从参与险资的具体情况来看,在战投环节,24家险资机构在17只REITs战投环节获配金额已达62亿元。按战投获配金额排序,泰康人寿、平安人寿、中国保险投资基金(有限合伙)、横琴人寿(通过资管计划委托投资)、大家投资控股、工银安盛人寿、国寿投资保险资管等投资金额较高。

从战投REITs数量看,中国保险投资基金(有限合伙)跻身9只REITs的战略投资者,在各险资机构中遥遥领先。此外,国寿投资保险资管、中国人寿分别成为4只、3只REITs的战投,数量也较多。

从网下投资环节来看,在17只REITs有效报价账户中,60多家险资机构系账户估算获配金额超30亿元。

这些网下投资者中,既包括人保、太保、太平、中再、泰康等集团内多个公司,也包括华泰资产、生命保险资管等发行的保险资管产品,还包括大家人寿、富德财险、工银安盛人寿、光大永明人寿、招商信诺人寿、海保人寿、弘康人寿、天安人寿、众安保险、华农财险、亚太财险、阳光人寿、英大泰和财险、长城人寿、财信吉祥人寿、紫金财险、众诚财险、安诚财险、诚泰财险等众多险企身影。

其中,在最新的3只保障性租赁住房REITs中,也有险资是首次参与,如中邮人寿、君龙人寿、长江财险、中原农险等。

目前,险资中不少机构已通过“战投+网下”两种渠道投资了REITs。

中小险资分歧:投不投?如何投?

市场普遍认为,基础设施REITs具有长期稳定收益的特点,尤其适合险资等长线资金,这也是险资大面积参与投资的重要原因。不过,险资群体是一个概念,具体到各个机构,情况又有不同。

比如,一些险资机构特别是中小机构,对REITs还处于观望态度。某中小型保险资管机构高管坦言,如果REITs配售比例低,投资的REITs资产量小,在公司总资产盘子中占比太小,对收益起不到太大作用。但也有中小机构对REITs则极为重视,将其视作一类战略资产在配置。

与此同时,摆在中小保险机构面前的问题还有,自行投资REITs的要求较高。有中小险企负责人即表示,“不动产投资能力需要6人以上的团队,成本很高,目前对我们来讲并不合适。”也因此,目前不少中小机构是委托委托投资方式抢购REITs。

根据相关规定,保险集团(控股)公司和保险公司自行投资公募REITs的,应当具备“不动产投资管理能力”,最近一年资产负债管理能力评估结果不得低于80分,上季度末综合偿付能力充足率不得低于150%。

此外,保险业界也很关注公募REITs所属资产分类。按照偿二代二期规则,公募REITs的资本占用虽然较高,但仍体现了一定政策优待,同时在资产分类中将其归于不动产,不占用权益额度。业内由此认为,这反映出监管部门鼓励险资投资公募REITs的态度。

总体上,业界认为,基础设施REITs与其他资产的相关性弱,适合机构投资者做资产配置。加之我国有百万亿的存量基础设施资产规模,而公募REITs仍处于稳步起步,未来业务空间还较大,这会成为险资等长线资金的基础配置品种之一。