“职务侵占”案背后,无论是董事主导的资产转移,还是颂大教育借“职务侵占”掩盖虚假财报,都折射出对中小股东利益侵害的随意性。

人在职场,身不由己。刘燕等人做梦也没有想到,自己“按老板安排做事”,等待他们的却是牢狱之灾。

2022年的第一个工作日,新三板挂牌公司颂大教育(430244),发布了一条并不常见的“事件进展公告”——公司三年前报案的一桩“职务侵占”案,迎来一审判决。

在这起“职务侵占”案中,颂大教育原证券事务代表、下属子公司原财务总监及副总监等5人,因涉及侵占公司财物,分别被判处4年至7年不等的刑期。而导致该刑事案发生的缘由是,这5人参与了公司高层筹划、指挥的系列资产转移行为。

在5位员工眼里属“职务行为”的操作,何以落得需要承担刑事责任?公司高层筹划实施的资产转移行为,背后又有何隐情?证券时报记者获得了该案的完整判决书、内部财务资料,并采访了相关当事人、被告家属,得以呈现该案及背后隐情。

“职务侵占”前传

总部位于武汉的颂大教育,是一家主营教育信息化和教育软件开发的民营企业,2013年挂牌新三板。之后,公司发展迈上新台阶,连续三年营收同比增长100%以上。

挂牌新三板之后,颂大教育实施了数次定向增发,累计融资额达5.15亿元。其中,天风证券及关联方成为了颂大教育的重要投资方。天风证券及旗下的投资平台——天风天睿投资股份有限公司(以下简称“天风天睿”),通过相关投资基金,向颂大教育及相关公司累计投资约2.1亿元。因为该等投资,“天风系”公司在颂大教育的合计持股达到10.63%,成为仅次于实控人徐春林的第二大股东。

基于天风系在颂大教育的高额投资,天风天睿时任总裁韩雨佳被派往颂大教育担任董事一职,负责该项目的投后管理。

韩雨佳与颂大教育的渊源也颇深。2012年,韩雨佳在长江证券工作,是颂大教育挂牌新三板的保荐人。之后,韩雨佳跳槽到天风证券,继续负责颂大教育项目。可以说,颂大教育从挂牌新三板到之后的数次融资,韩雨佳都承担了重要角色。

获得数亿元融资之后,为了寻找新的业务增长点,主业为教育信息化的颂大教育开始向幼教方向延伸,并着手收购幼儿园资产。为此,颂大教育专门设立了一家全资子公司——武汉颂大投资有限公司(下称“颂大投资”)。

因前期助力颂大教育成功融资,韩雨佳得到徐春林的信任,他进一步被委任为颂大投资的董事,具体负责幼儿园相关的投资及后续资本运作。因为上述角色分工,韩雨佳还担任了颂大投资幼教委员会的主任。

基于此,韩雨佳召唤了一批旧部加入颂大:天风天睿员工刘燕出任颂大投资财务总监,天风天睿员工吴志高出任颂大投资投资总监,天风证券员工王祥入职颂大教育任证券事务代表,韩雨佳在长江证券时期的原同事李菁入职颂大投资担任出纳,徐明入职颂大投资担任财务副总监。

在颂大投资于幼教领域的布局逐渐扩大之时,2018年10-12月,在韩雨佳等人的筹划指挥之下,发生了系列蹊跷的幼儿园资产转移事件。

资产大转移

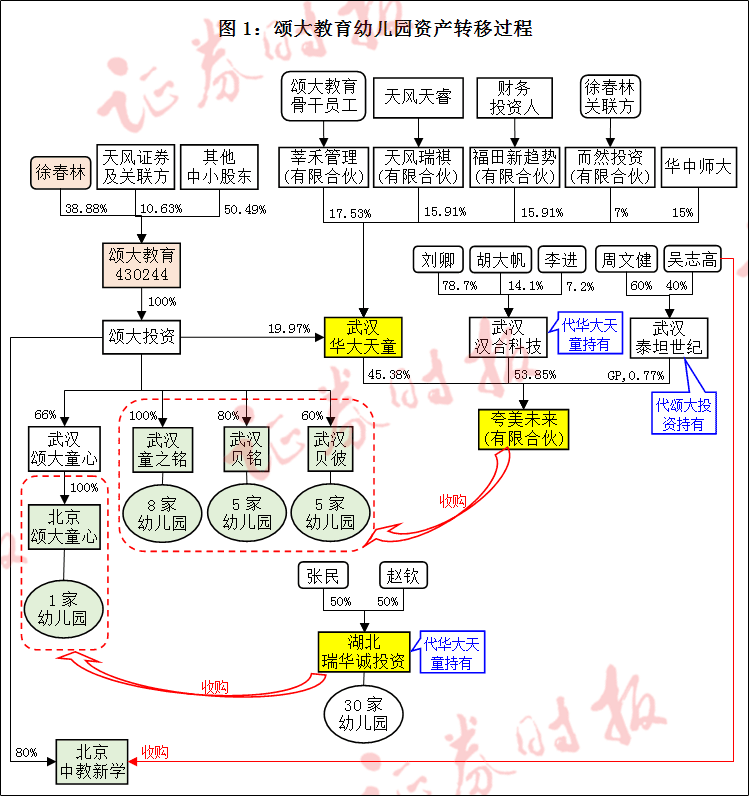

如前所述,颂大教育旗下的幼儿园资产运营事宜,由全资子公司颂大投资负责。为此,颂大投资设立了武汉颂大童心、北京颂大童心、武汉童之铭、武汉贝铭、武汉贝彼等子公司,负责不同地区40余家幼儿园的具体运营事宜。

2018年10-12月,在韩雨佳等人的筹划指挥之下,颂大投资持有幼儿园资产的相关子公司,蹊跷地逐一被转移。

为了承接幼儿园资产,一家名为武汉夸美未来教育投资的合伙企业(下称“夸美未来”)应运而生;此外,湖北瑞华诚投资有限公司(下称“湖北瑞华诚”),也以马甲公司的角色出现。

2018年10月23-26日,颂大投资先后将所持有的武汉贝彼(60%股权)、武汉童之铭(100%股权)、武汉贝铭(80%股权)全部转让给了夸美未来;10月30日,颂大投资的孙公司北京颂大童心(100%股权)转让给了湖北瑞华诚;12月10日,颂大投资将持有的北京中教新学教育科技有限公司(80%股权)转让给了吴志高(图1)。

该等子公司的转让之所以显得蹊跷,核心在于两点:一是,转让子公司的决策程序,违反了公司章程约定;二是,该等转让交易,转让方收到价款之后款项旋即被抽走,实际属于0对价交易。

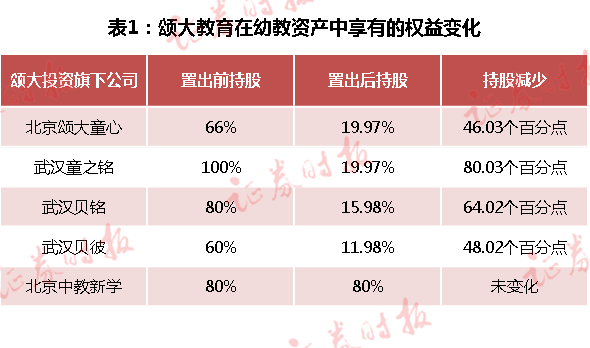

颂大投资董事会设有三名董事,除了董事长徐春林之外,另外两位董事为韩雨佳、涂杰斌。证券时报记者获得的材料显示,在颂大投资转让相关子公司股权的董事会决议文件中,仅有韩雨佳及涂杰斌的签字,而没有董事长徐春林的签字(图2)。

图2:颂大投资董事会决议(之一)

根据颂大投资公司章程中的董事会议事规则,董事会由董事长召集和主持,董事长不能履行职责时,应该指定一名董事代其召集会议。董事长徐春林声称,他对该董事会决议完全不知情,也未指定某位董事召集董事会,因而对该等决议不予认可。

并且,颂大投资的公司章程还规定:股东为公司的最高权力机构,股东大会决定公司的经营方针和投资计划。换句话说,颂大投资的投资决议还须得到唯一股东颂大教育的批准。但上述出售子公司的决议,并未报颂大教育审议批准。

此外,所涉及的五家子公司股权转让中,武汉童之铭及北京中教新学的交易对价为0元,武汉贝铭、武汉贝彼、北京颂大童心的交易对价分别为894.88万元、582.69万元、500万元,后三家公司的交易价款转到颂大投资后,很快被抽走了。也即,颂大投资所转让的5家子公司股权,实际都是0对价交易。

由于颂大投资在韩雨佳团队的掌控之下,所以转让款到账之后能够被迅速抽走。相关资金流水显示,该等过账的股权受让款,有相当一部分来自于颂大投资及颂大教育。而在该等资金的转账过程中,大量利用了马甲公司、自然人账户过账。

经历资金过账、工商变更之后,颂大投资的子公司被转移至夸美未来及湖北瑞华诚。不过,记者获得的相关材料显示,这两家接盘幼儿园资产的受让方,更多是代持人的角色。

夸美未来有三位股东:武汉华大天童占比45.38%,武汉汉合科技占比53.85%,武汉泰坦世纪占比0.77%。其中,武汉汉合科技的持股,系代武汉华大天童持有,双方签署有代持协议;武汉泰坦世纪的持股,系代颂大投资持有。

湖北瑞华诚的股东为两位自然人,也将公司经营管理权移交给了武汉华大天童,双方签署了移交协议。

综上,夸美未来、湖北瑞华诚所受让的股权,最终都是直接、间接归属于武汉华大天童(回看图1)。而在武汉华大天童层面,股东有6家,其中也包括颂大投资,持股比例为19.97%,且为第一大股东;其余还包括数个持股平台,比如,颂大教育员工持股平台“莘禾管理”(17.53%),天风天睿控制的“天风瑞祺”(15.91%),以及徐春林关联方的“而然投资”(7%)。

从股权追溯来看,相关资产被转移之后,颂大投资透过武汉华大天童,依然享有部分权益。但资产挪移的一个客观的结果是,挂牌公司颂大教育在幼教资产中的利益被侵占了。从前后对比数据来看,颂大教育对应的权益大幅下降(表1)。

从转移之后幼教资产的权益归属来看,未体现出韩雨佳个人获得了权益份额。不过,天风系在幼教资产中的权益份额,从此前在颂大教育的持股10.63%,变成了在武汉华大天童的持股15.91%。这意味着,权益受损的是徐春林及颂大教育的其他中小股东。

5人获刑4-7年

在得知颂大投资下属子公司被转移之后,2018年12月17日,颂大教育董事长徐春林方面前往公安机关,以“职务侵占”为由刑事报案;12月26日,武汉市公安局东湖新技术开发区分局出具了刑事立案告知书。

2019年1月-3月,参与了资产转移事件的刘燕、吴志高、王祥、李菁、徐明5人先后被羁押。而身为资产转移事件“决策者”的两位董事韩雨佳、涂杰斌,则避走海外。被认为是指挥者之一的涂杰斌,后来返回国内,并被取保候审。

案件从侦查、批捕,到提起公诉、庭审,历时三年。2021年12月30日,法院宣布了一审判决:刘燕侵占4176.84万元,被判7年;吴志高侵占2077.84万元,被判6年;李菁侵占1699万元,被判5年6个月;王祥侵占1577.84万元,被判5年;徐明侵占600万元,被判4年。

这5人在资产转移事件中,属于“按指令执行”的角色,在案件中属“从犯”。其中,颂大投资财务总监刘燕、财务副总监徐明、出纳李菁,组织实施了相关资金的划拨与转账;颂大教育证券事务代表王祥、颂大投资投资总监吴志高,起草了相关股权转让协议,并前往工商部门办理工商变更手续。

在执行该等事务接近尾声时,韩雨佳决定从湖北瑞华诚的公司账户支取100万元,用于给团队发“奖金”。根据判决书内记载的证词,成为被告的这5人,分别获得3.75-12.5万元不等的奖金。

何以这5人各自实际所得不超过12.5万元,记入的侵占金额却是600万元至4000余万元不等?根据判决书的数据来看,只要他们参与了相关事宜,涉及的金额都被叠加计入(表2)。

根据刑法规定,职务侵占罪是指公司、企业或者其他单位的工作人员,利用职务上的便利,将本单位财物非法占为己有。一位刑事诉讼律师告诉记者,职务侵占中的“非法占为己有”,不限于自己占有,还包括帮助第三者占有。

说到底,5人各自落袋的金额不超过12.5万元,为此失去自由4-7年,代价不可谓不大。归案之前,徐明将其所分得的12.5万元予以退还了。

上述5人被羁押后,面对职务侵占的指控,辩称是按照“主谋”韩雨佳和涂杰斌的指示做事,属于职务行为,自身并无侵占的主观故意。

“当时有人建议刘燕赶快离开(出国躲避),但刘燕认为自己的事情说得清楚,拒绝了。”刘燕的家属对证券时报记者表示。

以“职务侵占”掩盖虚假财报

被羁押的5人未必有预料到,刑事案件发生后,隐藏在水面以下的事情暴露,其影响远远超过了职务侵占本身。

刑事案发生后,颂大教育2018年年报延迟至2019年6月29日方才披露。

颂大教育披露的年报显示,全年赫然亏损3.78亿元,归母净利润同比下降947.21%。就在此前的2018年三季报,颂大教育还实现归母净利润2097.62万元,也就是说,公司在第四季度爆出了近4亿元的亏损窟窿。

针对颂大教育的财报数据,审计机构出具了“无法表示意见”的审计结论。

颂大教育2018年的亏损中,最大的金额来自于2.22亿元的资产减值损失。就此减值损失,审计机构在审计意见中表示:颂大教育管理层未能提供计提坏账的相关资料,无法获取充分、适当的审计证据,因此“无法确认相关资产减值计提的准确性”。

据年报披露,2018年度颂大教育将2亿元的定增募资款转入济南农商行,“由于后期资金调拨和使用的相关人员部分涉嫌职务侵占,无法取得联系,财务资料不全,合同、协议等文件缺失,目前尚无法确认资金去向”,“上述款项能否收回也无法确认,存在重大风险,故计提了减值”。这是2.22亿元资产减值损失的主要构成部分。

那么,这果真是董事职务侵占导致的损失吗?如果追踪颂大教育2.81亿元定增募资款走向,便可知事情真相。

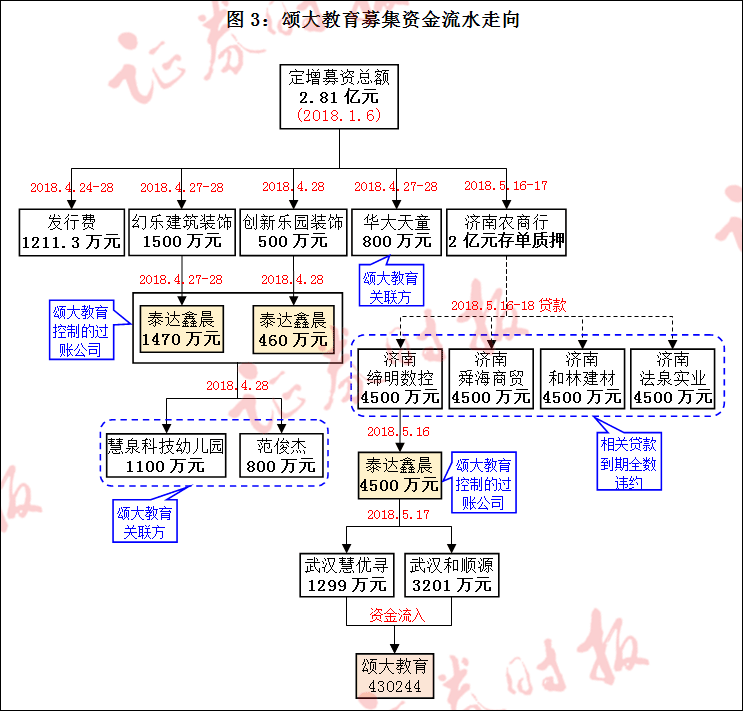

2018年1月,颂大教育完成定向增发募资,实现募资总额2.81亿元。关于该等资金的募资用途,颂大教育披露的是:1)8911万元用于基础教育大数据项目;2)5638万元用于幼教产品云端项目;3)7921万元用于旗舰幼儿园建设;4)5618万元用于补充流动资金。

不过,颂大教育并未按照上述约定使用,而是擅自挪用了募集资金。根据公开披露信息以及独家获得的关键证据,证券时报记者还原出了这2.81亿元定增款的主要去向(图3)。

公司主办券商长江证券披露的“颂大教育募集资金专项核查报告”(下称“专项核查报告”),详细列示了这2.81亿元的支出明细。

募资款第一批支出发生于2018年4月24-28日,总计1211.3万元,用于支付发行费用。

募资款第二批支出发生于2018年4月27-28日,共计2800万元。其中,800万元是以“云端建设项目采购款”的名义,支付给了关联方武汉华大天童;2000万元是以“幼儿园装修款”的名义,分别支付给了“幻乐建筑装饰”及“创新乐园装饰”。

而这两家装修公司收到该等款项后,当天即把相关资金转入了武汉泰达鑫晨科技有限公司(下称“泰达鑫晨”)的中行账户。根据徐春林向警方的陈述,“颂大教育一直使用的是泰达鑫晨中国银行账户,用来收集旗下幼儿园资金,用于颂大教育资金周转”。这证明,和颂大教育没有任何股权关系的泰达鑫晨,实际是颂大教育控制的过账公司。

证券时报记者获得的泰达鑫晨账户流水显示,该公司在2018年4月27-28日收到了两家装饰公司汇入的1930万元,之后于4月28日当天将1900万元汇出;其中,1100万元转账给了颂大教育旗下的“慧泉科技幼儿园”;800万元转账给了颂大教育内部员工范俊杰。

综上,募资款中第二批2800万元的支出中,经历若干中转账户后,重新回流到了颂大教育及关联方体内(可回看图3)。

募资款的第三批支出发生于2018年5月16-17日。为了更好的利用闲置资金,颂大教育将其中2亿元从募资专户转出,存入了济南农商行办理大额存单理财,共计4笔,每笔5000万元。

“专项核查报告”显示,资金存入济南农商行后,颂大教育立刻将2亿元存单进行了质押,为济南缔明数控、济南舜海商贸、济南和林建材、济南法泉实业等四家公司的1.8亿元贷款——每家4500万元——提供了担保。后期因上述1.8亿元贷款没有按期归还,导致2亿元存单被济南农商行强行划扣1.8亿元。

于是,在2018年年报中,颂大教育将此归咎于,因董事职务侵占导致资金去向不明,“上述款项能否收回也无法确认,存在重大风险,故计提了减值”。

但根据证券时报记者掌握的证据,该等资金并非“去向不明”。济南缔明数控等四家公司从济南农商行贷出的1.8亿元资金,实际也曲线回流到了颂大教育。

证据一:济南缔明数控拿到贷款的当天,就把4500万元汇入了颂大教育控制的泰达鑫晨中行账户;第二天,泰达鑫晨又将此4500万元分拆成两笔——1299万元、3201万元,分别汇入了“武汉慧优寻”、“武汉和顺源”两家公司(图4)。

图4:武汉泰达鑫晨中行账户流水

而武汉慧优寻与武汉和顺源收到该等款项之后,资金最终流入了颂大教育(可回看图3)。颂大教育的主办券商长江证券在日常督导中发现,武汉慧优寻与武汉和顺源与颂大教育存在大额资金往来,并且该等资金往来在颂大教育的现金流量表中被隐去了。

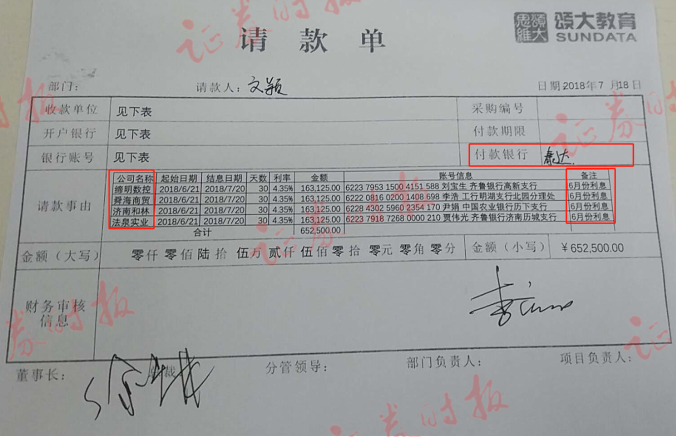

证据二:济南缔明数控等四家公司在济南农商行的贷款利息由颂大教育承担。证券时报记者获得的一份颂大教育内部请款单显示:2018年7月18日,颂大教育融资经理文颖填报了一张请款单,内容是为济南缔明数控等四家公司的贷款支付6月份的利息,四家合计65.25万元;请款单显示付款账户为泰达鑫晨,单据上分别有董事长徐春林、财务总监李庆友的签名(图5)。

图5:颂大教育为四家公司贷款支付利息的请款单

记者核对了所获得的泰达鑫晨中行账户流水,2018年7月18日,该账户的确有对应4笔总额65.25万元的资金流出,资金去向与请款单保持一致。

这说明,济南缔明数控等四家公司从济南农商行贷出的1.8亿元资金,实际曲线流回了颂大教育,为其实际支配。据了解,1.8亿中部分被颂大教育以集团划拨资金方式转给了颂大投资,用于对安徽六安的一家教育机构进行增资。

综上,颂大教育在济南农商行大额存单质押担保的资金并非“去向不明”,而是被用作他途。造成损失的直接原因则是:颂大教育未能通过济南缔明数控等四家公司将贷款原路还款,导致了四家公司集体违约,于是济南农商行划扣了用于担保的大额存单中的1.8亿元。

如此,颂大教育将大额存单损失导致的亏损,全部归咎于“董事职务侵占”是不成立的。颂大教育2018年年报中,有多达19处提及“职务侵占”,一些难以解释的事项多以“职务侵占”为由掩盖。所以,对此疑点重重的财务报表,审计机构最终给出了“无法表示意见”的审计结论。

资产转移背后隐情

颂大教育在济南农商行质押的存单爆雷,一定程度上反映了2018年底颂大教育的资金链已经非常紧张。

除了颂大教育的债务压力,身为董事长的徐春林个人债务压力也不小。比如,当年11月,徐春林因未按期向天诺财富管理(深圳)支付3800万元股份回购款,导致其质押给天诺的1660万股颂大教育股权被冻结。

韩雨佳告诉证券时报记者,2018年10月至12月,随着颂大教育债务压力加剧,为了保全幼教资产不被抵押出去偿债,他筹划实施了幼教资产的转移。按照颂大教育此前的计划,旗下幼教资产将被剥离出来单独上市。

韩雨佳能够筹划资产转移,表明其在颂大教育的分量不轻。该等资产转移行为,又是如何引发了徐春林的刑事报案呢?

作为将颂大教育扶上新三板并协助完成数次融资的资方代表,韩雨佳和徐春林曾是“亲密战友”。徐春林一度还在公司会议上公开表示,韩雨佳将成为公司接班人。

事实上,二人早在2017年11月就签署了关于股权转让的“抽屉协议”:徐春林将所持有的颂大教育45.91%股权,以2000万元对价转让给韩雨佳,只是对价未予支付。2018年下半年之后,在颂大教育内部已逐渐知晓了抽屉协议的存在,逐渐接受韩雨佳为公司新老板。不过,几年后该抽屉协议被判无效。

徐韩二人既然存在抽屉协议,理应绑在一条船上“同舟共济”。在2018年9月,颂大教育因为银行续贷过桥需要从幼儿园抽调资金时,掌管幼教板块的韩雨佳也曾予以配合施以援手。

到了2018年11月,颂大教育乃至徐春林个人的资金危机并未缓解。据接近颂大教育的人士表示,当时徐春林开启了紧急筹款模式。

当徐春林再次想从幼儿园账户上挪用资金救急之时,韩雨佳未再次伸出援手。韩雨佳说,这直接导致了徐春林和他关系破裂。为此,徐春林公开否认韩雨佳在颂大投资的幼教委主任身份,并着手夺回颂大投资的控制权。2018年11月30日,徐春林带人进入颂大投资办公室,强行取走公章和财务资料,韩雨佳则让办公室人员报了警。

与此同时,颂大教育的财务黑洞也逐渐被更多股东知晓,股东们进一步发现了年初定增募集的2.81亿元大多已不知去向。记者获得的当时颂大教育董事会微信群的聊天记录显示,股东代表们都在就资金去向质问徐春林。股东代表们主张要对颂大教育进行独立审计以查明情况,甚至有股东发出律师函,声称要追究挪用资金者的刑事责任。

韩雨佳认为,身处漩涡、担心要为1.8亿元质押存单爆雷担责的徐春林先行一步,对他的团队实施的幼教资产转移行为,以涉职务侵占进行刑事报案。

但韩雨佳所谓的资产保全行为,客观上损害了挂牌公司颂大教育的利益。对于这一点,韩雨佳难以自辩。

这场兄弟阋墙式的高管内斗,至此演变成了之后的刑事案件,改变了局中的每个人。

公司高管的决裂,落到员工头上,则变成不能承受之重。韩雨佳团队的5位员工,表面看起来一直“按照老板安排做事”,却实已深度卷入高层斗争。同时,又因为缺少对越过红线、违规操作的警觉,行为失当,为此付出了惨痛代价,令人扼腕。

一审判决宣布后,5名被告一致不服,决定提起上诉。对于韩雨佳在网上指责颂大教育涉嫌财务造假,公司董秘曾静对证券时报记者表示,此说法并不可信,但并未透露更多。曾静表示,关于公司董事职务侵占案的信息在公告中已作披露,一切以公告为准,该案对公司的影响还需等待二审判决结果。记者多次联系徐春林,但截至发稿未获回应。

(本文中刘燕、李菁、徐明、王祥、吴志高均为化名)