说来就来,今年港交所力推的SPAC制度迎来首个吃螃蟹者。

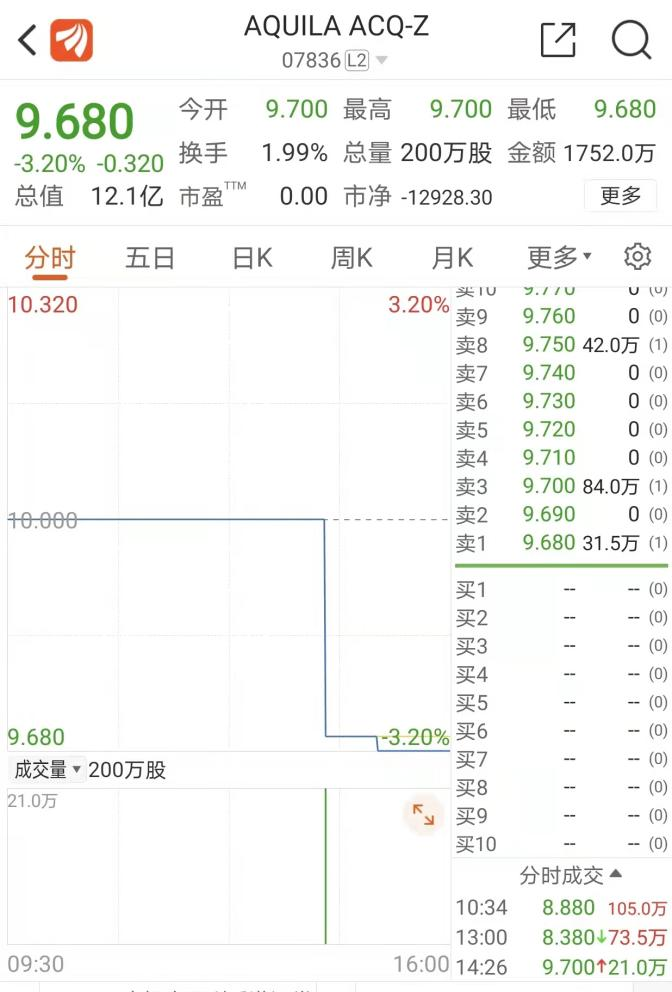

上周五,首家特殊目的收购公司(SPAC)Aquila Acquisition Corporation(Aquila,07836.HK)在港交所主板上市,首日交易活跃度相对较低,全天成交1752万港元,收盘9.68港元/股,跌破发行价10港元/股,下跌3.2%。

“市场对这个全新的SPAC上市途径展现出浓厚兴趣和庞大需求,我们乐见首家SPAC – Aquila今天成功上市,希望未来几个月会陆续见到更多SPAC发起人将他们的公司在香港上市。”港交所行政总裁欧冠升表示。

据悉,香港SPAC上市机制于2022年1月正式推出,截至3月18日,港交所已收到10家SPAC的上市申请。值得一提的是,除了频繁申请SPAC的资本力量,中介机构广发香港也宣布获得SPAC EP资格,期望从SPAC热潮中分一杯羹。

首家SPAC上市首日表现不温不火

据了解,Aquila是港交所自今年1月推出SPAC上市机制以来,首家递交上市申请并成功上市的SPAC公司。该公司于1月17日向港交所主板提交上市申请,并较原计划提前4天,于3月18日挂牌上市,耗时两个月。

公告显示,Aquila此次发售获得超额认购,有99名专业投资者,其中包括40名机构专业投资者,共集资约10亿港元。

根据招股书,Aquila 发起人为招银国际及AAC Mgmt Holding Ltd,可能寻求在任何行业或领域的特殊目的收购公司并购交易机遇。

3月18日,在Aquila上市云敲锣仪式上,Aquila首席执行官兼董事会主席、招银国际董事总经理蒋榕烽表示,上市后计划聚焦于专注科技发展的新经济公司,并继续借助招银国际平台投资实力及丰富经验继续物色SPAC并购目标。

那么,外界期待的港交所首家SPAC 公司上市首日表现如何?

数据显示,3月18日,Aquila正式在港交所挂牌上市买卖,全天交易活跃度相对较低,成交量仅199.5万股,成交额1752.03万港元,收盘9.68港元/股,跌破发行价10港元/股,跌幅3.2%。

“此次港交所首只SPAC落地速度非常快,港交所从拟推出SPAC制度到正式发布到首个上市,仅用时半年左右,不可谓不超预期。”粤开证券首席策略分析师陈梦洁对券商中国记者表示,同时,由于港交所规定香港SPAC首次公开发售仅面向专业投资者,因此整体活跃度相对较低。

券商中国记者查阅招股书发现,Aquila证券发售及买卖须仅限于专业投资者,发售证券不向散户出售或交易,A类股份上市,按照每股10元发行价计,以每手买卖单位为10.5万股的方式进行买卖,即初始价值为每手105万港元,这对于散户来说门槛不低。

已收10家SPAC上市申请

尽管首家SPAC上市首日不温不火,但是想加入这块的各路资本和中介机构非常踊跃。

据券商中国记者统计,截至3月18日,港交所共计有10家SPAC申请,其中不乏外界知名人士或机构都在摩拳擦掌,包括原香港金管局总裁陈德霖、香港富豪、周大福创始人郑裕彤的孙子郑志刚、“体操王子”、企业家李宁等个人投资者,也包括春华资本、龙石资本、泰格医药等机构。

在Aquila上市首日,港交所行政总裁欧冠升表示,引入SPAC上市机制是香港交易所的一项重要市场发展工作。新机制为发行人开辟了上市的新途径,也令香港市场的上市产品种类更丰富多元,同时有助我们扶植一些富有潜力的企业新星茁壮成长、迈向成功。

“市场对这个全新的SPAC上市途径展现出浓厚兴趣和庞大需求,我们乐见首家SPAC – Aquila今天成功上市,希望未来几个月会陆续见到更多SPAC发起人将他们的公司在香港上市。”欧冠升说。

粤开证券首席策略分析师陈梦洁对券商中国记者表示,2021年是全球SPAC的爆发之年,其中以美国最为活跃,2021年数量高达613家,总募资额达1623.94亿美元。

陈梦洁认为,SPAC已经成为全球创投的新趋势,SPAC上市为民营企业提供了简单、快捷、高效、确定的上市融资路径,且SPAC上市将公募及私募融资结合起来,对有上市意愿的民营企业具有较强的吸引力,也为大量闲置的私募资本退出提供了快速的通道。港交所的SPAC规则在投资者保护、市场质量和市场吸引力三方面都制定了相对更为严格的规则,有利于提升港股市场质量。

值得一提的是,中介机构广发证券(香港)经纪有限公司3月17日宣布,已正式获得港交所SPAC EP交易资格,可为合资格客户(需专业投资者(PI)或机构专业投资者(IPI)资格)提供专业的研究、交易的服务,期望在SPAC热潮中分一杯羹。

券商中国记者注意到,从2021年港股IPO保荐人排行榜来看,面对外资国际投行的竞争,中资券商不甘落后,在IPO数量前十名中,中资券商中包括中信里昂、海通国际、建银国际等陆续能够与外资平分秋色。

陈梦洁分析,对国内投行业务来说,SPAC业务仍是一片蓝海。相比于借壳上市和IPO,SPAC上市具有费用相对较低、时间效率普遍较高、审核流程也较为简单的特点,填补了国内投行业务时常的项目短缺。

“同时,SPAC模式也存在一定风险,比如较为依赖发起人和管理团队的资历和选择优质项目的能力,如果经验不足,并购质量参差的项目会造成投资者损失和离场。”陈梦洁提示说。