2月11日午后,正荣地产、正荣服务股价急跌,盘中均跌超80%,创上市以来最大跌幅。不止股票,连带债券也出现大跌,正荣地产公司债20正荣03跌幅达到23.03%,最新报价是人民币60.01元。此外,正荣地产2亿美元的永续债于10日下午就已经开始下跌,最低价格见55美元。

股债双杀,源于市场传闻正荣地产计划在3月并不打算赎回2亿美元永续债,并且打算将境外美元债全部重组。对此,正荣地产回应称,传闻不属实。而对于正荣地产今日股价异动,正荣地产相关人士向媒体表示,目前了解到有投资人平仓触发股价加速下跌,并非实控人平仓触发,具体情况还在了解。相关信息,以公司公告为准。

正荣系股债大跌

商品房预售资金规范,刺激房地产股价上涨。11日正荣地产早盘升幅1.6%,却在午后出现急跌,盘中跌超81%,低见0.68港元。截至收盘,股价报收1.23港元 ,跌幅66.39%,总市值54亿港元,市值一日蒸发105亿港元。

同系正荣服务同样在午后急跌,盘中跌超87%,股价最低见0.52港元 ,两只股票均创上市以来最大跌幅记录。截至收盘,正荣服务报1.73港元,跌幅57.7%,总市值18亿港元,市值一日蒸发24亿港元。

不仅股票出现大幅下跌,正荣地产相关债权也出现异动。正荣地产一笔2亿美元的永续债在2月10日价格已经跌破70美元,另一笔2.5亿美元的境外债(XS2383329237)今日跌幅达到10.68%,最新价格已经为40.86美元。公司债20正荣03今日跌幅达到23.03%,最新报价为人民币60.01元。

消息面上,有传闻称正荣地产不再按计划在今年3月赎回2亿美元永续债,且将重组境外所有美元债,由此引发恐慌性抛售。

对此,正荣地产回应传闻不实,公司将按原计划赎回2亿美元永续债,会进一步了解股价下跌原因。

证券时报记者翻阅CCASS持仓数据显示,股债异动之前,正荣地产出现频繁转仓行为,1月20日,一共有9603万股正荣地产由渣打及花旗转仓至汇丰,以当日收盘价3.74港元计算,转仓市值为3.6亿港元。1月26日,又有1500万股正荣地产由瑞银转仓至汇丰,以当日收盘价3.7港元计算,市值5550万港元。

今日正荣系股价大跌,国泰君安不断出现在正荣地产和正荣服务卖盘第一位。国泰君安CCASS第一大持仓,持有20.37%正荣地产,并持有正荣服务70%股份。有香港中资投行向记者表示,国泰君安此时大手沽盘大概率为股东沽货离场。

巧合的是,今日有传闻称正荣地产实际控制人欧宗荣的部分持股被强制平仓。港交所资料显示,目前欧宗荣拥有正荣地产54.71%的股权以及正荣服务63.26%的股权。对此,正荣地产回应称,目前了解到有投资人平仓触发股价加速下跌,并非实控人平仓触发,具体情况还在了解。相关信息,以公司公告为准。

需要警惕的是,目前正荣地产的现金流动性不佳。根据2020年中报显示,正荣地产拥有的现金及现金等价物为人民币349.8亿元,而受限制现金为87.95亿元,即,正荣地产真正可自由支配的现金仅为262亿元。

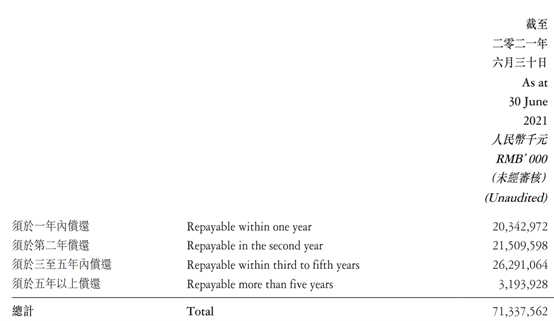

然而,截至2021年6月30日,集团需一年内偿还的债务为203.4亿元,需要2年内偿还的债务金额为215亿元。

地产美元债发行降温

去年6月以来,境外评级机构开始密集下调房企评级,Wind数据显示,境内外地产债价格在50-60元的遍地都是。

有债券分析师称,这样的二级市场成交价格,如果持续不能修复,也就意味着,这些民营地产业基本失去了债券市场再融资能力,甚至会影响到其他渠道的融资。

联合资信分析师向记者表示,在各项去杠杆政策的压力下,市场避险情绪大幅上扬,使得中资美元债发行环境明显降温。

据中指研究院监测数据显示,从2019年到2021年,每年的1月份,房企融资总额分别为2823.3亿元、2246.7亿元及2664.6亿元,分别占到全年融资总额的12.2%、9.4%和15.1%。而2022年1月份则为792.2亿元,按年下降七成。