2021年的最后一天,多家银行再收千万罚单。其中,违法违规行为的“重灾区”多涉及内部控制失效、贷款用途管理不到位、违规开展非标业务等。

华夏银行重庆分行被罚950万元

涉及贷款管理不到位等

12月31日披露的渝银保监罚决字〔2021〕51号行政处罚信息公开表显示,华夏银行股份有限公司重庆分行因涉及以多种方式违规掩盖风险;贷款管理不到位,违规挪用信贷资金收购不良资产等违法违规事实,中国银保监会重庆监管局对其处以罚款950万元。另有数名相关责任人被罚。

成都农商银行六宗违法被罚1100万

因违规开展非标业务等

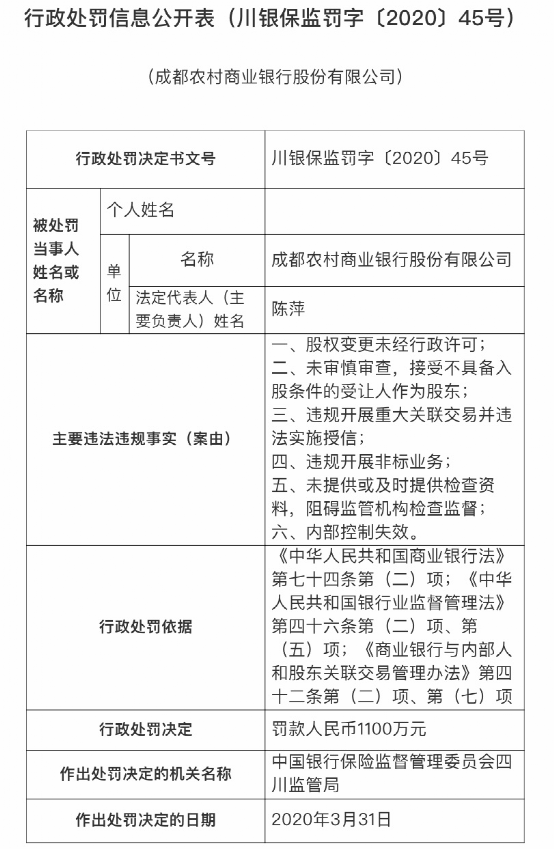

2021年12月31日,银保监会四川监管局一连开出17张罚单,其中多则罚单均涉及成都农村商业银行股份有限公司。

根据川银保监罚字〔2020〕45号行政处罚信息公开表显示,成都农商行的主要违法违规事实包括:股权变更未经行政许可;未审慎审查,接受不具备入股条件的受让人作为股东;违规开展重大关联交易并违法实施授信;违规开展非标业务;未提供或及时提供检查资料,阻碍监管机构检查监督;内部控制失效等。

根据《中华人民共和国商业银行法》第七十四条第(二)项;《中华人民共和国银行业监督管理法》第四十六条第(二)项、第(五)项;《商业银行与内部人和股东关联交易管理办法》第四十二条第(二)项、第(七)项,中国银保监会四川监管局对其罚款1100万元,另外还有多位相关负责人受处罚。

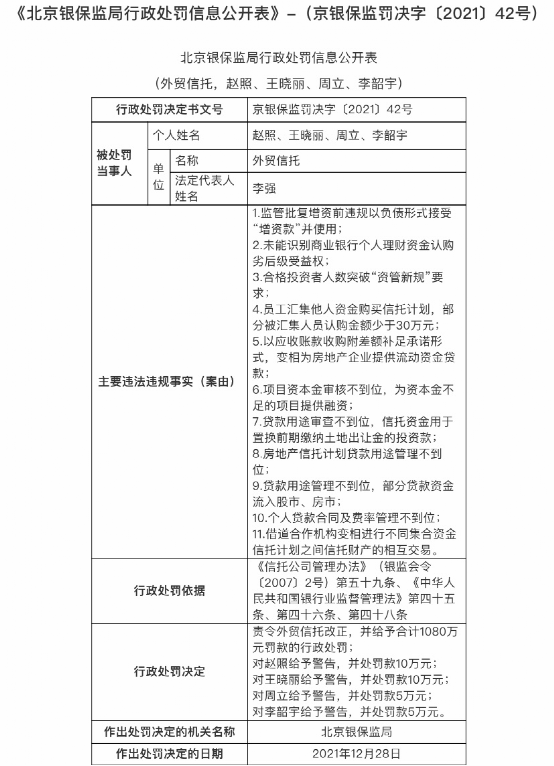

外贸信托也领千万罚单

涉及11项违法违规事实

与此同时,外贸信托也刚领千万罚单。京银保监罚决字〔2021〕42号显示,外贸信托的违法违规行为涉及11项。

其中包括,监管批复增资前违规以负债形式接受“增资款”并使用;未能识别商业银行个人理财资金认购劣后级受益权;合格投资者人数突破“资管新规”要求;员工汇集他人资金购买信托计划,部分被汇集人员认购金额少于30万元;以应收账款收购附差额补足承诺形式,变相为房地产企业提供流动资金贷款;项目资本金审核不到位,为资本金不足的项目提供融资;贷款用途审查不到位,信托资金用于置换前期缴纳土地出让金的投资款;房地产信托计划贷款用途管理不到位;贷款用途管理不到位,部分贷款资金流入股市、房市;个人贷款合同及费率管理不到位;借道合作机构变相进行不同集合资金信托计划之间信托财产的相互交易。

依据《信托公司管理办法》(银监会令〔2007〕2号)第五十九条、《中华人民共和国银行业监督管理法》第四十五条、第四十六条、第四十八条,外贸信托被北京银保监局处以1080万元罚款。另有四位相关责任人被给予警告并处罚。

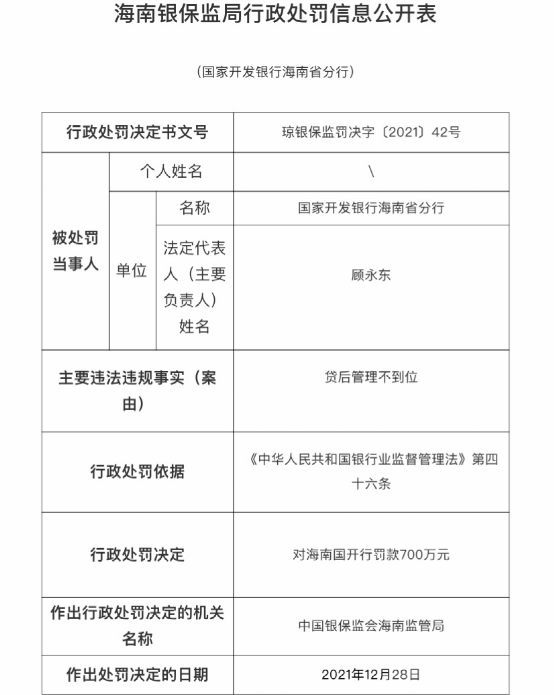

国开行海南分行被罚700万元

近日,银保监会官网披露的行政处罚信息公开表显示,国家开发银行海南省分行因贷后管理不到位被罚款700万元。

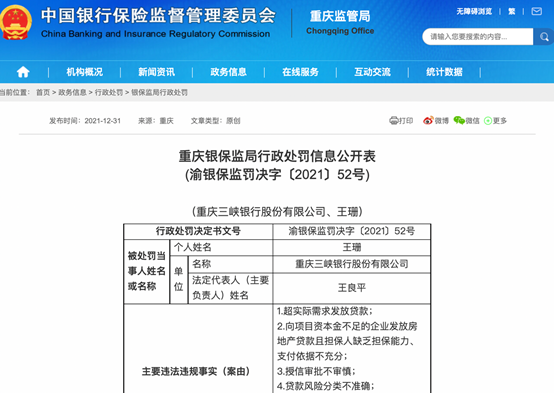

除了上述罚单外,还有多家银行收百万级别的罚单。其中,重庆三峡银行股份有限公司因超实际需求发放贷款;向项目资本金不足的企业发放房地产贷款且担保人缺乏担保能力、支付依据不充分;授信审批不审慎;贷款风险分类不准确;转嫁成本,由借款人支付贷款抵押评估费;关联交易管理不到位等违法违规行为,被中国银保监会重庆监管局罚款300万元。

中国进出口银行重庆分行近日因未经批准向商业性房地产提供融资;为虚假并购交易提供融资;借道融资租赁公司违规发放固定资产贷款;贷款“三查”严重不尽职;未对集团客户授信进行统一管理;内部管理存在缺陷等违法违规行为,中国银保监会重庆监管局决定对其罚款共计450万元。

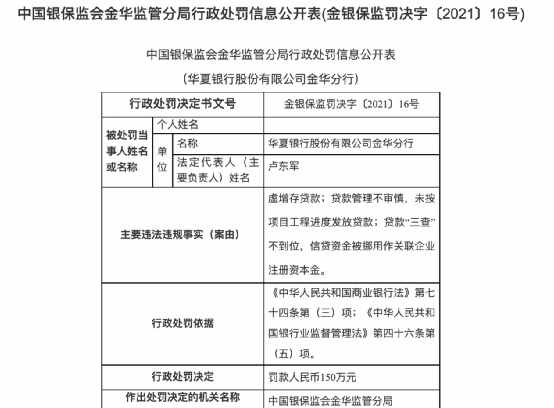

近日,华夏银行股份有限公司金华分行因虚增存贷款;贷款管理不审慎,未按项目工程进度发放贷款;贷款“三查”不到位,信贷资金被挪用作关联企业注册资本金等,中国银保监会金华监管分局根据《中华人民共和国商业银行法》第七十四条第(三)项;《中华人民共和国银行业监督管理法》第四十六条第(五)项,决定对其罚款人民币150万元。