这家银行将消费金融牌照收入囊中!

8月16日,南京银行公告,近日,苏宁消费金融有限公司(简称“苏宁消金”)收到《中国银保监会关于苏宁消费金融有限公司变更股权的批复》,同意该行受让苏宁易购集团股份有限公司持有的苏宁消金36%股权和江苏洋河酒厂股份有限公司持有的苏宁消金5%股权。

本次股权变更完成后,南京银行持有苏宁消金股权比例将由15%增加至56%。

今年年初,券商中国记者从南京银行公告其当日董事会、监事会会议内容中发现,一项关于收购参股金融机构控股权的议案列在其中。彼时,券商中国记者经过多方求证获悉,在南京银行商讨的关于收购参股金融机构控股权的议案中,“主角”即为苏宁消费金融有限公司。

股权变更获批

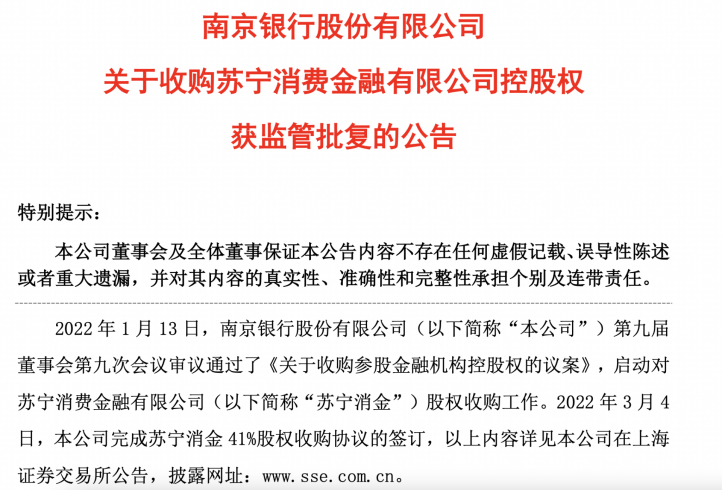

南京银行公告显示,2022年1月13日,该行第九届董事会第九次会议审议通过了《关于收购参股金融机构控股权的议案》,启动对苏宁消费金融有限公司股权收购工作。2022年3月4日,南京银行完成苏宁消金41%股权收购协议的签订。

近日,苏宁消金收到银保监会《中国银保监会关于苏宁消费金融有限公司变更股权的批复》(银保监复〔2022〕592号),同意南京银行受让苏宁易购集团持有的苏宁消金36%股权和江苏洋河酒厂股份有限公司持有的苏宁消金5%股权。本次股权变更完成后,南京银行持有苏宁消金股权比例将由15%增加至56%。

南京银行方面表示,该公司将严格遵照有关法律法规,办理股权变更事宜,并及时履行信息披露义务。

“南京银行的消金领域核心竞争力在于模式和风控,这一点极为关键。”曾有接近该行人士告诉券商中国记者,持牌之后的市场空间,相较于内部经营机构,市场空间更大。

早在南京银行发布的2020年年报中,便能够窥见该行在消费金融业务层面的态度。该份财报中提及,消费金融业务主动适应市场和政策变化,加快业务结构调整,加强资产质量管控,营销、运营和风险管理水平不断提升,及时调整网络金融业务策略,深耕互联网客户精细化运营。

苏宁消金官网信息显示,该公司是经中国银行保险监督管理委员会批准成立的,由苏宁易购集团股份有限公司、先声再康江苏药业有限公司、南京银行、法国巴黎银行个人金融集团 (BNP Paribas Personal Finance)和江苏洋河酒厂股份有限公司五家企业共同出资设立的非银行金融机构。公司初始注册资本3亿元,2016年10月增资3亿元,注册资本至6亿元,总部设在南京,是以互联网零售企业为主发起人的消费金融公司。

外方合作紧密

有资深城商行人士告诉券商中国记者,作为增量市场,消费金融领域也被视为蓝海,对于城商行来讲可以拓宽金融业务版图。“当前,如果风控体系完善的商业银行‘正规军’能够精耕细作这一市场的话,不仅可以助推行业进一步规范有序,对于公司层面来说,盈利贡献等方面也是可观的。”业内人士坦言。

实际上,自2007 年开始,南京银行持续深入推进与法国巴黎银行在消费金融领域(CFC)的业务合作,紧跟国内消费金融市场的变化发展,开展特色人群分析,全面构建数字化营销、数字化风控、数字化运营能力。

就在三个月前,南京银行5月18日晚间公告称,该行第一大股东法国巴黎银行及法国巴黎银行(QFII) 合计持有公司股份比例从14.04%增加至16.37%,增持比例2.33%,超过1%。该行此前也就股东以及股权变更一事作出公告,已收到江苏银保监局批复,同意公司第一大股东法国巴黎银行股东资格。

今年上半年,南京银行外籍副行长米乐(法国巴黎银行派驻)在线上年度业绩发布会上表示,法国巴黎银行作为南京银行的大股东和长期的战略合作伙伴,自2005年以来始终关注南京银行的发展,同时对南京银行的优势一直非常认可,包括区位,长期战略,企业文化、管理层能力,以及对挑战的适应性和韧性。

“以法国巴黎银行和南京银行国际和本土消费金融的经验相结合为基础,双方一道参与对苏宁消费金融的收购,也是很自然的一个选择,法国巴黎银行会继续在消费金融业务方面,紧密配合南极银行发展中国市场领先的消费金融服务。”米乐表示,业务方面,双方继续推动企业零售金融市场等条线的境内外合作的项目。值得一提的是,消费金融领域的合作一直是法国巴黎银行和南京银行的合作的重点之一。

该行董事长胡升荣透露,今年该行在消金方面主要是做好基础工作,实现稳定,明年实现更进一步的发展,“也会适时增加股本,对消金的业务模式、内部机构等作出一些安排”。

上半年营收净利双增

南京银行上半年的业绩情况也于近日披露。截至2022年6月末,该行资产总额达19123.67亿元,较年初增加1634.20亿元,增幅9.34%;贷款总额9036.17亿元,较年初增加1132.95亿元,增幅14.34%;负债总额为17819.61亿元,较年初增加1555.79亿元,增幅9.57%。存款总额12229.31亿元,较年初增加1512.27亿元,增幅14.11%。

经营效益方面,2022年上半年,该行实现营业收入235.32亿元,同比增加32.95亿元,同比增长16.28%,其中,非利息净收入99.92亿元,同比增加33.71亿元,同比上升50.91%,在营业收入中占比42.46%,同比上升9.74个百分点;实现归属于母公司股东的净利润101.51亿元,同比增加16.97亿元,同比上升20.07%。

广发证券研报分析指出,从今年上半年累计业绩驱动上看,规模增长和其他非息是主要正贡献,息差是主要负贡献。营收结构上,中收同比负增,主要拖累项是代理及咨询类业务,投资收益及公允价值变动损益低基数下同比大幅增长,带动整体非息收入同比增长50.9%,非息占营收比重42.5%。

总体来看,南京银行上半年财报主要指标保持稳定。2022年上半年,资本利润率(ROE)17.48%,同比增长0.68个百分点;总资产收益率(ROA)1.11%,同比增长0.05个百分点。净利差1.97%,净息差2.21%。截至报告期末,该行核心一级资本充足率、一级资本充足率及资本充足率分别为9.85%、10.67%及13.02%。

资产质量方面,南京银行也于上半年加大了不良资产处置力度,截至报告期末,该行不良贷款率0.90%,较年初下降0.01个百分点;拨备覆盖率395.17%,保持基本稳定;关注类贷款占比0.83%,较年初下降0.39个百分点;逾期贷款占比1.18%,较年初下降0.08个百分点。