自2022年1月29日证监会网站发布《关于核准设立泉果基金管理有限公司的批复》起,泉果基金后续一系列动作持续受到市场期待。

在王国斌挂帅的首款专户产品成立之后,泉果基金旗下首款公募基金产品终于获批发行。

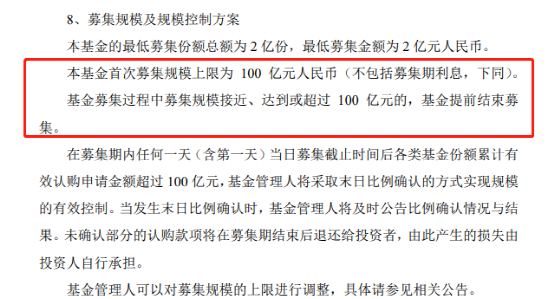

基金君发现,刚刚披露的泉果旭源三年持有期混合型基金招募文件显示,这只基金的拟任基金经理正是2020年公募基金业绩冠军赵诣。该基金将于10月13日至10月21日通过各销售机构公开发售,首次募集规模上限为100亿元。

据渠道人士透露,目前A股市场在3200点位“纠结”,赵诣看后市态度乐观,认为A股市场将有结构性机会,他将更加关注有“增量”的方向:一是技术进步带来需求提升的方向,包括新能源和5G应用;二是在“双循环”下的国产替代、补短板的方向。

泉果基金首只公募产品即将发行

赵诣掌舵

8月5日,泉果基金上报了泉果旭源三年持有期混合型证券投资基金,这是泉果基金上报的首只公募基金产品,目前这只产品即将正式面市。

9月14日,泉果旭源三年持有期混合型证券投资基金正式披露了相关的招募文件,宣布该基金将于10月13日至10月21日通过各销售机构公开发售,并规定了募集100亿的上限。

值得一提的是,泉果基金延续布局长周期主动权益类产品的中短期规划,首只公募基金设置了三年持有期,从一个侧面显示出对未来A股市场的信心。

这只混合基金可以布局A股和港股,掘金两大市场。根据公告,股票资产(含存托凭证)占基金资产的比例为60%-95%,其中投资于港股通标的股票占股票资产的比例为0%-50%。业绩比较基准为沪深300指数收益率*60%+中证港股通综合指数(人民币)收益率*20%+中债综合全价指数收益率*20%。

最受市场关注的是,该基金拟任基金经理为赵诣。公告显示了赵诣的简历,为清华大学工科学士、硕士。曾任申银万国证券研究所机械研究员,农银汇理基金经理、投资部总经理等。现任泉果基金公募投资部基金经理。

据悉,泉果基金作为一家由资深专业人士发起的个人系公募基金公司,发起股东包括王国斌、任莉、姜荷泽、李云亮等,平均证券从业经验超20年,均具备丰富的资产管理行业从业经验,致力于推动投资者、优秀企业和资产管理机构实现长期共赢发展,在行业颇具影响力和号召力。

业内人士认为,由资深人士组建的“个人系”基金公司,旗下首只公募产品受到市场密切关注。该团队核心成员平均从业经验超15年,对高端制造、科技、医疗、消费等行业有兼具深度和广度的研究。未来泉果旭源将依托泉果专业的研究力量,在行业分析的基础上,坚持基本面研究,遵循“自下而上”选股策略,通过对定性和定量因素的综合分析,精选个股进行投资。

公募基金四冠王、成长股中的基本面投资者

曾经掌管规模超420亿

在公募圈,赵诣被称为“成长股中的基本面投资者”。资料显示,赵诣拥有10多年的证券从业经验,他从清华大学机械制造与自动化专业毕业后,第一份工作是担当申银万国证券研究所机械行业分析师。

随后他在2014年加入农银汇理基金,先后担任研究员、基金经理助理,2017年3月开始担任基金经理,管理首只基金产品——农银汇理研究精选。此后,他陆续接管了农银新能源主题混合、农银工业4.0混合和农银海棠三年定开三只基金产品,并成为公司投资部总经理。2022年3月,赵诣加盟了新锐“个人系”公募泉果基金。

赵诣管理公募基金产品有5年多时间,过往拥有辉煌的投资业绩,尤其是2020年他所管理的四只基金包揽了全市场基金业绩前四名,由此摘得了当年的主动权益类基金的“冠军”。

数据显示,2020年农银汇理工业4.0、农银汇理新能源主题、农银汇理研究精选、农银汇理海棠三年定开,全年收益率分别达到166.56%、163.49%、154.88%、137.53%。

难得的是,2021年,赵诣打破了“冠军魔咒”的同时也经受住了规模增长的考验。数据显示,在2020年末管理规模超百亿基金经理中,赵诣的代表作品之一农银新能源主题2021年业绩排名仍居第1,连续两年跑赢大盘和业绩基准。

拉长时间维度来看,赵诣近三年来的业绩也十分抢眼。根据产品2021年年报,农银汇理研究精选混合、农银汇理新能源混合、农银汇理工业4.0混合近三年的净值增长率分别为475.58%、454.11%、428.04%。从海通证券“2021年基金业绩评级一览”可知,在958只灵活策略混合型基金产品中排名第1、2、3名。

从整体的基金业绩来看,数据显示,赵诣任职期间年化回报24.74%,同期沪深300指数收益率为4.28%,大幅跑赢主流指数。他管理时间最长的是农银汇理研究精选,在2017年3月21日至2022年3月23日,任职回报达到219.54%;另外,农银汇理新能源主题、农银汇理工业4.0、农银汇理海棠三年定开,赵诣的任期回报分别为328.17%、253.33%、144.14%。

赵诣任期回报▼

突出的业绩也带来了管理规模的增长,截至去年底,在离职前的最后一个季度,赵诣管理的基金规模达到421.54亿元。

值得一提的是,为了保证基金的平稳运作及持有人利益,在获得“公募冠军”桂冠后,赵诣面对新增资金的大量流入,曾主动暂停其当时管理部分产品的申购。他当时对媒体解释说,这部分新增资金带着很强的短期高收益预期而来,基金经理如果为了满足这些资金的高收益需求,去做特别有进攻性的事情,就放大了投资风险。无论什么性质的资金交到基金经理的手里,核心是通过自己的努力,力争为投资者带来多一点的回报。

过去的业绩也验证了赵诣的投资方法论:第一,全市场精选个股,优选行业与公司,即选择市场空间大、成长周期长、竞争格局好的行业,偏好护城河深、治理结构好的公司。行业均衡,个股集中。

第二,深耕高端制造,不断扩展能力圈,即以“制造业思维”贯穿投资,深耕新能源、机械、军工、半导体等高端制造业,不断积累生物医药、大消费等行业深度认知。

第三,保持长期视角,偏好长周期持股和低换手率,获取优秀企业成长的收益。

从过往投资来看,赵诣坚守且聚焦高端制造领域,并不断拓展能力圈。他说,过去的机械、军工等研究背景是基本盘,新能源、医药制造等是能力圈不断提升的结果,但本质都是沿着“高端制造”这个方向在拓展。“在这个体系中,我可以很自如地去践行选股方法,从好赛道中选择好公司,陪伴公司一起成长,赚取公司成长的钱。”

在选股上,赵诣会通过中观行业和微观公司相结合。中观的行业层面:首先关注成长周期比较长、行业空间比较高的行业。其次选择竞争格局比较稳定的行业。微观个股层面:第一关注企业是不是龙头,主要看份额和客户结构;第二关注公司是不是有护城河和核心竞争力;第三关注治理结构;第四关注行业景气度高且能给企业或股东创造价值的公司,获取企业成长的钱。

赵诣曾表示,投资本就是一个在不确定性的市场中寻找确定性的事情。哪些值得坚持,哪些需要迭代,是对基金经理最大的考验。“投资的过程中,你每天都会遇到很多变化,也会看到很多机会,但能否抓住机会,其实是一个不断的取舍过程。这需要自己对心性的不断修炼,毕竟这市场中诱惑太多。于我而言,投资的方法论是最该坚持的核心,如何去实现是不断迭代的武器。”

A股市场仍将有结构性机会

目前A股市场在3200点位“纠结”,据渠道人士透露,赵诣看后市态度乐观,认为A股市场将有结构性机会。

“经历了4月底的(行情)之后,大家的悲观预期已经反弹,从整体来看市场没有系统性风险,更多是结构性行情,我们可以花更多时间去翻石头、寻找个股的机会。在经济转型的大背景下,细分领域的龙头公司机会越来越多。我们可以看到过去的5到10年,中国很多优秀企业投入了大量资金在研发上。同时这些企业家经过了与世界的接触,理念上有很大的进化。在过去的2到3年可以看到越来越多公司,以前可能只是国内的一个细分龙头,现在开始走向世界,和世界企业竞争。未来中国企业走向世界的机会会越来越多,可以从中寻找越来越多的投资机会。”

赵诣进一步表示,随着各项制度的进一步推进,A股可投公司的行业分布更广、发展维度也更丰富,结构性机会可期。中国经济正向高质量增长转型。数字经济下的智能化转型以及能源革命下的绿色化转型,都为相关行业提供了宽广的发展空间。

因此,赵诣将更加关注有“增量”的方向:一是技术进步带来需求提升的方向,包括新能源和5G应用;二是在“双循环”下的国产替代、补短板的方向。

谈及新能源板块,赵诣表示,今年对新能源板块影响比较大的是俄乌冲突,对能源需求和安全结构有比较大的影响,衍生出对储能、传统石化能源的需求。

“新能源有电动车、光伏、风电、储能等领域,从拥挤程度来看,中报显示基金持仓量持续创历史新高,内部结构性分化非常明显。”赵诣表示,短期新能源内部调整比较多,长期来看新能源需求不会有特别大的变化。从供给端来看,有的环节扩张速度和壁垒相对低,导致这些企业的表现和盈利能力不一定会特别强;有的行业扩产周期会比较长、进入壁垒比较高,这些企业盈利能力的维持周期会很长,投资机会也比较长。在新能源板块偏拥挤的情况下,更多的需要去找寻结构性的机会,尤其是有护城河的公司。

对于军工行业领域,赵诣表示,军工是有点特殊的生意,越往上游走,越市场化。所以越是靠近上游的企业越是能经受市场竞争的洗礼,从盈利上讲,给投资者带来收益的确定性反而更高。

此外,谈及未来的建仓速度,赵诣也表示,当市场出现较极端的情况,建仓速度更快一些;如果市场趋于平稳,则取决于是否能选到足够合适的价格、选到好的公司。