投资小红书—第85期

3月8日,格力电器公告,公司拟注销2.8亿股此前通过二级市场回购的股票,此次股份注销将缩减总股本的4.8%。在去年11月份,公司已公告注销了1.01亿股,两次共注销的3.8亿股将会使格力电器总股本比2021年初缩减6.3%。

自2021年下半年以来,低迷的行情让很多“家中有粮”的上市公司加快了股票回购的步伐。上市公司通过回购并注销流通股实实在在缩减总股本,进而提升每股收益回报股东的行为正在星星燎原,这是A股历史上前所未有的一种新气象。

券商中国﹒投资小红书记者统计数据显示,自2021年以来,共有70余家公司注销了自己从二级市场回购的股票,已注销的股数约为40亿股,对应的回购金额约为300亿元。

回购并注销的初始案例其实是巴菲特的经典投资——华盛顿邮报。华盛顿邮报是业内第一家大笔回购的公司,在1975年~1991年,该公司以60美元/股的均价回购了43%的股份。在这期间,公司的净收益增长了7倍,而每股收益,也就是每块披萨上分到的奶酪,增加了整整10倍,华盛顿邮报为巴菲特带来的约60倍的收益。

巴菲特当前的第一大重仓股苹果公司也是通过回购加速了股价的上涨。自2012年一季报以来,苹果公司共采用了4500亿美金回购了38%的股份,尽管苹果公司过去十年净利润只上涨了2.65倍,但苹果公司的每股收益却增加了近5倍,股价在十年间也上涨了逾10倍。

纳斯达克过去的十年牛市,其实就是“FAAMG”(FB、亚马逊、苹果、微软和谷歌)五大科技巨头的十年牛市,苹果公司的市值就高达3万亿美元,占到了整个纳斯达克权重的5%,五大科技巨头占到纳指权重的15%。

除了苹果公司外,其它科技巨头也在持续加大股票回购力度。如FB在过去五年的时间里回购了约700亿美元的股票,微软在过去五年里回购了约870亿美元的股票。大象起舞让纳斯达克指数易涨难跌。

行情持续低迷,A股初次迎来回购并注销风潮

传统行业的股票在2021年走势低迷,格力电器等大白马股年度暴跌超过30%,而跌跌不休的股价也催生了上市公司回购并注销流通股的大潮。

在2021年,格力电器共注销了1.01亿股,对应的回购金额约为60亿元,占到总股本的1.7%;美的集团注销了7200万股,对应的回购金额为50亿元,占到总股本的1.03%;永辉超市注销了3.9亿股,对应的回购金额为27亿元,占到总股本的4.33%;国电电力注销了18.15亿股,对应的回购金额为40亿元,占到总股本的9.24%。

今年以来,部分上市公司仍在大力推动回购注销。今年3月8日,格力电器再次公告将注销前期回购的2.83亿股,占到注销前总股本的4.8%。格力电器通过两次大手笔注销股份,将使得该公司的总股本从2021年初的60.15亿下降至56.31亿,总股本相比注销前预计缩减6.3%。

上市公司回购并注销的力度不容忽视,部分公司自2021年以来,回购并注销了10%左右的股份。其中,东方精工、好想你、国电电力等公司回购并注销的股本比例居前。

让每块披萨上分到更多的奶酪

回购并注销何以提升股东的价值?

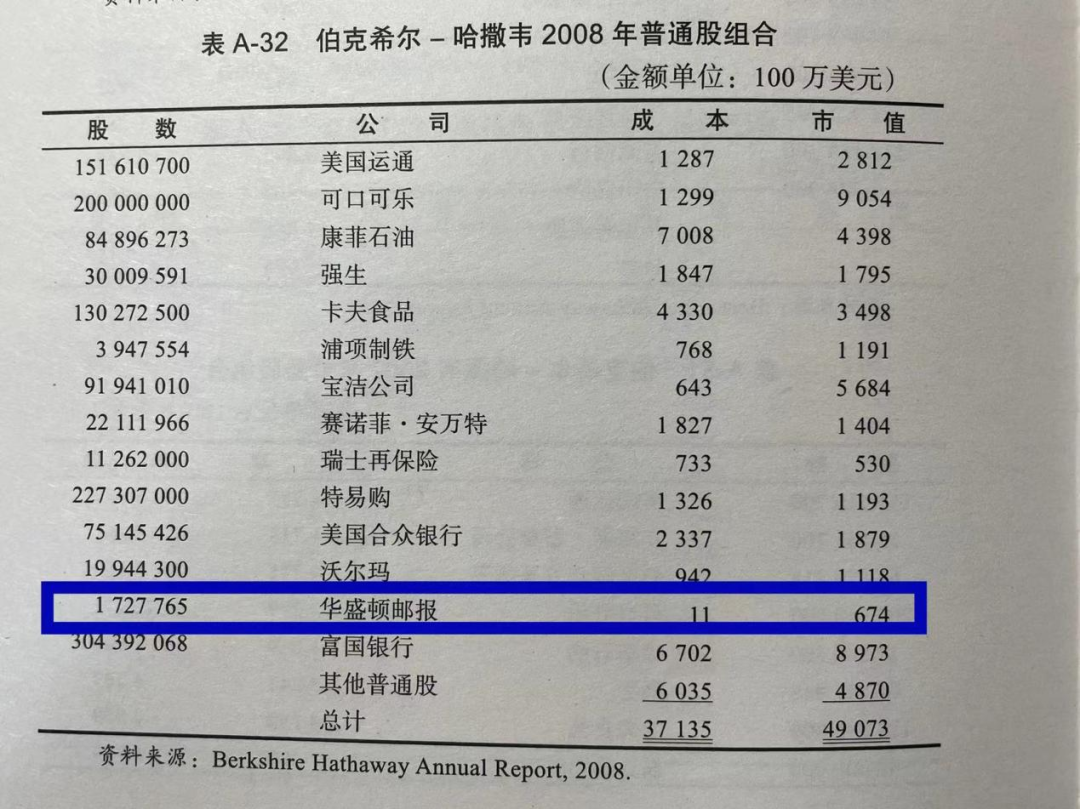

读者可以重温下巴菲特50年前对华盛顿邮报的经典投资。这笔投资始于1973年,2009年才从巴菲特的投资组合中消失。2008年伯克希尔哈撒韦的年报显示,该项投资的持股成本为1100万美元,市值为6.74亿美元,这意味着巴菲特在这笔投资上赚取了超过60倍的投资收益。

巴菲特在取得华盛顿邮报前董事长凯瑟琳信任后,就开始提出重要建议——华盛顿邮报应该回购一大部分自己的股票。凯瑟琳一开始觉得这件事很疯狂,如果一个公司的资本总在自己的钱包里循环,那它又该怎样壮大呢?

巴菲特则认为,公司整体的业务增长率并不重要,重要的是每股收益增长率,这就像把一张披萨少分几份。如果公司的股票可以低价回购(当时华盛顿邮报的股价非常低廉),那么每一块披萨分到的奶酪就会更多。

华盛顿邮报是业内第一家大笔回购的公司。在1975年~1991年,该公司以60美元/股的均价回购了43%的股份。在这期间,公司的净收益增长了7倍,而每股收益,也就是每块披萨上分到的奶酪,增加了整整10倍。

华盛顿邮报的净资产收益率更是步步高升。当年巴菲特买入华盛顿邮报时,它的净资产收益率为15.7%,这是报业的平均回报,比标普500指数成分股仅仅略高一点。但是,不到五年,邮报的净资产收益率翻了一番。在接下来的十年,公司一直保持着这一荣耀,甚至在1988年达到36%。

苹果公司的“神操作”

巴菲特在今年致股东的信中,对苹果公司的回购赞誉有加。

他说,“我们的持股比例仅为5.55%,高于前一年的5.39%,这个增幅听起来像小菜一碟,但考虑到苹果2021年的每股收益中,每0.1%的持股都是1亿美元。我们并没有花费伯克希尔的资金进行增持,苹果的回购起了作用。”

在过去的十年中,苹果公司都在大力回购自己的外部流通股。2012年4月份的数据显示,苹果公司的股本为9.35亿股,2014年苹果公司做了一次1:7的股份拆细,2020年又做了一次1:4的股份拆细。经过两次拆细后,苹果公司的总股本应是262亿股,但截至今年1月底,苹果公司的总股本为163亿股,这就意味着在过去十年里,苹果大约回购了自己38%的股份。

统计数据显示,在过去十年里,苹果动用了4500亿美金进行股份回购,还动用了1100亿进行现金分红。苹果公司的每股收益过去十年里提升了4.61倍,但苹果公司的净利润仅提升了2.65倍,每股收益的增厚部分就来自股本缩减带给股东更多的“奶酪”。过去十年,苹果公司的股价也上涨了10倍,股价上涨的速度远超业绩增长的速度。

真正的长线价值投资者欢迎熊市,很大程度上是因为上市公司在股价低迷时选择回购并注销股份,不仅增厚了股东的每股收益,而且避免了红利税。

中国股神段永平2011年后开始重仓苹果。段永平认为,“苹果的股价掉了,但盈利不变,那同样的盈利可以回购的股数就多了,作为苹果的股东,股价掉的后果就是自己持有的苹果股数的比例高了,这个结果有啥不高兴的吗?”

A股投资者们长期更看重一家公司的成长性,而不是赚钱能力。但是如果回购并注销能持续蔚然成风,对于那些低估值的、赚钱能力超强、具有滚滚现金流,且愿意回报股东的公司来说,即使没有成长性,投资者也不会过多担心,因为回购和分红会推动公司股价的持续上行。

正如巴菲特所说的,“我们创造价值的最后一条途径是回购伯克希尔的股票,通过这个简单的举动,我们增加了您在伯克希尔拥有的许多受控和非受控企业的份额。当价格低于价值时,这条途径是我们增加您财富的最简单,最确定的方式。”