随着电池级碳酸锂重新买上50万元大关,下游一众动力电池厂商与整车厂叫苦不迭。

近日,被市场认定具有成本优势的钠电池大有加速商业化趋势。9月18日,美联新材与七彩化学宣布,共同建设年产18万吨电池级普鲁士蓝(白)产业化项目,推进钠电池产业商业化。而动力电池龙头宁德时代近期也公开回应,正致力推进钠离子电池在2023年实现产业化。

受产业链加速推进催化,钠离子电池板块19日开盘拉升,七彩化学一度20CM涨停,传艺科技也一度10%涨停,而天赐材料、容百科技、美联新材、宁德时代等公司也相继跟涨。

商业化号角吹响

两年前电池级碳酸锂价格仅为4万元/吨,而截至9月16日,电池级碳酸锂价格涨至50.25万元/吨,两年间涨幅达1156.25%。目前,锂电池原材料价格上涨压力层层传导,令下游整车厂与动力电池厂商“高攀不起”。

在这一背景下,具有成本优势的钠电池背负高锂价“终结者”的预期,重获市场关注。近日,国内动力电池龙头宁德时代投资者互动平台上表示,正致力推进钠离子电池在2023年实现产业化。记者从相关人士处了解到,钠离子电池产业化,不仅包括电池量产,还包括上游产业链正负极材料等环节的建设。此外,宁德时代还提出了锂钠混搭电池包的应用方案。

据了解,宁德时代预计于明年投产的钠离子电池中,既有用于电动汽车的钠离子动力电池,也有用于储能电站的钠离子储能电池。宁德时代曾公开表示,公司于去年发布钠离子电池,电芯单体能量密度已达160Wh/kg,常温下充电15分钟,电量可达80%以上,在-20%℃低温环境中,也拥有90%以上放电保持率,系统集成效率可达80%以上。

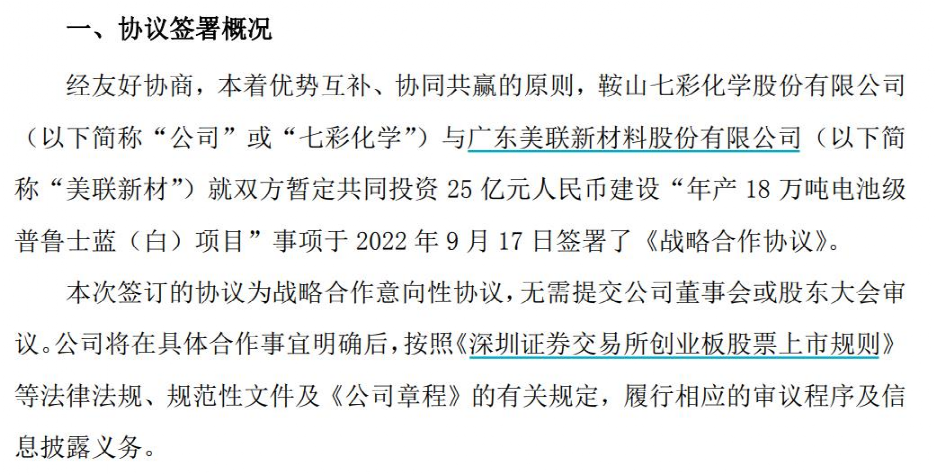

不止宁德时代,不少上市公司也已经吹响钠离子电池商业化号角。9月18日,七彩化学和美联新材先后发布公告称,双方计划共同投资25亿元,建设“年产18万吨电池级普鲁士蓝(白)项目”,致力于钠离子电池正极材料普鲁士蓝(白)系列产品的研究开发及产业化,助推钠离子电池产业发展。

真金白银投建产能是产业链商业化最有力证明。传艺科技也在9月7日晚间公告中透露,公司拟通过全资子公司与多方合作设立孙公司。

据了解,该公司拟规划建设一期5万吨/年、二期10万吨钠离子电池电解液生产线。项目一期计划于2022年11月份开工建设,2023 年3月份投产,投产后半年内,实际产能应达到规划产能的 50%;投产后第一年后,实际产能应达到规划产能的90%以上。

钠离子电池成本优势凸显

被市场视为有替代锂电池预期的钠电池有何来头?又有何优势?

事实上,钠离子电池起步较早,但前期研究进展缓慢。钠离子电池从上世纪70年代起便得到学术界的关注,甚至早于锂离子电池的研究。随着在90年代锂离子电池的成功商业化,锂电池相继在消费、动力和储能等领域被广泛应用,而钠离子电池的发展悄然中止。

“从成本材料结构来看,锂离子电池正极材料成本占比为43%,而钠离子电池的正极材料成本仅占比26%,”一位动力电池上市公司高管表示。

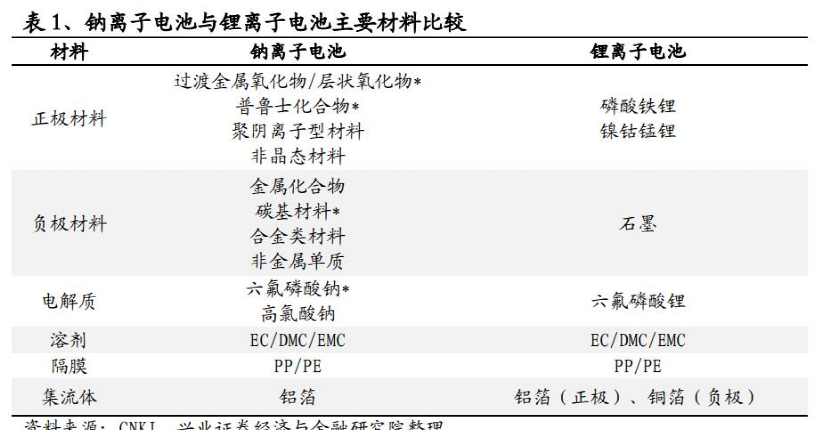

“主要是钠离子电池比锂离子电池更具成本优势,成本比最便宜的磷酸铁锂电池还要低20%-30%,因为钠离子电池正极材料中并不使用稀有贵金属。”目前主流的钠离子电池正极材料有两种,分别为过渡金属氧化物/层状氧化物以及普鲁士化合物。

事实上,除了上述因素外,钠离子电池低成本还建立在原材料储量上。锂资源的全球储量有限,锂元素在地壳中的含量仅为0.0065%。随着新能源汽车的发展对电池的需求大幅上升,资源端的瓶颈逐渐显现,成本较高限制了锂离子电池的大规模应用。

相比之下,钠资源储量非常丰富,地壳丰度为2.64%,是锂资源的440倍。钠离子电池作为锂离子电池的补充与替代产品,其前景为业界看好。

兴业证券一份研报显示,国内目前 80%的锂资源依赖进口,锂资源供应受地缘政治影响,价值波动性大。相比之下钠离子电池正极常用的钠、铁、锰在地壳中分布更加均匀。一方面,钠离子电池的应用可以缓解全球锂资源供不应求局面;另一方面,丰富的钠盐储量和成熟的提取工艺共同决定了钠离子电池更低的材料成本以及成本波动幅度。

有望率先替代磷酸铁锂

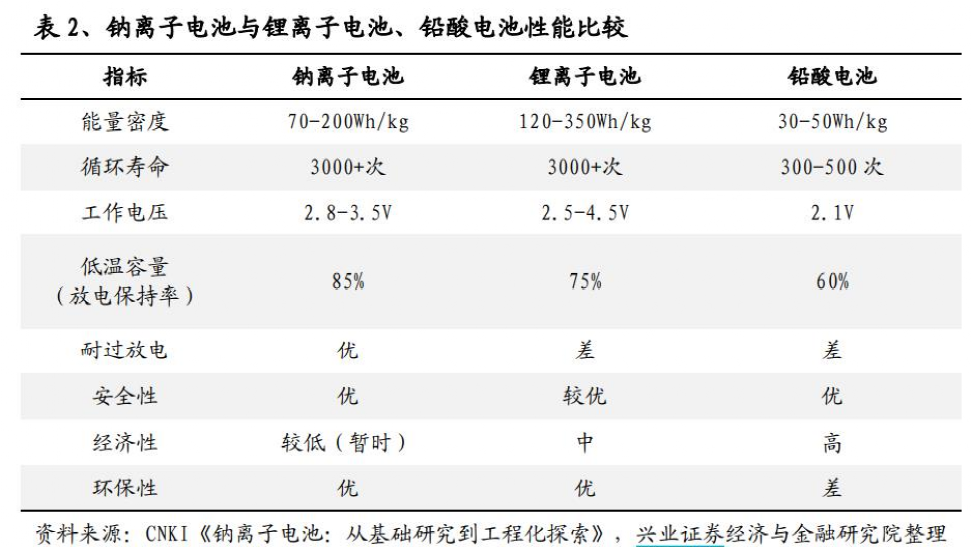

不过,之所以钠离子电池商业化进程落后于锂离子电池,很大程度上因为其痛点在于能量密度较低。兴业证券研报显示,钠离子电池理论能量密度上限低于三元锂电池,但能量密度区间与磷酸铁锂电池有重叠。钠离子电池能量密度为70-200Wh/kg,与三元锂电池240-350Wh/kg范围无重合,远高于铅酸电池的30-50Wh/kg。

据了解,目前中科海钠采用的三元层状氧化物正极材料,电池能量密度为135Wh/kg;宁德时代采用普鲁士白正极材料,电池样品能量密度达到160Wh/kg。宁德时代曾透露,其第二代钠离子电池能量密度有望达到200Wh/kg。

兴业证券方面预测,钠离子提升能量密度的高确定性长期技术路径是“液态→半固态→固态电解质”,固态钠电池的理论能量密度甚至有望超过400Wh/kg。仅从能量密度的角度考虑,钠电池有望首先替代铅酸和磷酸铁锂电池主导的低速电动车、储能等市场,短期内难以撬动消费电子和动力电池领域的市场。

开源证券在研报中测算2025/2030年钠离子电池在低速车领域的需求为16/51GWh;在电力储能领域2025/2030年新增需求量分别为19/ 68GWh。该研报分析,目前国内钠离子电池产业链配套逐渐成型,由于锂电、钠电部分环节产线兼容,产能弹性给予钠离子电池爆发潜力。