多年来坚持不上市并称不差钱的华为,在2022年伊始,又启动了新一期发债,拟募资40亿元(人民币,下同),用于补充公司本部及下属子公司营运资金。

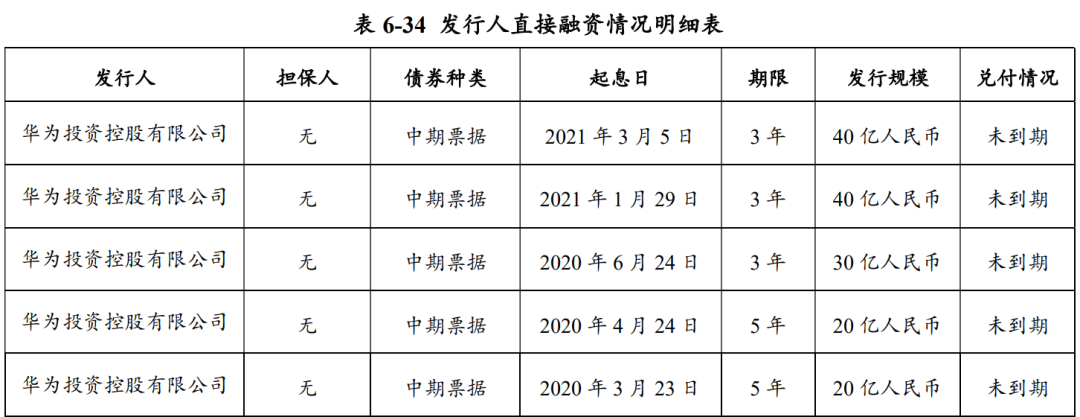

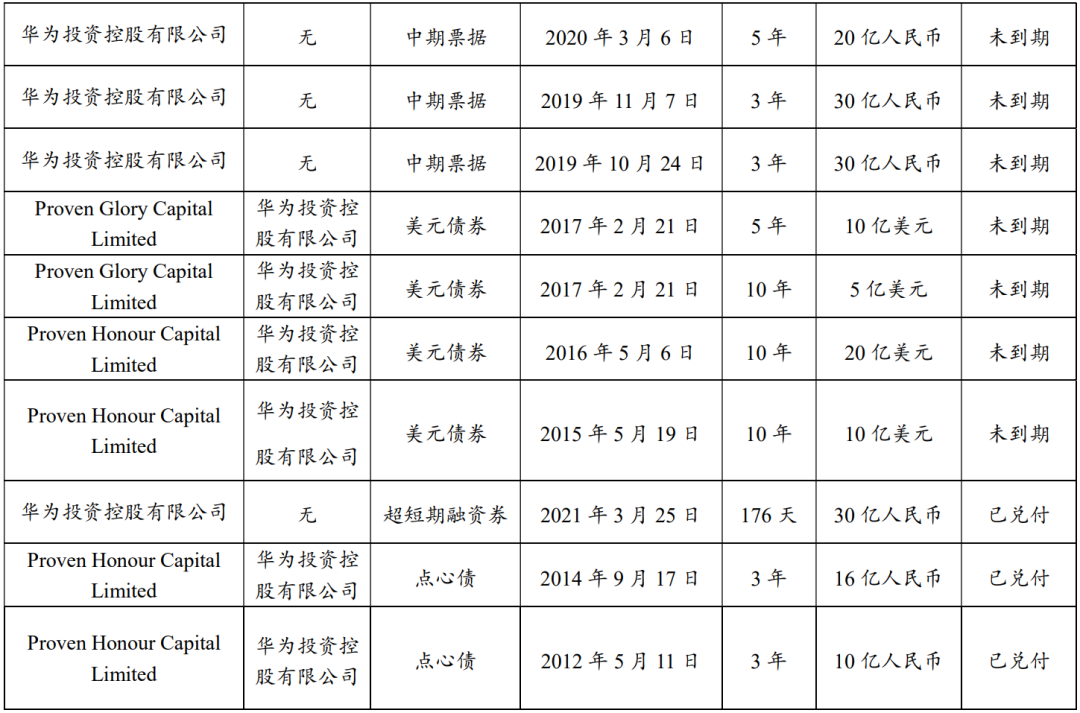

证券时报·e公司记者发现,此次发债乃2019年10月至今,华为在国内市场第10次发债,若本次发行成功,华为10次共计在国内募集380亿元人民币资金,同时也是华为自2012年5月以来,第16次在全球市场发债融资,总计406亿元人民币债和46亿美元债,其中三期共46亿元人民币债已兑付。

与此同时,新年伊始,华为还启动了新一轮管理层调整,最新调整情况为,华为常务董事丁耘接替彭中阳为企业BG总裁,同时仍兼任运营商BG总裁。

华为再发债融资40亿元

近日,上清所最新披露华为投资控股有限公司(简称“华为”)2022年度第一期中期票据募集说明书显示,为支撑各项业务发展和关键战略落地,华为拟发行一期期限为3年、募资总额为40亿元的中期票据,将用于补充公司本部及下属子公司营运资金。

工商银行为本次发行主承销商,农业银行为联席主承销商,利率区间为2.7%-3.3%,发行首日为2022年1月6日,缴款日期为1月10日,上市日期为1月11日。兑付日期为2025年1月10日。

华为表示,随着公司各项业务规模不断扩大,公司营业成本及研发支出也相应增长,2018-2020年,公司合并口径经营活动现金支出分别为7782.38亿元、9393.46亿元和10198.05亿元,研发支出分别为1014.75亿元、1314.66亿元和1419.51亿元,公司整体经营稳健,财务结果符合预期。

华为承诺后续发行募集资金用于符合国家法律法规及政策要求的企业生产经营活动,不用于长期投资、房地产投资、金融理财及各类股权投资等。

财务数据显示,2018-2020年,华为合并口径实现营业收入7151.92亿元、8496.46亿元和8828.77亿元,同比分别增长19.50%、18.80%和3.91%,2018-2020年年均复合增长率达11.11%。

2021年前三季度,华为实现营收4509.71亿元,净利润为463.71亿元,两项财务数据均有所下滑,华为预计全年实现销售收入约6340亿元,同比下降28.88%。

截至2020年底,公司全球员工总数约19.7万人,来自全球近170多个国家和地区。其中从事研究与开发的人员约10.5万名,约占公司总人数53.4%。

联合资信评估股份有限公司确定华为主体长期信用等级为 AAA,华为2022年度第一期中期票据信用等级为AAA,评级展望为稳定。

联合资信表示,未来,虽然外部环境的不确定性为华为业绩持续增长带来一定压力,但公司凭借多年的技术积累和在行业中的领军地位,华为有望持续分享来自于技术和应用积累所带来的市场红利,继续保持良好的经营和财务表现,整体抗风险能力强。

最新调整管理层

根据华为披露的融资明细,华为2012年5月起开始在海外以子公司名义融资,华为提供担保,而自2019年10月起,华为开始转向国内市场融资,此次乃华为全球第16次、国内市场第10次发债融资(含一次176天30亿元人民币超短期融资),若本次发行成功,华为10次共计在国内募集380亿元人民币资金。

从债务存续角度来看,据披露,截至募集说明书签署日,华为存续境内中期票据8笔,共计230亿元。此外,华为子公司存续境外美元债券4笔,共计45亿美元。

对于上市融资,华为创始人兼CEO任正非曾表示,如果华为上市,我们很可能会活不下去。

另外,任正非曾对国内发债进行回应称,过去华为主要在西方银行融资,但2019年(华为被美国限制)以来,西方银行融资管道慢慢不是很通畅,所以开始该换到国内银行融资。

对于发债,华为公司也曾在2019年首次国内发债后公开回应称,华为一直坚持通过合理的融资布局,持续优化资本架构,以确保公司财务稳健。

被美国限制以来的几年,华为一直定调为发展非常艰难,对于2022年,华为轮值董事长郭平在公司2022年新年致辞中依然表示:“2022年我们仍然面临着一系列挑战,我们将和全球伙伴们紧密合作、不懈努力,共克时艰。在新的一年里,我们要多产粮食,做强根基,持续投入未来,通过为客户及伙伴创造价值,‘活下来、有质量地活下来’。”

2022年基调定准后,新年伊始,华为便开启了新一轮管理层调整,记者获悉,近日华为在内网发布人事变动公告,最新任命常务董事丁耘接替彭中阳为企业BG总裁,同时仍兼任运营商BG总裁。

从组织架构来看,华为目前分为运营商、企业、消费者三大板块。调整过后,丁耘将同时负责运营商BG、企业BG,余承东负责消费者BG。华为内部人士表示,此次调整属于公司内部正常调动,彭中阳将回到战略预备队任职。

(编辑:彭勃)