定了,176港元!

全程线上路演、机构认购火爆、提前半天结束新股认购——终于,阿里巴巴港股的发行价定了。

以招股书披露的信息计算,阿里巴巴最多在港募资1012亿港元,创下2011年以来香 港最大规模IPO纪录。

此外,截至目前散户认购超额已逾40倍,冻结资金约1000亿港元,超过此前中手游的709.49亿港元,成为今年港股新股“冻资王”。

据公开信息披露,阿里巴巴集团此次港交所上市完成后,港交所上市股份与纽交所上市的美国存托股将可互相转换,转换比例为每一份美国存托股代表8股普通股。

认购热度如何?

11月15日,阿里巴巴启动作为全球发售一部分的香 港公开发售。

招股书显示,香 港发售股份数量为1250万股,国际发售股份数量为4.875亿股,按照香 港公开发售及国际发售每股188.00港元的指示性发售价计算,经扣除预计承销费及应付的预计发售费用后,阿里预计:假设超额配股权(7500万股)未获行使,自全球发售募集资金净额约为935.42亿港元;假设超额配股权全部获行使,自全球发售募集资金净额约为1076亿港元。

记者了解到,自15日开始招股,国际配售第一天就已足额。截至11月19日晚,阿里巴巴公开发售认购了136亿港元,超额认购4.78倍。不过,关于认购热度的判断,却牵扯出了两个不同的概念:机构认购和“孖展认购”。其中,“孖展额”反映的是香 港股民的认购情况。

所谓孖展,英文为Margin,即保证金的意思。开设了“孖展账户”的投资者,在进行股票买卖时,可以跟证券公司借钱进行杠杆投资,放大收益。

本次阿里巴巴香 港上市,香 港各大券商都准备了充足的孖展额,甚至以认购阿里来打广告。以富途证券为例,截至19日孖展认购额达87.50亿港元,即散户融资认购的份额已达3.72倍。

募资加码收购?

招股书披露,计划募资投向驱动用户增长及提升参与度;助力企业实现数字化转型,提升运营效率,以及持续创新三个方面。

根据最新财报,截至2019年9月30日,阿里现金、现金等价物和短期投资金额为2352.51亿元。根据其在全球投资者会上透露的信息,集团战略目标高远,后续仍将积极投入,包括但不限于数字娱乐、新技术等。

发行后股东结构

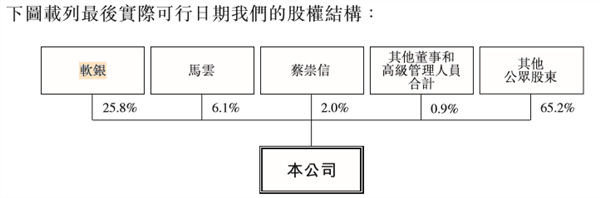

根据招股书,本次全球发售完成后,软银最大股东地位仍将保持不变。招股书还披露了股东持股情况。

截至最后实际可行日期,软银为阿里最大股东,占已发行股份的比例约为25.8%。马云和蔡崇信占比约为6.1%和2.0%,董事和高级管理人员(包括马云和蔡崇信)各级拥有约9.0%的股份。

“合伙人制度”如何理解?

2013年,阿里曾谋求香 港整体上市,但受限于“合伙人制度”而止步,转赴美国IPO。此次公布的招股书对于该制度的解释可谓“浓墨重彩”。

阿里特别强调:“市场上的双重股权结构,是指通过设置具有更高表决权的股份类别,将控制权集中在少数创始人手中。阿里巴巴合伙人制度不同于双重股权结构,它旨在实现一群管理层合伙人的共同愿景。尽管创始人不可避免地会在将来退休,创始人打造的企业文化也能通过这种合伙人制度得以传承。”

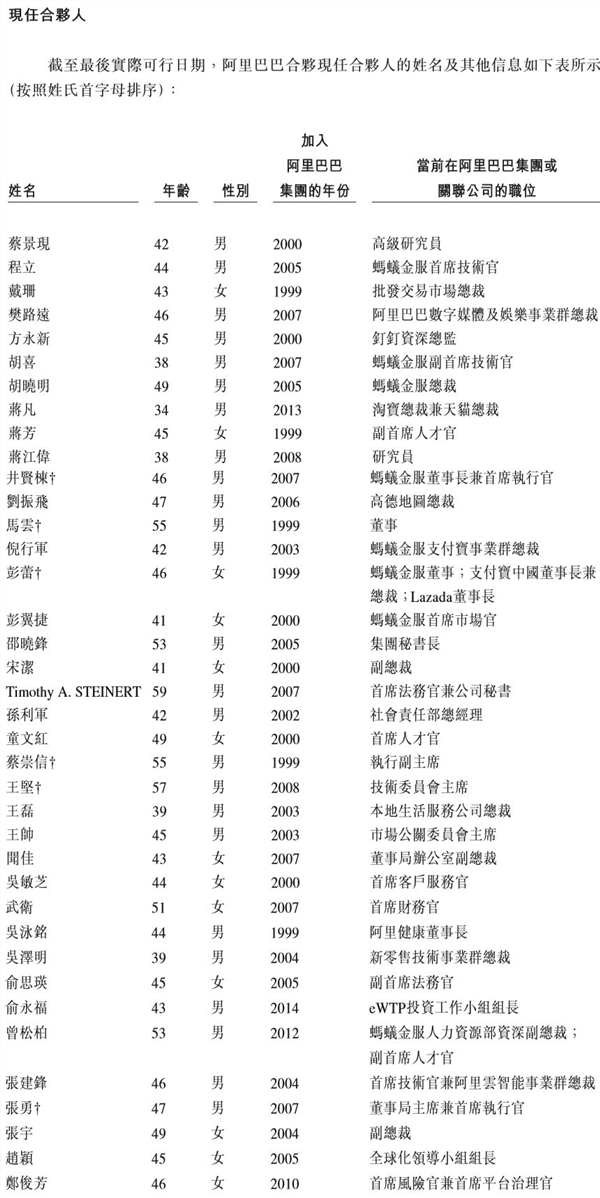

根据招股书,阿里巴巴合伙目前共有38名成员,合伙人的人数并不固定,可能随着新合伙人的当选、现有合伙人退休及因其他原因离开而不断变化。合伙委员会由不少于五名合伙人(含合伙委员会长期成员)组成,目前成员包括马云、蔡崇信、张勇、彭蕾、井贤栋及王坚。合伙委员会负责组织合伙人选举事宜,以及分配所有管理层合伙人年度现金奖金池的相关部分等。

招股书还披露了合伙人名单:

A股可期?

根据公告,阿里并未否定未来可能在上海或深圳进行公开发行和上市的可能,并在风险提示中做了解释。而阿里亦在招股前的全球投资者会议上强调,目前聚焦于港股,但对未来资本市场安排持开放态度。