12日,北京产权交易所公告显示,中国石油化工集团有限公司(下称“中石化”)拟转让九州证券3.7亿股股份(占总股本10.98%),转让底价4.74亿元。

2017年初,中石化以战略投资者身份,用4.07亿元入股九州证券10.98%股份。四年多时间,股权升值约7000万元。

对于股权被转让一事,九州证券向券商中国记者表示:“目前公司经营稳定,股权转让的事以公告为准。”记者注意到,九州证券10.98%的股份转让底价4.74亿元,市净率大概在1.13左右,低于此前新时代证券拟转让1.4倍的市净率。

中石化4.7亿元出手九州证券10.98%股权

此次股权挂牌转让,距离中石化入股九州证券不足五年时间。

2017年初,九州证券引入战略投资者中石化。据称,九州证券与中石化将资源共享,优势互补,合力深入落实扶持实体经济重要举措。

当时,中石化投资金额4.07亿元,占股10.98%,是九州证券第二大股东。入股时,中石化还表示未来将根据九州证券发展资金需求进一步增资,支持九州证券做大做强。

据称,九州证券实施增资扩股后,资金实力进一步增强,首先将通过旗下投资子公司大力发展直接投资服务实体经济的股权投资业务。

不到五年时间,九州证券与中石化即将分手。按当时投入的4.07亿元成本计算,现在转让底价4.7亿元,股权升值7000万元左右,近5年总的收益率17.2%。如果将每年的股东分红算进去,收益率会再高一点。

九州证券为一家全牌照券商,注册地位于青海省西宁市。控股股东为同创九鼎投资管理集团,控股比例85.76%。

今年上半年末,九州证券实现营收3.75亿元,实现净利1.38亿元,公司总资产66.7亿元。中证协公布的2020券商经营业绩排名显示,九州证券总资产位居行业第86名。

作为国内“首家PE系券商”,九州证券发展离不开控股股东九鼎集团的支持,但是近几年来九鼎集团陷入经营困境,不断出售旗下资产。九州证券也经历了易主山东高速未果、踩雷被暂停部分资格等艰难时刻,2019年更是缩减资本金、降低财务杠杆,在证券行业以净资本为王的背景下,该公司发展更为不易。

九州证券是九鼎集团的核心业务板块之一。2014年12月底,九鼎集团被核准向九州证券(时名“天源证券”)增资,成为该公司控股股东;2015年4月份,天源证券更名为九州证券,被贴上了国内“首家PE系券商”的标签;随后经历增资、股份制改革,未来呈现向好之势。至2019年年末,九鼎集团持有九州证券股权比例接近90%。

此前,九鼎集团也在谋求出售九州证券的控股权。有消息称,2018年2月份,九州证券与山东高速集团签署增资协议,约定后者认购九州证券新增股份7.9亿股,占此次增资后九州证券总股份的19%。此外,山东高速集团还有意在后续条件具备并经相关监管机构批准后,进一步增持为九州证券控股股东。然而,该笔投资事项并未有后续进展,原因未明。

转让底价1.13倍市净率

转让公告信息显示,2020年底九州证券所有者权益为37.74亿元,以10.98%股份4.7亿元底价估算,九州证券转让的市净率约为1.13倍。

此前,新时代证券的股权也在转让。根据2020年年报显示,新时代证券的股东权益为94.43亿元,若以挂牌转让底价131.35亿元估算,新时代证券转让的市净率约为1.4倍,高出九州证券不少。

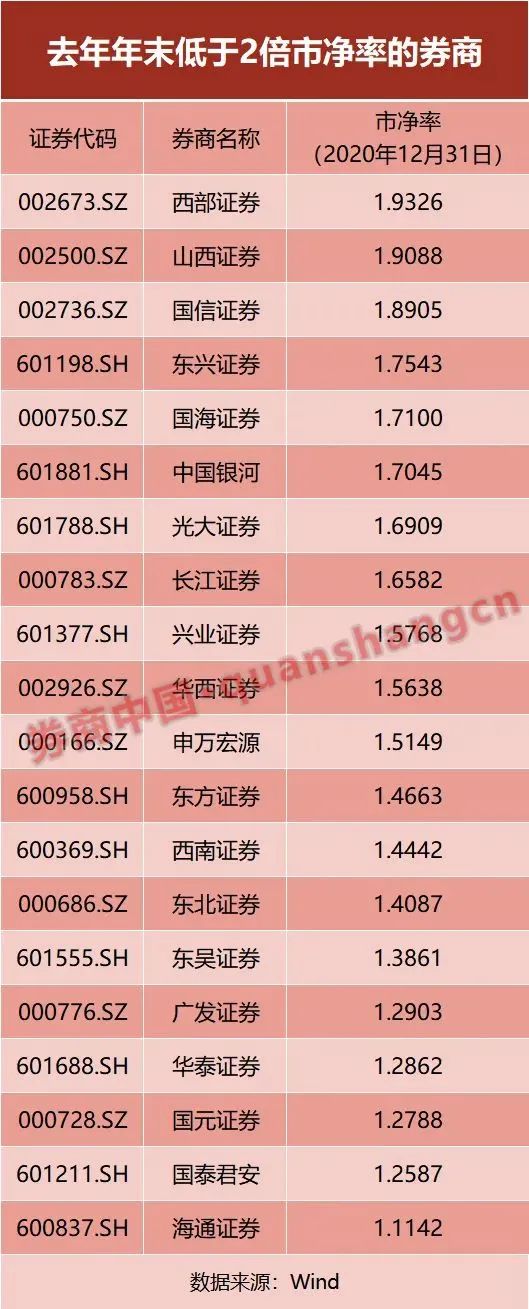

对标此前证券行业收购情况来看,中信证券收购广州证券给出的市净率约为1.2倍,天风证券收购恒泰证券的市净率约1.5倍。以2020年12月31日为交易日期计算,市净率超过2倍的券商有20家,1.5倍至2倍的11家,另有9家市净率在1.0倍至1.5倍。