(原标题:狂买这些股!刚刚,两大千亿顶流季报出炉!张坤重磅发声:优质公司估值没有泡沫,未来三到五年可以更加乐观!刘彦春:错误总会被纠正!)

作为2021年基金三季报压轴出场的“顶流”,千亿“公募一哥”张坤在10月27日凌晨披露的旗下基金三季报备受市场关注。

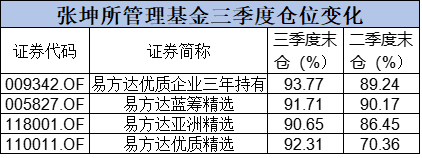

张坤在此次三季报释放了非常明显的加仓信号,从最新披露的三季报上看,张坤所管理的四只基金在三季度均进行了加仓。其中,易方达优质精选基金的股票仓位更是从二季度末的70.36%大幅提升至92.31%,重回高仓位运作状态。

白酒板块在三季度也获得张坤增持,泸州老窖、贵州茅台、五粮液三大白酒股重回其管理的多只基金前三大重仓股。

此外,随着白马蓝筹股股价持续回落,张坤在三季报中也一改二季报中略显悲观的预期,他在三季报中明确指出,优质公司的估值已经基本合理,并且优质股权总体仍是稀缺的,因此从未来3-5年来看,可以对这些公司股票的复合收益率更加乐观一些。

易方达优质精选股票仓位

大幅提升近22个百分点

被称为“坤坤”的张坤是最受基民关注的基金经理,他是国内首位千亿级主动权益基金经理,手握巨资也让他分量十足。

从基金君整理表格来看,相较二季度末,张坤所管理的四只基金在三季度仓位均出现上升,三季度末仓位均处于90%以上,维持高仓位运作。

尤其引起关注的是易方达优质精选(原名易方达中小盘),二季度末股票仓位仅70.36%,而这只基金其实自2017年三季度末以来,股票仓位就没有低于80%,二季度是较为特殊的情况。因此,在三季度末,易方达优质精选的仓位就达到92.31%,相比二季度大幅提升了近22个百分点。

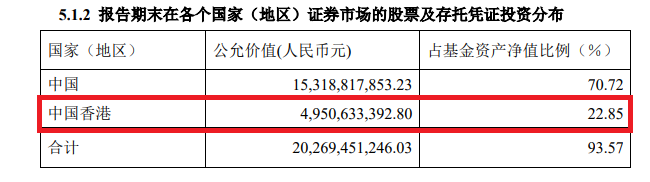

今年9月10日,原来的易方达中小盘混合基金变更注册为易方达优质精选混合基金,同时将港股纳入投资范围。从易方达优质精选三季报来看,在三季度张坤将主要仓位加到港股之上。数据显示,截至三季度末,该基金在各个国家(地区)证券市场的股票和存托凭证投资分布来看,中国公允价值占基金资产净值比例为70.72%,而中国香港占比则达到22.85%。

实际上,张坤管理的其他3只基金配置港股比例也不低。截至三季度末,如易方达优质企业三年持有和易方达蓝筹精选持有港股市值占基金资产净值比分别达到22.64%、23.44%。而QDII基金易方达亚洲精选的港股比例更是达到88.67%。

三大白酒股重回易方达蓝筹前三大重仓股之列

尽管张坤持股偏长期,以低换手率著称,不过在刚刚过去的三季度,他还是进行了较大幅度的调仓换股,整体加仓食品饮料和银行板块,白酒股中的泸州老窖、贵州茅台、五粮液重回易方达蓝筹精选前三大重仓股,招商银行及平安银行出现在他管理的多只基金前十大重仓股之列。

先来看他管理规模最大的易方达蓝筹精选基金。基金三季报显示,张坤在三季度对于白酒股的操作上,减持了泸州老窖、贵州茅台,加仓了五粮液,从前十大重仓股排名上看,泸州老窖、贵州茅台取代香港交易所、招商银行成为易方达蓝筹精选基金的第一、第二大重仓股,五粮液继续位列其第三大重仓股,香港交易所退居第五大重仓股,招商银行的H股也遭到张坤大幅减持。

此外,伊利股份、平安银行新进易方达蓝筹精选前十大重仓股,美团、爱尔眼科退出前十大重仓股。

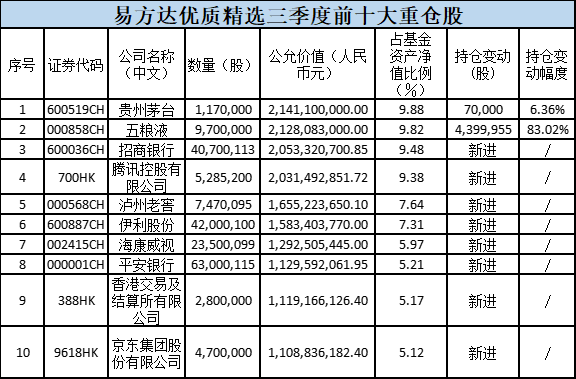

今年9月10日,原来的易方达中小盘混合基金变更注册为易方达优质精选混合基金,同时将港股纳入投资范围,从最新披露的三季报情况上看,在基金合同正式生效之后,张坤大举调仓换股,积极买入港股标的,前十大重仓股出现了不少“新面孔”。

对比二季度末该基金的前十大重仓股,贵州茅台取代通策医疗,成为易方达优质精选基金的头号重仓股,五粮液晋升第二大重仓股,其余二季度前十大重仓股均系数替换。招商银行、腾讯控股有限公司、泸州老窖、伊利股份、海康威视、平安银行、香港交易及结算所有限公司、京东集团股份有限公司新进前十大重仓股,通策医疗、恒生电子、华兰生物、天坛生物、美年健康、百润股份、苏泊尔、中炬高新退出前十大重仓股。

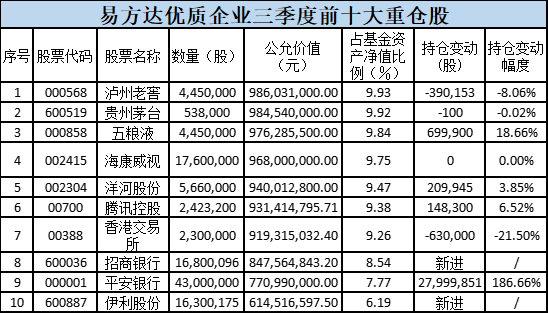

他管理的另一只基金——易方达优质企业三年持有期混合基金也将泸州老窖、贵州茅台、五粮液作为前三大重仓股,海康威视、洋河股份退为第四、第五大重仓股。前十大重仓股中新进招商银行、伊利股份,美团-W、爱尔眼科退出前十大重仓股。

三季度张坤管理规模缩水

仍是“千亿资金掌舵人”

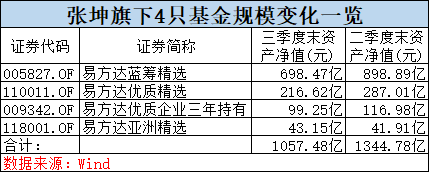

张坤是行业内首位主动权益基金管理规模超过千亿的基金经理,而在今年市场震荡之下,张坤所管理规模在三季度有所缩水,但整体规模仍超过千亿。

截至2021年三季度末,易方达张坤管理的4只基金合计总规模达到1057.48亿元,相比二季度末减少了287.30亿元,这也是张坤今年年内管理规模首次出现下滑。

其中易方达蓝筹精选、易方达优质精选、易方达优势企业三年、易方达亚洲精选股票的规模分别为698.47亿元、216.62亿元、99.25亿元、43.15亿元。除了易方达亚洲精选规模有所增长,其余几只基金规模均出现下滑,易方达蓝筹精选、易方达优质精选规模相比二季度均减少了20%以上。

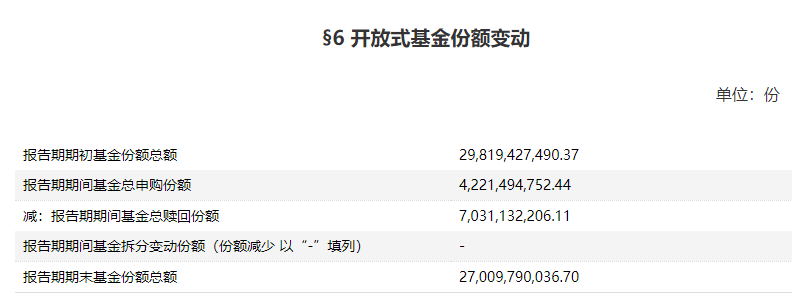

易方达优质精选(原来的易方达中小盘)自2021年2月24日起暂停申购、转换转入及定期定额投资业务,只能赎回不能申购,规模已经连续3个季度出现下滑,从去年年末的400多亿下降至目前的200多亿,易方达蓝筹精选的基金净值及份额在三季度也双双下降。

易方达蓝筹精选三季度份额申赎

张坤最新观点:优质公司估值没有泡沫

未来三至五年可以更加乐观些

基金季报是基金经理与投资者交流的“窗口”,张坤每次都在季报中分享他对投资的思考、感悟,没有空话套话,是一位非常真诚的基金经理,他在此次三季报中也谈到了他的最新投资观点。

张坤此次在易方达蓝筹精选等多只基金的三季报中写道:

三季度,在供给收缩的背景下,不少大宗商品价格上涨明显。同时,随着地产销售转弱,经济面临一定的下行压力。股票市场方面,三季度分化明显,煤炭、有色、钢铁、电力等行业表现较好,而纺织服装、家电、食品饮料、医药、消费者服务等行业表现相对落后。

本基金在三季度略微提升了股票仓位,并对结构进行了调整,增加了食品饮料、银行等行业的配置,降低了医药、互联网等行业的配置。个股方面,我们仍然持有商业模式出色、行业格局清晰、竞争力强的优质公司。

我们认为,企业的生意模式、护城河和行业前景共同决定了企业的定价能力,而定价能力是投资获得高回报的最持久的决定因素之一。在较短的时间内,股票通常由其他因素驱动,比如宏观经济或突发新闻,这使得投资有定价能力的高质量公司在短期看通常显得乏味,因此,投资这些高质量公司伴随的低风险只能在较长的时期才能被观察到。

受到市场对未来几个季度经济和企业盈利下行,以及对政策不确定性的担忧,一些长期经营优秀的上市公司最近股价下跌明显。我们认为,这轮下跌后,这批优质公司的估值已经基本合理。如果做一个组合,我们对其整体的生意模式、护城河和行业前景是有信心的,这些公司未来3-5年有望实现一个较高确信度的盈利复合成长。虽然我们不知道是否会有阶段性的低估(类似2018年底),但我们认为由于起点估值没有泡沫,并且优质股权总体仍是稀缺的,因此从未来3-5年来看,可以对这些公司股票的复合收益率更加乐观一些。

刘彦春继续重仓白酒龙头

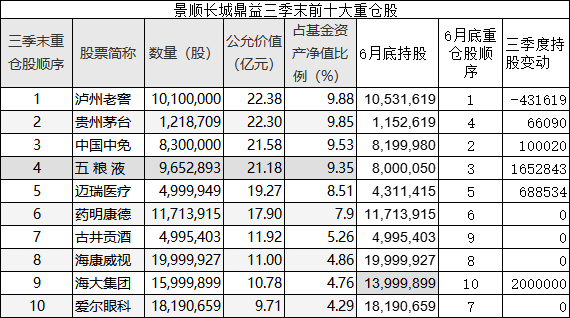

最新观点:市场风格正在发生变化,而这仅是开始

另一千亿级知名基金经理刘彦春管理的景顺长城鼎益三季度前十大重仓股保持稳定,只是个别股票重仓股顺序发生变化,泸州老窖、贵州茅台、五粮液、古井贡酒等白酒股继续进入前十大之列,相比二季末,校服减持了43万股泸州老窖,但对贵州茅台和五粮液均进行了增持。显示出刘彦春对白酒股的继续看好。

此外,刘彦春还增持了中国中免、迈瑞医疗和海大集团,对其他重仓股持股没有变化,特别是在张坤大幅减持爱尔眼科的情况下,刘彦春持股不动。

份额方面,景顺长城鼎益三季度保持净申购,份额小幅增长。

在景顺鼎益季报中,展望未来投资,刘彦春表示,三季度,国内经济下行压力加大。与以往不同的地方在于,本轮周期在需求下滑的同时,原材料价格却大幅上涨。“能耗双控”背景下,供给端主动收缩推高了原材料价格。中游制造业同时面临需求下滑、成本上涨压力,成本转嫁能力较弱的中小企业苦不堪言。

疫情局部反复对居民消费构成直接影响,居民收入增长缓慢影响更为长期。受监管、房企违约消息扩散影响,地产销售疲软,地产投资也趋于谨慎,多地出现的土地流拍现象也预示着未来地产投资存在持续下滑风险。出口方面,新订单数据已经开始走弱,随着美联储缩减购债时间窗口临近、财政补贴政策退出,外需对我国经济的拉动作用也将逐步降低。

政策调整已经开始,未来力度有望逐步加大。对房地产、融资平台、落后产能等极限施压的政策或会边际修正。供给端方面,前期部分城市“一刀切”限电限产、“运动式”减碳情况大概率会被纠正。需求端,预期地方债发行加速,基建投资增速提高,年底的财政后置和明年初的财政前置共同支撑经济。房地产领域,在坚持房住不炒的前提下,政策收紧力度估计会有所调整,部分城市存在阶段性放松的可能。

市场风格正在发生变化,而这仅是开始。边际景气定价在今年发挥到极致,但股价最终还是会回归其内在价值。短期内看似剧烈的经营波动,从长期看对股票定价影响极小。错误总会被纠正,就像疫情终会过去。那些受损于成本上涨、需求下滑、政策扰动的行业和个股,现在大概率是布局良机。