千亿量化机构幻方全面暂停申购

11月15日消息,业内规模领先的头部私募幻方量化公告,自即日起暂停旗下全部产品的申购(含追加),已有产品的固定开放日赎回业务不受影响。

据悉,幻方量化内部人士回应称,暂停申购乃正常操作,“规模继续增长,不如停下来在这个规模基础上专注研发好的策略,改善业绩。”至于未来开放申购时机,该公司认为需要综合考虑策略、业绩和市场等多方面因素,再做具体决定。

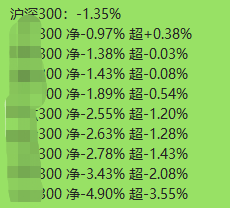

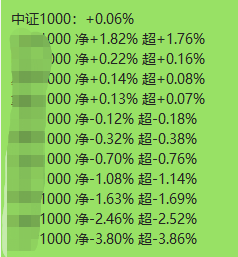

11月初,坊间传闻,量化私募本周回撤特别大,特别是幻方,指数增强型产品更是成为“重灾区”,几个指数增强的超额收益均在-3.6%到-3.8%。

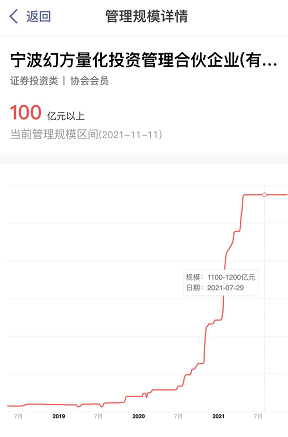

数据显示,截至今年上半年末,幻方的规模已超1000亿元。

今年以来,已有包括幻方量化、天演资本、进化论投资等在内的多家头部量化私募宣布封盘。

10月21日,灵均投资发布公告称,经审慎考虑,决定自2021年11月1日起,暂停中证500指数增强策略产品的募集,存续产品不再接受申购。

9月3日,进化论资产发布公告称,经过慎重考虑,决定今年内不再新发行量化产品,目前存续的量化产品将采取部分暂停募集,部分限额的方式进行额度管理,产品的正常赎回不受影响。

9月7日,天演资本也表示,2021年以来随着市场和行业情况变化,以及业绩得到广泛认可,公司管理规模增长迅速。近期已积极通过各类市场手段抑制管理规模增速,但仍认为增速过快。为保障存续投资者的长期利益,为所有投资者提供良好的投资服务,决定自2021年9月7日起,阶段性停止募集工作。已启动销售流程的项目依前期计划完成,此外所有公司管理的产品暂不接受申购。

量化私募遭遇大回撤

在规模一路高歌猛进之际,业绩突然出现整体回撤,部分百亿量化私募旗下明星产品也创出历史最大回撤。私募排排网数据显示,截止11月10日,股票量化基金近一个月整体收益为-1.38%,其中41只基金跌幅超过10%。

私募排排网数据显示,今年来有回撤的指数增强产品年内最大回撤平均值为9.49%,其中82只指数增强产品最大回撤超过10%。今年来有回撤的市场中性策略产品年内最大回撤平均值为4.97%,其中73只市场中性策略产品最大回撤超过10%。

据分析,量化10月以来持续遭遇回撤,原因来自多方面,包括“流动性缺失”、“市场极端分化”、“风格切换过快”等。比如板块轮动、大小盘行情切换加速,导致量化模型短期适应性差;头部量化私募的策略同质且内卷,为了能够获得超额收益,往往在风格和行业上会有所暴露,并且暴露越大的量化私募超额越明显;新股罕见破发,打新收益下滑等。

有私募在11月5日发送给客户的信件中称,本次中证500指数增强策略的超额回撤很可能是与同期A股市场的极端行情相关,并不能说明A股量化策略出现了大面积失效的情况。

另一头部量化私募也曾向客户发布解释说明称,自 2021年9月以来,股票市场及商品市场连续经历罕见的极端环境,对各类量化策略带来了较大冲击,各家量化投资机构在此期间的均发生连续回撤。

该私募还表示,这段时间内市场市值分化非常严重。与此同时,行业间也出现了显著的分化情况,且行业间波动率亦显著加大。任何一个策略不可能适配于所有的市场环境,长期投资成功的依据绝不是短期不可预测的宏观形势和短期没有规律可循的市场环境,而是要基于诸多长期验证后正确投资理论构建的投资过程。成功的投资也并不要求市场在所有时刻都遵循规整的统计规律,各类规律短期失效影响短期业绩是量化投资不可避免的一部分。

“风格剧烈切换的过程中,模型往往会难以扑捉到规律,会遭遇短期的不适应和超额回撤。但由于事件持续时间较短且历史上罕有发生,对于以统计数据为决策依据的量化投资而言,其特征尚未显著到需要有针对性的对现有策略进行大幅修正。恰恰相反,如果仅为短期极端状态放弃长期有效的统计规律,反而会导致策略长期表现不佳。”该私募称。

分析称,九月以来,市场上绝大多数的指增产品超额为负,平均超额收益在-3%左右。原因是由于市场风格切换明显,投顾规模扩张太快且策略同质化,以及前期业绩较好的投顾在风控上较松导致。前阶段指增策略超额最大的风险是市场风格切换严重,该类策略在大小盘切换的行情下会阶段性失效;同质化严重;极端行情如系统性风险。

私募排排网基金经理胡泊认为,量化策略的收益率、波动率以及管理规模之间,存在不可三角的关系,会相互制约,对于量化私募而言,不可能做到三方面同时兼顾,也就是说随着管理规模的不断增大,量化策略的收益率肯定会摊薄,同时波动率会加大。随着量化规模越来越大,策略之间也会相互竞争,虽然红利未来依然存在,但是一个不断摊薄的过程,现在国内量化私募的超额普遍超过了15%,未来会缓慢向美国市场3%-5%的超额收益靠拢。