A股进入财报密集披露期,一颗颗“地雷”陆续被引爆!

10月14日晚间,炸雷最多的行业,非养猪行业莫属。当晚,这个行业有多家上市公司披露业绩预告,一个个都亏的惨不忍睹,直接上演了一场“比惨”大赛。

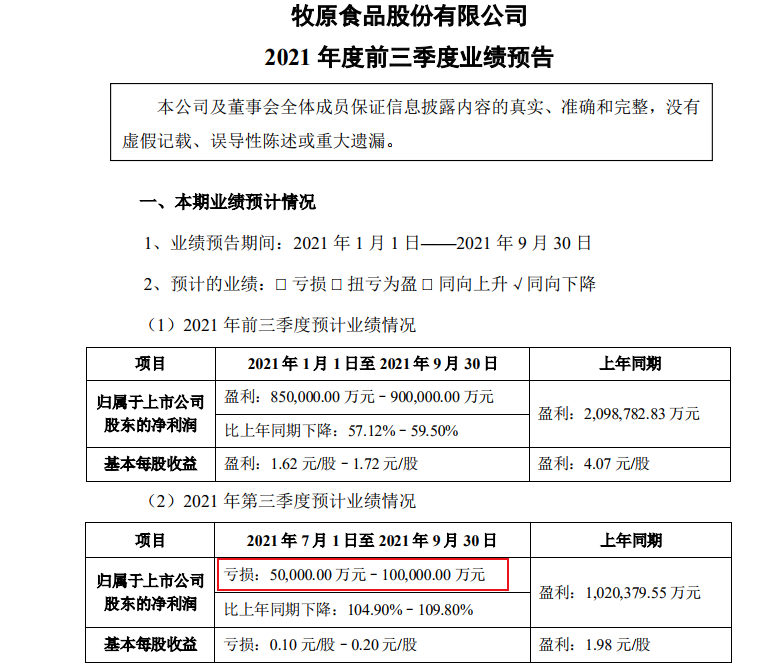

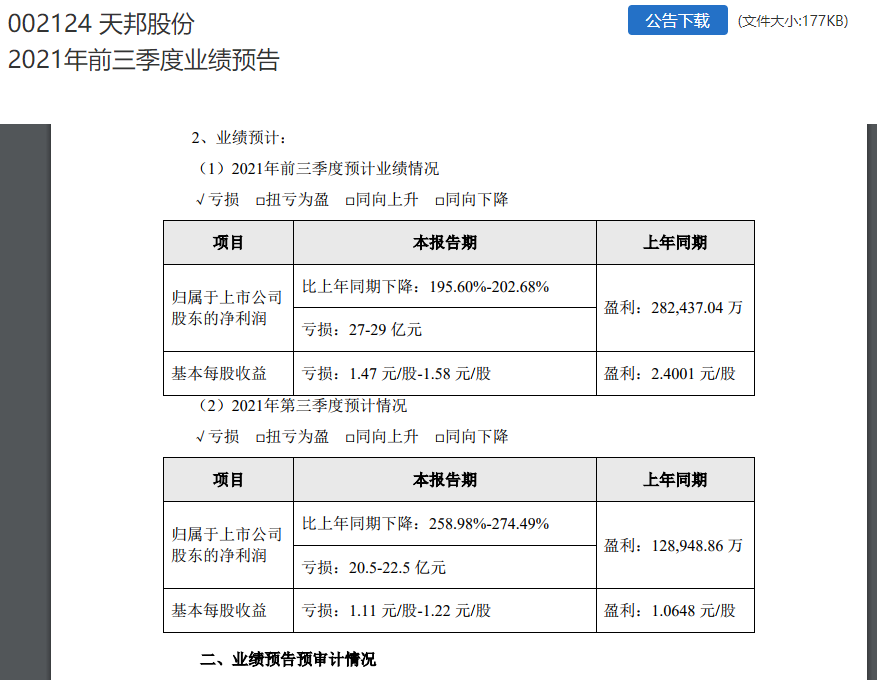

具体来看,第三季度行业龙头老大——“猪茅”牧原股份预计亏损5亿元-10亿元;正邦科技预亏55.2亿元-65.2亿元;新希望预亏25.8亿元-29.8亿元;天邦股份预亏20.5亿元-22.5亿元;温氏股份暂时还没披露业绩,预计亏损额也不会太低。

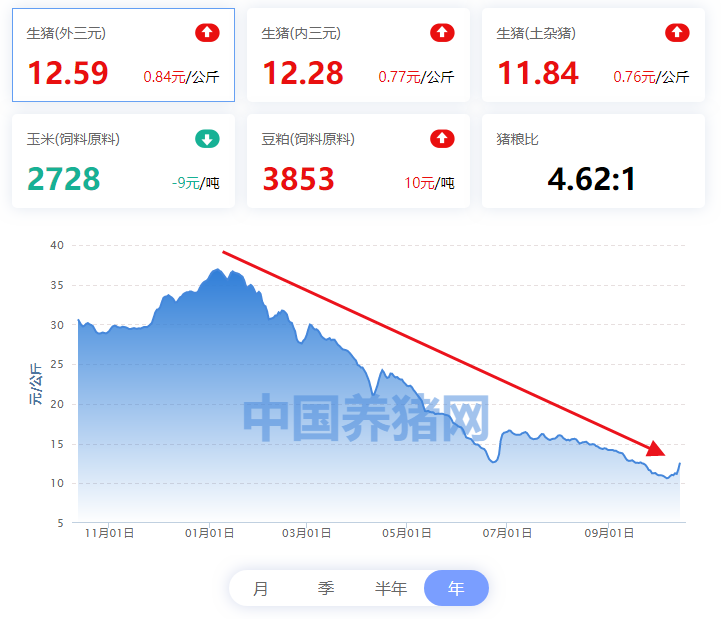

据中国养猪网数据,自今年1月初的高点36.94元/公斤以来,生猪(外三元)价格持续下跌,最新报价为12.59元/公斤,较1月高点下跌了65.9%,已经连续几个月跌破全行业的成本线。

那么,本轮周期生猪价格何时见底?未来的价格趋势会如何运行?

养猪股巨亏!牧原股份等4家公司第三季度预亏合计超106亿

连养殖成本最低的牧原股份,都没能维持住“猪茅”的体面,陷入单季亏损的局面,养猪行业的惨状可想而知。

10月14日晚间,多家养猪类上市公司披露业绩预告,这些公司在今年三季度全部录得亏损,牧原股份、正邦科技、新希望、天邦股份,这四家公司在三季度合计预亏106.5亿元至127.5亿元。

牧原股份预计,公司第三季度净利亏损5亿元-10亿元,而上年同期盈利102.04亿元;2021年前三季度,公司预计盈利85亿元–90亿元,同比下降57.12%–59.50%。牧原股份表示,报告期内公司生猪出栏量较去年同期大幅增加,但由于国内生猪产能逐渐恢复,2021年前三季度生猪价格较去年同期明显下降,导致公司2021年前三季度经营业绩较去年同期明显下降。

根据牧原股份此前披露的生猪销售简报数据,公司7月、8月、9月商品猪销售价格分别为15.04元/公斤、13.92元/公斤、11.49元/公斤,而该公司的商品猪完全成本在15元/kg左右,这意味着,牧原股份是在8月和9月份开始亏损的。

相较而言,新希望、正邦科技、温氏股份等企业的养殖成本,比牧原股份高出不少,市场预计前几家公司的养殖成本在20元/公斤至23元/公斤之间,因此,这些企业在今年上半年就已经录得了巨额亏损。

10月14日晚间,正邦科技发布业绩预告,预计第三季度亏损55.2亿元-65.2亿元,而上年同期盈利30.16亿元。公司预计前三季度合计亏损69.5亿元– 79.5亿元,上年同期盈利54.33亿元。报告期末,该公司根据市场行情及实际业务情况计提了存货跌价准备,共计约12.22亿元。公司称,由于国内生猪市场价格大幅下滑对公司生产经营业绩造成较大影响,导致业绩承压。

同晚,新希望也披露业绩预告,预计第三季度亏损25.8亿元-29.8亿元,上年同期盈利19.2亿元;公司预计前三季度亏损59.95亿元-63.95亿元,上年同期盈利50.8亿元。报告期内生猪销售价格大幅下降,叠加饲料原料价格上涨等因素,生猪养殖成本上升,导致猪产业亏损是本期经营业绩亏损的主要原因。同时,公司计提了存货跌价准备。

当晚,天邦股份也预计,公司第三季度将亏损20.5亿元-22.5亿元,而上年同期盈利12.89亿元。预计前三季度合计亏损27亿元-29亿元,上年同期盈利28.24亿元。

天邦股份表示,公司2021年前三季度业绩同比下降, 影响因素主要有四个方面:

一是今年以来猪价持续下跌,三季度猪价比二季度更低,与去年同期相比大幅下降;

二是公司着眼于生猪产业长期发展,加速淘汰更新低效母猪;

三是公司生猪产业扩张过程中,需要摊销储备期、建设期猪场的筹建期费用,以及部分新建猪场的生产效率及满负荷率在持续提升至标准值前的成本费用;

四是公司计提了减值准备。

猪肉价格大跌65.9%,三季度生猪养殖板块亏损幅度或创纪录

据中国养猪网数据,自今年1月初的高点36.94元/公斤以来,生猪(外三元)价格持续下跌,并在6月份跌破了全行业的成本线(16-18元/公斤),7月份小幅反弹后,8月至9月又掉头向下,10月6日下探至10.63元/公斤的年内新低,近一周价格小幅反弹,最新报价为12.59元/公斤,较1月高点下跌65.9%。

华创证券指出,售价方面,根据披露数据的7家企业来看,9月生猪销售算术平均价为11.91元/公斤,环比下降15.67%,各家猪企生猪售价均已显著低于养殖完全成本,处于深度亏损状态,因此多数企业均采取降低出栏体重以减少亏损的策略,9月除温氏和牧原外,其余上市猪企当月出栏体重均呈环比下降趋势。猪价降速显著快于成本优化幅度,即使是成本最优的养殖龙头,9月份也已面临显著亏损。据初略测算,三季度生猪养殖板块亏损幅度或创纪录。

生猪价格何时见底?周期拐点尚未到来

那么,本轮周期生猪价格何时见底?未来的价格趋势如何?

有分析人士指出,整个养猪行业的亏损局面,其实已经持续了数个月,当前养殖户面临着每头猪亏损数百到近千元的局面。不过,有一个好迹象是,在农业农村部出台生猪产能调控方案,以及年内第二轮生猪收储工作启动的刺激下,生猪价格已经连续多日反弹,8天上涨了18%。太平洋证券称,叠加秋冬季和双节猪肉消费旺季因素的影响,猪价有望继续企稳回升。

不过,天风证券指出,目前来看,能繁母猪存栏数量仍然偏多,产能去化不明显。根据涌益数据显示,虽然 6、7、8月能繁母猪存栏数据均出现环比下降,但整体降幅偏低。这几个月淘汰的主要是前期遗留的低效三元能繁母猪以及部分高胎龄的能繁母猪。从目前的生猪价格来看,价格在持续向下探,后续若价格持续维持在低位,有可能使得部分养殖场(户)开始加速淘汰能繁母猪,从而为明年中旬价格反转奠定一定的理论基础。

关于价格趋势的判断,天风证券认为主要需要关注两个指标:1)短期猪价需要关注行业压栏情况。目前来看,生猪出栏体重仍然偏重于正常体重,从而导致在同等生猪出栏量的情况下猪肉供应量变多,但需求又基本上恒定,最终使得价格持续走低;2)中长期猪价要关注能繁母猪存栏量的变化。由于猪价在中长期内还是由供需关系决定,因此认为关注能繁母猪存栏数量的变化更有利于去及时甚至提前预测生猪价格的变动。

方正中期期货表示,周期拐点尚未到来。肥猪供应偏紧以及9月养殖端部分出栏计划前置是支撑目前现货价格上涨的最直接原因,当然,在长期价格低迷的环境下,养殖端盼涨心切也是一大重要心理因素。然而立足中长期的角度来看,生猪供需形势并没有发生颠覆性的改变。生猪产能释放存在惯性,人为的扭转供应节奏只能依靠行业主动去产能(包括母猪和仔猪两方面的提前淘汰)。

一方面,农业农村部数据显示,国内能繁母猪存栏增速的拐点出现在今年6月,这也使得行业已经开始对于明年下半年猪价上涨出现一致性预期。考虑到2021年生猪出栏体重整体仍然偏高(目前年度均值约为128.6公斤,而2018年出栏年均重约115.4公斤/头,增幅约11.4%),且二元母猪替换的过程中,种群PSY水平也有所恢复,均能对一定幅度的母猪产能折损起到对冲作用。

另一方面,涌益数据显示,截止至9月底,90公斤以下的小猪存栏量环比继续增长1.46%,存栏占比达到38.5%,环比增长0.3个百分点,而小猪出栏占比却维持下滑态势。从数据上来看,产能仍然维持正增长的趋势,且行业还没有出现大面积因亏损严重主动屠宰新生仔猪或是体重不达标提前出栏的情况。若没有经历深度去产能,现在便去判断猪价的拐点和高度为时尚早。