整治股东股权乱象,银行保险机构大股东监管新规出炉!

10月14日,公开征求意见4个月后,银保监会正式发布实施《银行保险机构大股东行为监管办法(试行)》(下称《办法》)。券商中国记者对比6月发布的征求意见稿发现,《办法》除增删部分条款以外,总体内容并未发生重大改变。

《办法》分别从持股行为、治理行为、交易行为、责任义务等四个方面,进一步规范大股东行为,强化责任义务。同时,《办法》还进一步明确界定大股东的6项标准。

银行业专家对券商中国记者表示,总体来讲,《办法》的出台是我国完善银行保险机构公司治理制度体系的一项重要工作,在防范重大风险方面,创造了非常好的监管条件,有利于堵住原来监管中的一些漏洞。

剑指大股东滥用权利、不当干预经营

10月14日,银保监会发布并正式实施《办法》,旨在加强银行保险机构公司治理监管,规范大股东行为,保护银行保险机构及利益相关者合法权益。

对于《办法》出台目的,银保监会相关负责人在答记者问时表示,近年来,少数银行保险机构大股东滥用股东权利,不当干预公司经营,违规谋取控制权,利用关联交易进行利益输送和资产转移,严重损害中小股东及金融消费者的合法权益。

银保监会相关负责人表示,《办法》分别从4个方面,进一步规范大股东行为,强化责任义务:

其中,持股行为方面,强调大股东应当以自有资金入股,股权关系真实、透明,进一步规范交叉持股、股权质押等行为。

治理行为方面,明确大股东参与公司治理的行为规范,要求支持独立运作,严禁不当干预,支持党的领导与公司治理有机融合,规范行使表决权、提名权等股东权利。

交易行为方面,从大股东角度明确交易的行为规范以及不当关联交易表现形式,要求履行交易管理和配合提供材料等相关义务。

责任义务方面,进一步明确大股东在落实监管规定、配合风险处置、信息报送、舆情管控、资本补充、股东权利协商等方面的责任义务。

具体来看,券商中国记者梳理发现,《办法》对银行保险机构的大股东提出了6项“严禁”、19项“不得”的行为。

6项“严禁”行为包括:严禁隐藏实际控制人;严禁滥用股东权利;严禁不当干预;严禁与银行保险机构进行不当关联交易;严禁通过掩盖关联关系、拆分交易、嵌套交易拉长融资链条等方式规避关联交易审查;严禁混淆持牌与非持牌金融机构之间的产品和服务等。

19项“不得”行为包括有:不得以委托资金、债务资金等非自有资金入股;银行保险机构大股东与银行保险机构之间不得直接或间接交叉持股;大股东质押银行保险机构股权数量超过其所持股权数量的50%时,大股东及其所提名董事不得行使在股东(大)会和董事会上的表决权;银行保险机构大股东及其所在企业集团的工作人员,原则上不得兼任银行保险机构的高级管理人员等等。

按“新老划断”原则,逐步规范

对于为什么要界定大股东,银保监会负责人表示,根据监管实践,目前中小机构股权普遍较为分散,控股股东很少,大量对公司有重大影响的股东只能按照主要股东(5%)的标准实施监管,从而出现监管不足。而新实施的《办法》主要从持股比例、对金融机构的影响等角度对大股东进行认定。

对于如何界定“大股东”,《办法》规定的标准是符合下列条件之一的银行保险机构股东:

一、持有国有控股大型商业银行、全国性股份制商业银行、外资法人银行、民营银行、保险机构、金融资产管理公司、金融租赁公司、消费金融公司和汽车金融公司等机构15%以上股权的;

二、持有城市商业银行、农村商业银行等机构10%以上股权的;

三、实际持有银行保险机构股权最多,且持股比例不低于5%的(含持股数量相同的股东);

四、提名董事两名以上的;

五、银行保险机构董事会认为对银行保险机构经营管理有控制性影响的;

六、银保监会或其派出机构认定的其他情形。

《通知》提出严禁大股东不当干预,是否意味着全面限制大股东参与公司经营管理?银保监会有关部门负责人解释,《通知》相关规定旨在防范大股东通过违规方式干预公司经营。对大股东在法律法规和监管制度规定范围内,通过公司治理程序正当行使的股东权利,如按《公司法》规定行使知情权、建议和质询权、股东(大)会参会权和表决权等,监管部门均予以支持和鼓励。

银保监会有关部门负责人称,按照“新老划断”原则,对新发生的股权质押超比例、高管交叉任职等行为,按照《办法》规定,从严要求,从严规范;对《办法》实施前发生的类似情形,要求银行保险机构和大股东有序清理、只减不增,逐步规范。

完善公司治理制度,防范重大风险

“近些年,银行大股东经常出现一些不规范行为,如利用股东身份进行虚假宣传、用股权套现以及对银行等机构的经营决策等进行不当干预的情况。因此,加强对大股东行为的管理和规范很有必要。”中央财经大学教授、中国银行业研究中心主任郭田勇对券商中国记者说。

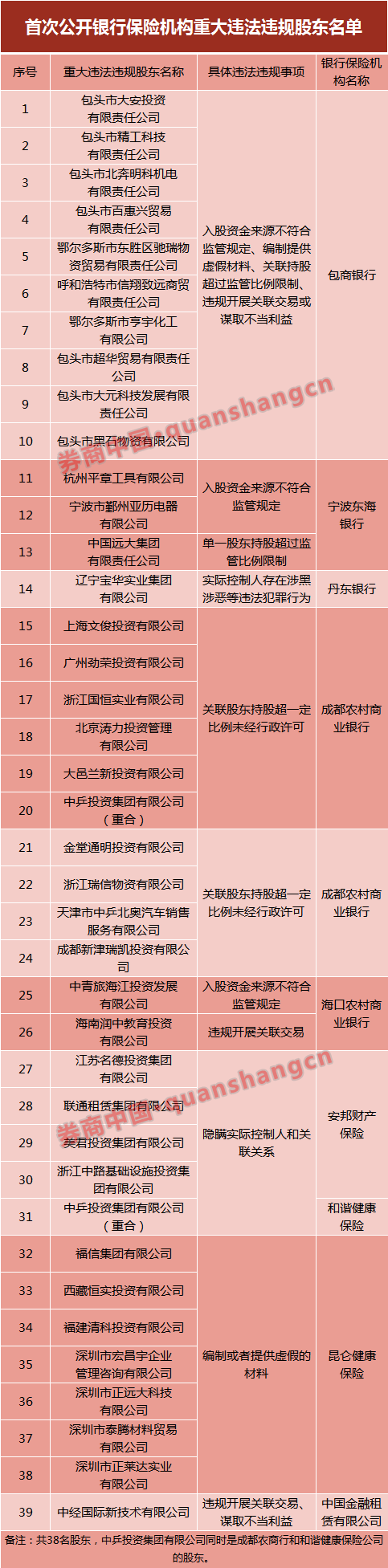

事实上,早在去年7月,银保监会就首次向社会公开一份银行保险机构的38家重大违法违规股东名单。券商中国记者此前获悉,重大违法违规股东入股的银行保险机构一共涉及9家,包括5家银行、3家保险、1家金融租赁公司。

具体为:包商银行、宁波东海银行、丹东银行、成都农商行、海口农商行、安邦财险、和谐健康保险、昆仑健康保险、中国金融租赁公司。

以包商银行为例,包头大安投资公司等10家企业作为包商银行股东期间,存在以非自有资金出资、编制提供虛假材料、关联持股超过监管比例限制、违规开展关联交易或谋取不当利益等违规行为。

“此前,公司治理的失效是部分高危金融机构出现重大风险的根源所在,所以过去一段时间,强化公司治理是作为金融监管的重要内容。近年来,相关领域的监管制度也在不断完善,《办法》的出台是在此前监管基础上进一步延伸到大股东行为的规范,有利于堵住原来的一些监管漏洞。” 国家金融与发展实验室副主任曾刚对券商中国记者表示。

曾刚认为,《办法》反映的监管核心内容主要有四方面,一是强调了大股东对银行保险机构的支持责任,特别是资本补充的责任,二是强调大股东股权的相对稳定,三是制约大股东在参与公司治理过程中的行为,四是对关联交易的关注,特别是对一些新型关联交易,比如非公开发行债券担保的关注。

曾刚表示,总体来讲,《办法》的出台是我国完善银行保险机构公司治理制度体系的一项重要工作,在防范重大风险方面,创造了非常好的监管条件。

对于金融机构公司治理的重要性,银保监会主席郭树清曾撰文指出,金融机构多数具有外部性强、财务杠杆率高、信息不对称严重的特征。只有规范的公司治理结构,才能使之形成有效自我约束,进而树立良好市场形象,获得社会公众信任,实现健康可持续发展。

附:2020年7月公布的38家银行保险机构股东重大违法违规行为: