11月4日,中国移动首发上市申请获证监会发审委审核通过,将在沪市主板上市。这也意味着,三大运营商即将齐聚A股。今年8月20日,中国电信已在上交所主板上市交易。

根据中国移动招股说明书,公司拟公开发行A股股份数量不超过9.65亿股,即不超过本次发行后公司已发行股份总数的4.50%(行使超额配售选择权之前)。在符合法律法规及监管要求的前提下,公司可授权主承销商行使超额配售选择权,超额发售不超过本次发行A股股数(行使超额配售选择权之前)15%的A股股份。此次发行的主承销商是来自头部阵营的中金公司和中信证券。

中国最大的电信运营商

5G套餐客户数全球第一

中国移动是全球领先的通信及信息服务企业,致力于为个人、家庭、政企、新兴市场提供全方位的通信及信息服务,是我国信息通信产业发展壮大的科技引领者和创新推动者。公司建成了惠及全球五分之一人口的高速、移动、安全、泛在信息基础设施,业务覆盖全球200余个国家和地区,竭诚服务全国9.46亿移动客户、2.05亿家庭客户、1,553万政企客户。

公司是中国最大的电信运营商,亦是全球网络和客户规模最大、盈利能力领先、市值排名位居前列的世界级电信运营商。根据ITU统计数据,截至2020年末全球移动客户数和有线宽带客户数约为81.52亿户和11.78亿户,公司的移动客户数和有线宽带客户数均位列全球电信运营商第一,市场份额分别约为11.56%和17.83%。

2020年,公司营业收入为7,680.70亿元,净利润为1,081.34亿元;2021年1-6月,公司营业收入为4,436.47亿元,净利润为591.86亿元;截至2021年6月末,公司移动客户数为9.46亿户,国内市场份额为58.42%,有线宽带客户数为2.26亿户,国内市场份额为47.01%;营业收入、净利润和客户规模均排名国内第一。公司牢牢把握5G发展机遇,积极开拓数字经济新蓝海,截至2021年6月末,5G套餐客户数达到2.51亿户,规模居全球第一。

募资额将创近11年以来新高

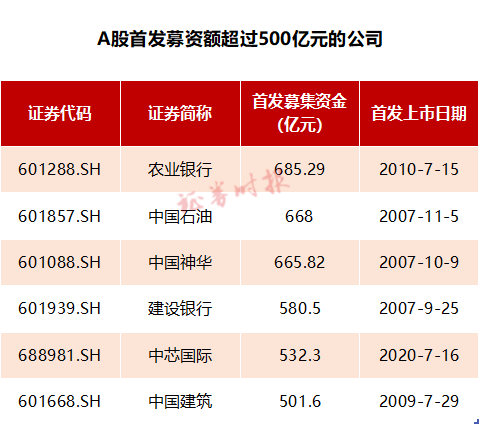

根据证监会披露的信息,中国移动此次计划上市地为沪市主板,拟募资金为560亿元,成为近11年以来A股新股募资额最高的公司,在A股新股募资总额排行榜中名列第五。

据Wind统计数据显示,A股新股发行募资额最高的当属农业银行的685亿元,其次是中国石油,募资额达到668亿元。中国神华紧随其后,募资666亿元,建设银行募资达581亿元,另外中芯国际、中国建筑的募资额也都超过了500亿元。

5成募集资金将投入到5G精品网络建设项目

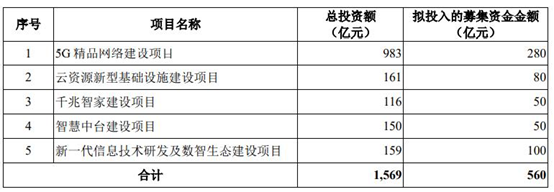

关于此次新股发行所募集资金的用途,公司表示将全部用于与公司主营业务相关的项目,分别是5G精品网络建设项目、云资源新型基础设施建设项目、千兆智家建设项目、智慧中台建设项目、新一代信息技术研发及数智生态建设项目。这5个项目预计投资总额为人民币1569亿元,拟投入的募集资金金额为人民币560亿元。

其中,5G精品网络建设项目的总投资额最大,为983亿元,拟投入的募集资金金额达到280亿元,占到了此次募集资金总额的一半。

有可能会引入“绿鞋”机制

中国移动在招股书中表示,在符合法律法规及监管要求的前提下,公司可授权主承销商行使超额配售选择权,超额发售不超过本次发行A股股数(行使超额配售选择权之前)15%的A股股份。这也表明,公司发行可能会引入“绿鞋”机制。

所谓“绿鞋”机制又称“超额配售选择权”,因美国绿鞋公司在1963年IPO时使用而得名。它是指发行人授予主承销商的一项选择权,获此授权的主承销商按同一发行价格超额发售不超过包销数额15%的股份,在增发包销部分的股票上市之日起30日内,主承销商有权根据市场情况选择从集中竞价交易市场购买发行人股票,或者要求发行人增发股票,分配给对此超额发售部分提出认购申请的投资者。首次公开发行股票的数量在4亿股以上的,发行人和主承销商才可以在发行方案中采用超额配售选择权。

简单来讲就是,当股价下跌时,绿鞋机制可在“护航”股价方面起到一定作用,以维护投资者的权益;当股价上涨时,发行人则得以扩大发行规模,以更高效地获得资本市场的支持。绿鞋机制可以有效调剂供求,发挥稳定股价的作用,可以在一定程度上实现维护发行人和投资者双方利益。

Wind数据显示,A股历史上行使超额配售权的上市公司包括中国电信在内共有9家。

将会如何定价?

按照流程,新股在首发过会之后,将会迎来定价环节,那么中国移动将会获得怎样的定价呢?根据公司招股说明书,公司计划公开发行A股股份数量不超过9.65亿股,拟募资金额为560亿元。因此可以粗略估算出中国移动的发行价大概在58元/股左右。特别需要指出的是,公司最终的定价要在经过询价之后产生。

港股方面,11月4日收盘,中国移动(00941.HK)涨0.62%,报48.45港元。半年报数据显示,公司每股净资产为57.5311元人民币。