都说宇宙的尽头是“考编”,今年就业形势紧张下考编大军规模更是有增无减,但曾经的大白马、公考培训第一股中公教育三季报业绩却突发大变脸,录得近10亿亏损,股价也从2月的高点跌去76%,超2000亿市值灰飞烟灭。

为此,12月13日晚间,公司第二次收到来自深交所的关注函,七大方面的问题被问及。显然,三季报后的首次关注函回复仍有问题待解。

中国基金报记者注意到,公司三季报“存贷双高”以及开展培训贷是否存在恶意贷款恶意催收问题均被问到,公司30.99 亿元的预付土地款和5.01亿元的投资款具体情况也被要求说明。

不少网友表示,关注函“问题很专业”“问到根上了”,还有的称“康美欢迎你”。13日晚,公司还发布另一份公告,中国证监会决定终止对公司定向增发申请的审查,此前的12月6日公司主动终止定增并申请撤回相关发行材料。

账上有钱却大幅新增债务

被要求说明原因及合理性

在资金充裕的情况下进行大额借款,这在此前暴雷的康美药业、康得新等身上都曾发生过。

同样存在“存贷双高”的中公教育,也被监管关注到!

2018年以来,中公教育短期借款增长较大,2017年末公司短期借款为1亿元,2018年末、2019年末、2020年末和2021年9月底,公司短期借款余额分别为16.07亿元、28.67 亿元、39.76亿元和48.44亿元。而同期公司货币资金、定期存款及理财产品等金额合计约为47.01亿元、64.02亿元、89.19亿元和34.20亿元。

为什么在资金充裕的情况下还要进行大额借款?

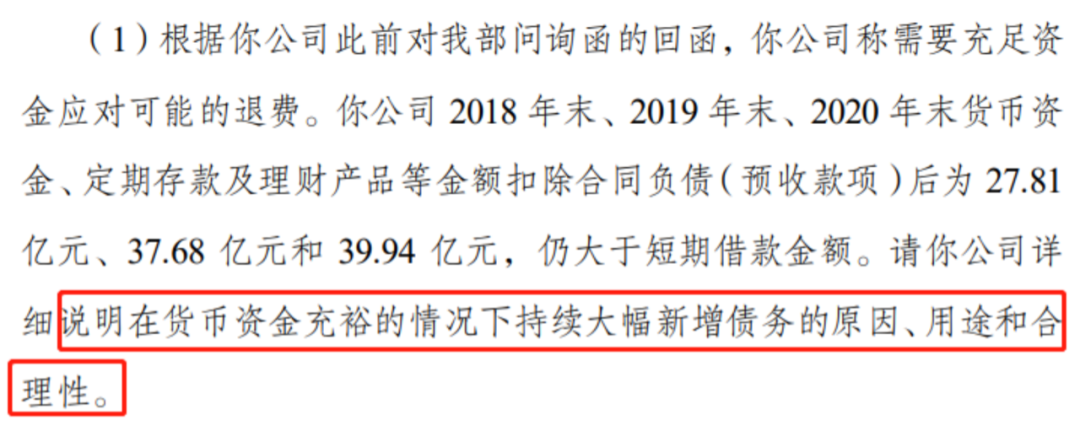

中公教育在此前的监管问询中给出的解释是,公司需要充足的资金以应对可能的退费。但实际上,公司2018年末、2019年末、2020年末货币资金、定期存款及理财产品等金额扣除合同负债(预收款项)后的余额分别为27.81亿元、37.68亿元和39.94亿元,仍大于短期借款金额。

深交所要求公司详细说明在货币资金充裕的情况下持续大幅新增债务的原因、用途和合理性。

此外,2018年度、2019年度、2020年度和2021年1至9月,中公教育投资活动现金流出为176.62亿元、277.75亿元、425.59亿元和98.41亿元。深交所要求公司详细列示投资支付现金的具体内容及合理性,并说明截至目前相关投资的收回情况或建设情况。

而与投资活动相关的资产情况也被问及。

2021年6月末,公司其他非流动资产为37.63亿元,其中主要包括30.99亿元的预付土地款和5.01亿元的投资款。深交所要求公司说明上述两笔大额款项的具体情况,交易对手方的详细信息,交易的原因及合理性,截止目前的进展情况,是否按照预计进度进行。

是否存在恶意放贷恶意催收?

公司在经营中开展培训贷相关问题也被问及。

2018年度、2019年度、2020年度、2021年前三季度,公司财务费用分别为-0.03亿元、2.04亿元、4.31亿元和3.84亿元,其中2018年至2020年手续费分别为0.36亿元、0.99亿元和2.92亿元。根据公司前期定期报告,手续费包括交易手续费及学员通过贷款支付学费时公司承担的利息成本。

公开资料显示,中公教育提供的培训服务分为普通班和协议班,对于协议班存在笔试或面试不通过退费的条款。

据证券时报,2019年中公教育在协议班的基础上又推出了“0元入学”、“1元占座”等产品,并广为宣传。该等产品名义上不用花钱或者只花1元就能享受培训服务,实际上却是培训贷款产品——理享学。

理享学的核心模式是:学员不用预先支付现金缴纳培训费,但可以通过申请贷款的方式缴纳,所贷得款项由资金方直接支付给中公教育;如若招考通过,则贷款到期由学员自行还款给资金方;如果招考不通过,则贷款到期由中公教育替学员还款(相当于退费给学员);无论考试通过与否,贷款存续期间的利息都由中公教育承担。

对于上述情况,深交所要求公司:

(1)列举2018年以来,各年度财务费用中手续费的具体明细;

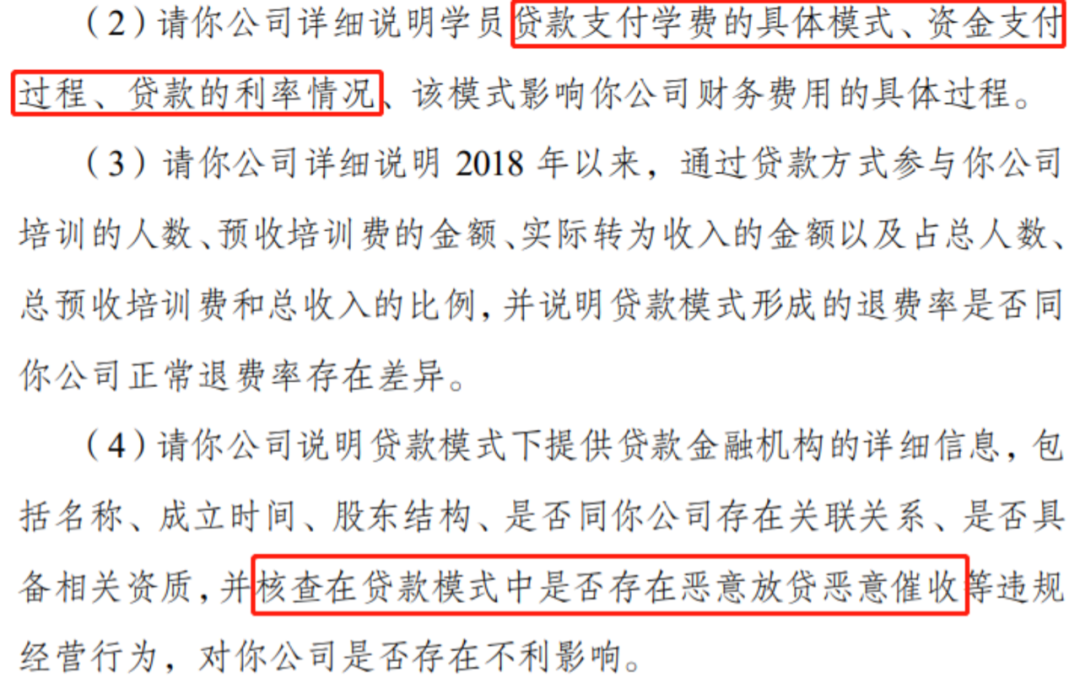

(2)详细说明学员贷款支付学费的具体模式、资金支付过程、贷款的利率情况、该模式影响公司财务费用的具体过程;

(3)详细说明2018年以来,通过贷款方式参与公司培训的人数、预收培训费的金额、实际转为收入的金额以及占总人数、总预收培训费和总收入的比例,并说明贷款模式形成的退费率是否同公司正常退费率存在差异;

(4)说明贷款模式下提供贷款金融机构的详细信息,包括名称、成立时间、股东结构、是否同公司存在关联关系、是否具备相关资质,并核查在贷款模式中是否存在恶意放贷恶意催收等违规经营行为,对公司是否存在不利影响。

2021年省考招录人数高于2019年

而公司参培人数和收入下降

10月30日,中公教育公布2021年三季报,前三季度营业收入63.01亿元,同比下滑15.29%;净利润为亏损8.91亿元,同比大幅下滑167.45%。

第三季度单季数据看,去年第三季度公司营收为46.31亿元,今年第三季度营收仅14.45亿元,暴降31.86亿元;去年第三季度公司净利润15.54亿元,今年第三季度为转为大亏7.98亿元,二者相差23.5亿元。

与业绩大变脸相关的问题,自然也被深交所问到。

据公开资料统计,2018年至2021年省考招录人数分别为15.13万人、13.47万人、16.37万人及15.86万人,2021年招录人数高于2019年。而公司2021年前三季度公务员序列的参培人数及收入分别较2019年减少16%和11%,较2020年减少42%和21%。

深交所要求公司说明2021年针对公务员序列提供的产品数量、长线班学员的数量,说明同2019年、2020年的差异情况,并结合近三年的报名人数、考试人数的变化说明公司2021年公务员序列人数及收入均下滑的原因及合理性,公司市场占有率是否下降。

此外,2021年公司公务员序列收入同比减少8.49亿元,但公司预计省考联考项目收款金额减少25至35亿元。深交所要求公司具体说明预计收款金额减少25至35亿元的具体过程,收款金额减少对营业收入的影响情况。

最后,公司各个报告期末合同负债(主要为预收培训费)较发生变动的明细情况及原因、合理性,合作开发项目是否存在关联交易等也被问及。

网友:问到根上了

对于深交所的上述问询,网友议论纷纷。

有网友表示,“交易所也是太良心了”“也是为了拯救上市公司”“千万别造假,造假成本很高”,也有的称“问到根上了,终于对19和20年的财务下手了”,“回答完这些问题就成裸替体了”。

还有网友担心康美式造假,“康美欢迎你”“看来大股东拼命减持,是有原因的”。

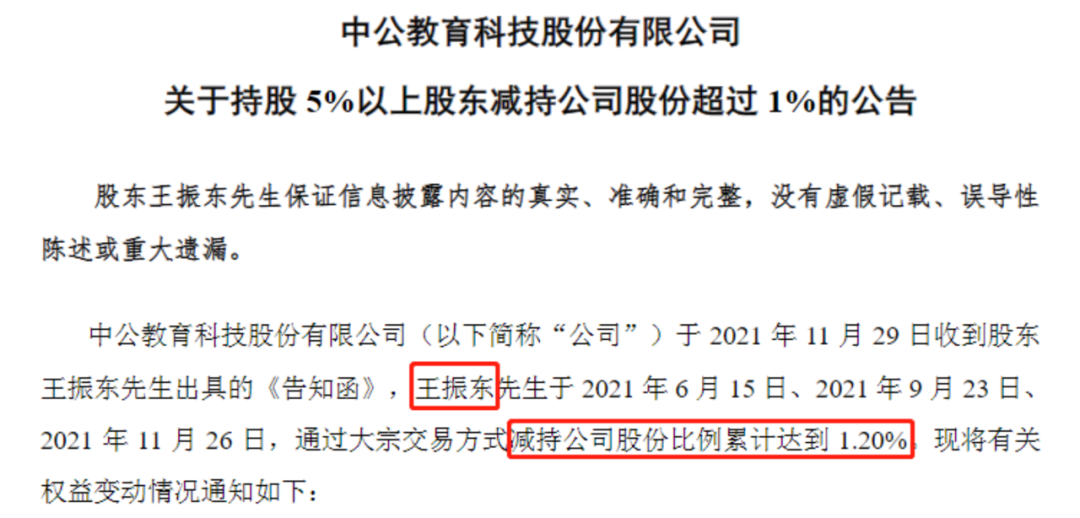

此前公告显示,中公教育二股东同时也是公司总经理的王振东,于2021年6月15日、2021年9月23日、2021年11月26日,通过大宗交易方式减持公司股份比例累计达到1.2%。中国基金报记者注意到,作为公司持股5%以上的重要股东,王振东并未按监管要求提前预披露减持计划。

就在今年11月30日,中公教育收到安徽证监局警示函,因公司与关联方的关联交易金额达到应披露标准,但未按规定履行董事会、股东大会审批程序及信息披露义务,公司被安徽证监局采取出具警示函的监管措施。

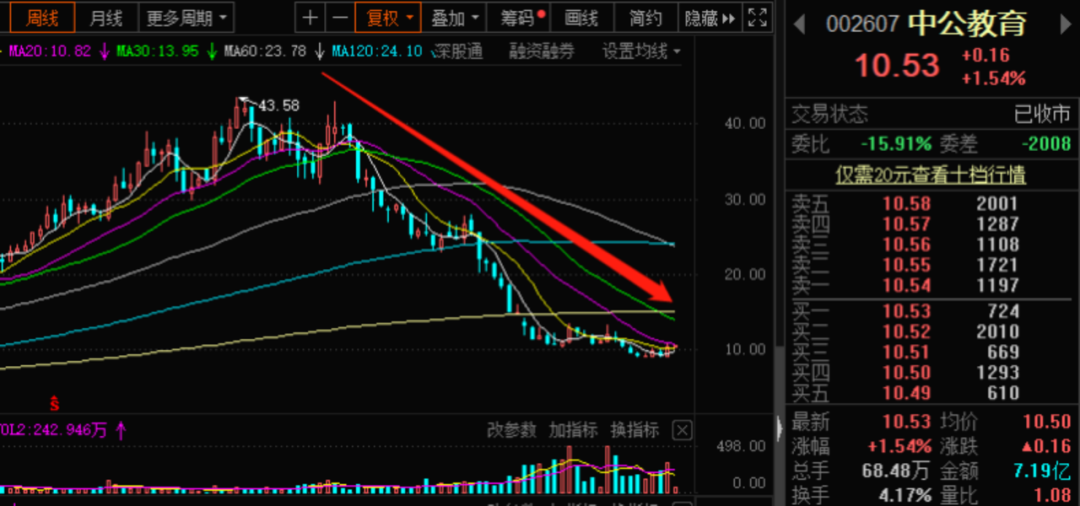

作为曾经的大白马,中公教育股价今年2月份以来持续下跌,从最高的43元(前复权)跌至12月13日收盘的10.51元,跌幅达76%,市值从2700亿附近跌至目前仅649亿,超2000亿市值蒸发。