政策发力维稳经济的靴子落地后,全球资管巨头首次表达其对A股的乐观态度。

全球最大资管贝莱德下属的智库,在其最新发布的2022年展望聚焦报告中指出,政策预期宽松,监管会持续但不会再加码,适度看多中国股票。

股涨债跌成新常态

不担心联储加速收水

建议增配A股的一大前提是,这家管理规模逼近10万亿美元的巨头认为明年仍值得超配股票。这一判断与许多机构担忧随着通胀爆表,美联储或加速收水,全球股市走势将开始下行的看法大相径庭。

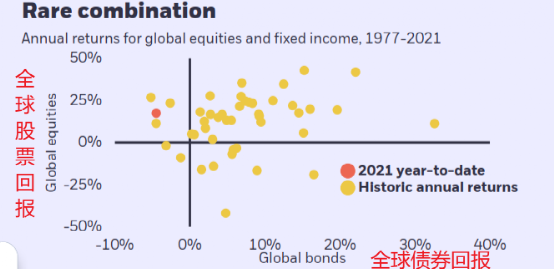

贝莱德智库12月13日发布的报告认为,2022年整体仍然建议超配股票。2022年将迎来一个新常态,全球股市将连续第二年上涨,债券将连续第二年下跌——这是大约半个世纪以来的首次。

1977年以来 全球少有股票收益为正、债券为负的现象

近日,随着市场对新冠新变种奥密克戎担忧消散,全球股市回升至接近历史高位水平,债券收益率也有所上升。市场的焦点开始转换为央行可能收水,美联储采取紧缩措施,但贝莱德智库认为,随着经济逐步重启,全球各国央行对通胀将保持更宽容的态度。

这家资管巨头指出,全球投资回报率在任何一年都很少出现股票为正、债券为负的情况,更不用说连续两年了。为什么会发生在2021年?经济活动的强力重启导致了严重的通胀压力和供应瓶颈。且多数发展中国家央行没有回应,这与以往新兴市场通常采取先发制人的紧缩政策截然不同。

这是正在进行的“新常态”,标志着资产定价范式转移的开始。政府债券名义收益率小幅上升,价格下跌,但由于通胀上升和股市受到支撑,实际收益率保持在历史低位。随着经济重启的进行,企业利润飙升,将持续推动股市大幅上涨。

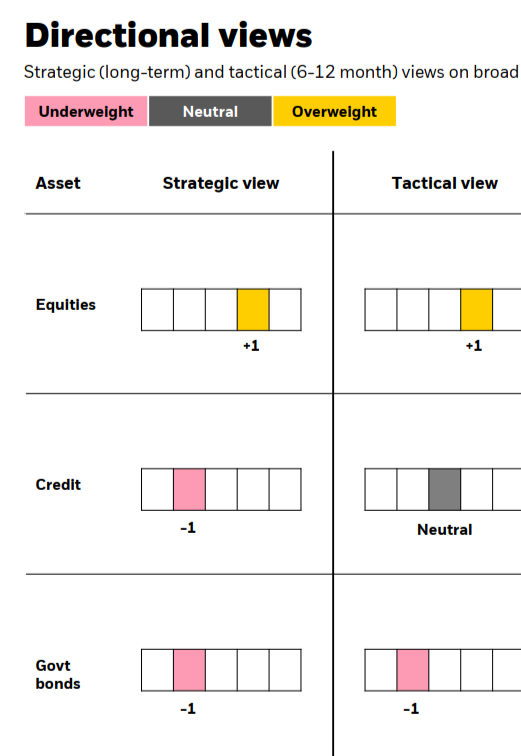

贝莱德智库看到,通胀水平已经飙升至新冠疫情前的趋势之上,未来全球经济将与通货膨胀共存,因此,与固定收益产品相比,大类资产中更青睐股票。不过,鉴于2022年可能出现的各种情景,有所减少风险暴露水平。

不管是短期还是中长期,这家巨头都看多股票 看空债券

政策发力

放松预判得到验证

聚焦到中国股票上,自从10月初率先开始表示看多并建议增持中国股票后,近两个月以来,这家资管巨头一直表达了对中国股票资产的青睐。

对中国股债均为增配意见

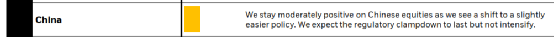

中央经济工作会议定调2022年经济方向后,在中国股票配置建议上,贝莱德智库维持适度看多中国股票,认为政策已经向略宽松转变。

在最新的表述中,政策预期的改变是其认为的一重大指标。贝莱德智库指出,市场有可能误读了中国的监管政策。中国在监管方面强调社会目标和增长质量,而非数量,这令一些投资者感到不安。然而,政策制定者再也不能忽视增长放缓,因而中国会在货币、财政和监管政策这三大支柱上逐步放松。

10月4日,这家机构首次表态增持A股。当时,贝莱德智库就看到了政策放松的潜在信号,并认为,经济增长放缓已达到决策者无法再忽视的水平,因为预计看到政策逐步放松的局面。

10月4日,贝莱德首提增配中国股票

在随后多期报告中,贝莱德智库预判,随着经济周期放缓,中国货币和财政政策将会适度放松,监管政策也不会再加码。

中国资产前景光明

估值具有吸引力

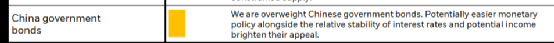

从更长远的战略资产配置角度考虑,这家机构指出,考虑到中国资产的基准权重较小,且客户对中国资产的典型配置不高,大型资产机构押注中国之前,配置应当增加数倍,对政府债券的配置甚至更高。

贝莱德2022年年度全球经济展望报告指出,2021年中国的总体政策立场发生了重大转变,即使偶尔以牺牲经济增长为代价,也朝着更大程度的国家干预和社会目标前进。各项监管行动及更严格的政策立场令一些投资者担忧,却清楚地表明了这种转变。

这种背景下,贝莱德指出,全球投资者对中国资产配置的低起点,与中国经济在世界上日益增长的份量不相符。据其估计,目前全球投资组合中的配置表明,对中国未来几年的经济前景过于悲观——例如,将出现类似上世纪90年代日本那样的长期停滞。

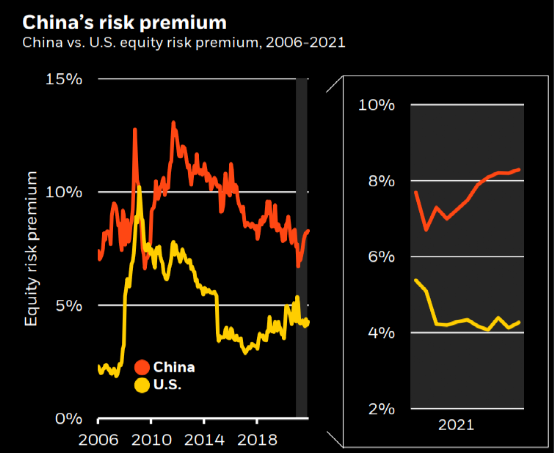

相对于较低的全球配置,贝莱德维持对中国资产的长期增持。同时,中国股票当前的估值为合格投资者提供了足够的补偿。就近期而言,贝莱德认为中国资产的前景相对光明,维持对中国股市的小幅战术增持。

中美股票风险溢价对比(以MSCI中国和美国指数为基准)

此外,贝莱德也喜欢中国政府债券,认为除了高收益,中国债券在一个收益匮乏的固收环境中具有相对稳定性,且可能宽松的货币政策、稳定的利率政策及潜在的债券回报都加大了中国债券的吸引力。