见习 记者 南深

10月8日,美元债违约、陷入流动性危机的花样年控股,以实控人曾宝宝名义发了一份“宝爷家书”,称“绝不躺 平”,同时恳请员工“给予公司时间与信任”。同一天,公司公告已聘请国际知名投行华利安作为财务顾问,寻求现金流问题的解决方案。目前花样年正与碧桂园紧锣密鼓推进变卖部分物业管理资产事宜。

但资本市场选择用脚投票,花样年控股和旗下彩生活两只股票已于9月29日起停牌,但10月8日“18花样年”、“19花样02”两只债券价格分别“断崖式”暴跌22%和54%。凶猛的砸盘还波及其他内房企业,阳光城“20阳城02”跌18.6%,中国奥园“20奥园01”跌8.18%,走出上市以来新低。

花样年董事局主席潘军曾称,如果明年6月份政策环境没有改善,销售仍然延续颓势,60%的民企开发商或面临倒闭。

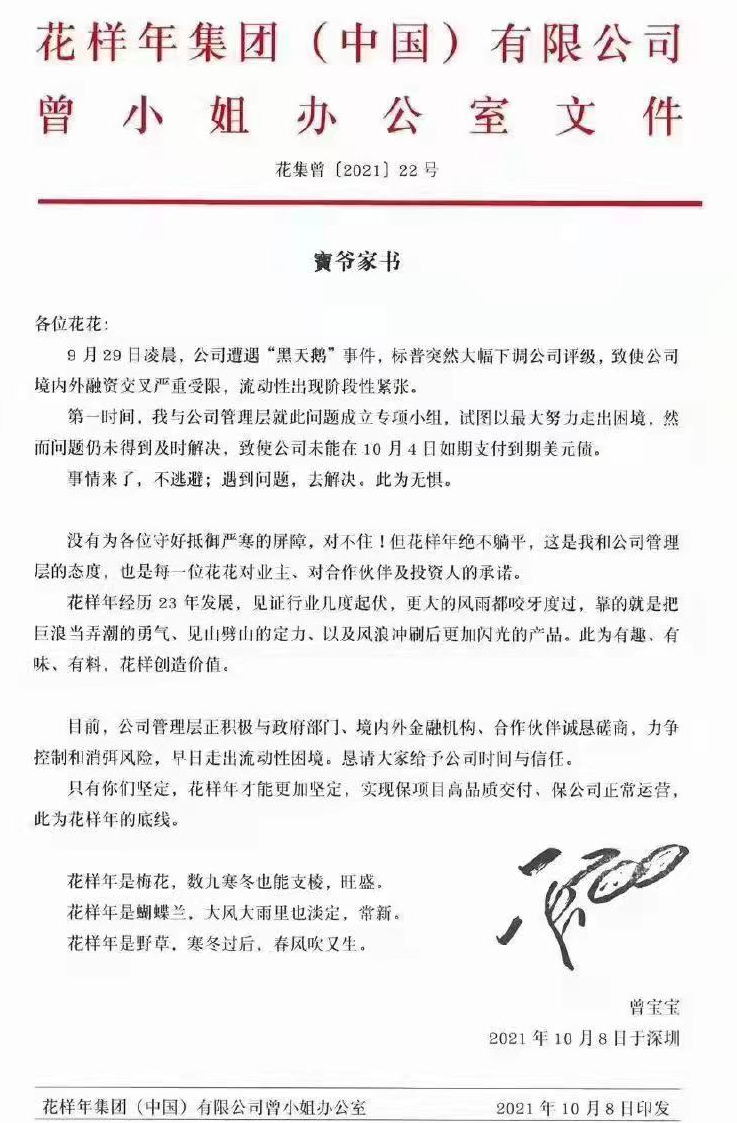

“曾小姐办公室”发“宝爷家书”

10月8日,花样年创始人曾宝宝向花样年全体员工发了一份“家书”,原文如下:

9 月 29 日凌晨,公司遭遇 " 黑天鹅 " 事件,标普突然大幅下调公司评级,致使公司境内外融资交叉严重受限,流动性出现阶段性紧张。

第一时间,我与公司管理层就此问题成立专项小组,试图以最大努力走出困境,然而问题仍未得到及时解决,致使公司未能在 10 月 4 日如期支付到期美元债。

事情来了,不逃避;遇到问题,去解决。此为无惧。

没有为各位守好抵御严寒的屏障,对不住 ! 但花样年绝不躺 平,这是我和公司管理层的态度,也是每一位花花对业主、对合作伙伴及投资人的承诺。

花样年经历 23 年发展,见证行业几度起伏,更大的风雨都咬牙度过,靠的就是把巨浪当弄潮的勇气、见山劈山的定力、以及风浪冲刷后更加闪光的产品。此为有趣、有味、有料,花样创造价值。

目前,公司管理层正积极与政府部门、境内外金融机构、合作伙伴诚恳磋商,力争控制和消弭风险,早日走出流动性困境。恳请大家给予公司时间与信任。

只有你们坚定,花样年才能更加坚定,实现保项目高品质交付保公司正常运营,此为花样年的底线。

花样年是梅花,数九寒冬也能支棱,旺盛。花样年是蝴蝶兰,大风大雨里也淡定,常新。花样年是野草,寒冬过后,春风吹又生。

概括而言,这份“家书”有几个关键信息点,一是曾宝宝将公司陷入流动性危机的茅头指向标普下调评级。二是传达其本人和管理层的态度,那就是“决不躺 平”。三是公司目前正与政府部门、境内外金融机构、合作伙伴磋商。四是请求员工给予公司时间和信任。

10月4日晚间,花样年控股公告,本金总额为5亿美元于2021年到期的优先票据剩余未偿还本金额为2.056亿美元,所有未偿还本金均于2021年10月4日到期,但花样年控股并未在该日付款。

评级机构连续下调评级

标普发出“交叉违约”警告

曾宝宝在“家书”中将公司遭遇“黑天鹅”事件归因于标普下调评级,并非毫无道理。

9月14日,标普就将花样年控股的评级展望由“稳定”降至“负面”,确认“B”评级。9月29日,标普又将花样年控股的长期发行人信用评级和债务发行评级从“B”下调至“CCC”,并将上述评级列入负面信用观察名单。

10月4日,花样年控股2.06亿美元债发生实质性违约后,标普再补一刀:将花样年控股的长期发行人信用评级由“CCC”下调至“SD”(选择性违约),将该公司2021年10月4日到期的高级无抵押票据长期发行评级由“CCC”下调至“D”。此外,标普还将公司其它高级无抵押票据的发行评级由“CCC”下调至“CC”,以“反映其支付能力的高度脆弱性”。

标普当然不是一个人在战斗!另两家评级巨头惠誉和穆迪也采取了类似动作。

9月16日,惠誉将花样年控股的长期外币发行人违约评级(IDR)从“B+”下调至“B”,展望为“负面”。10月4日逾期当天,惠誉再次下调花样年控股评级,将其长期外币发行人违约评级、高级无抵押评级均由“B”下调至“CCC-”。

9月27日,穆迪将花样年控股企业家族评级从“B2”下调至“B3”。10月4日违约发生后,穆迪报告称,将花样年控股的企业家族评级由“B3”下调至“Ca”,展望“负面”。此外,穆迪还将其高级无抵押评级由“Caa1”下调至“C”。

除了下调评级,标普还对花样年控股的信用状况发出了“交叉违约”的警告。标普称,此次本金违约或将引发花样年控股未到期债券的交叉违约,并可能加速公司其他债务的提前偿付。根据交叉违约相关条款,花样年有一个月的时间纠正违约,也就是说花样年需要在11月4日前偿还这笔美元债,否则所有在海外的美元债都会立刻到期。

据媒体统计,目前花样年存续11只美元债,存续规模36.59亿美元,其中有13.5亿美元债将于一年内到期,短期内面临集中兑付压力较大。而其美元债融资成本偏高,存续债券中有7只票息超10%,最高票面利率高达15%。

已聘财务顾问寻求解决方案

股票停牌债券价格腰斩

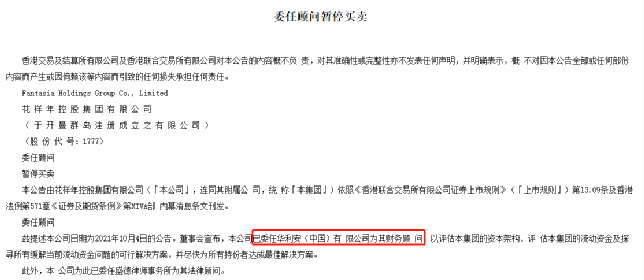

“决不躺 平”的花样年确实也在推进问题解决,同样在10月8日,公司发了一份“委任顾问暂停买卖”公告。

根据公告,公司已委任华利安(中国)有限公司为其财务顾问,以评估资本架构、评估流动资金及探寻缓解当前流动资金问题的可行解决方案。此外,公司还委任盛德律师事务所为其法律顾问。

近期有关注恒大暴雷事件的投资者应该对华利安不陌生,9月14日中国恒大发布公告称,聘任华利安及钟港资本为其联席财务顾问。没错!此次花样年与恒大选择了同一家投行为财务顾问。

公开信息显示,华利安是全球最大的财务咨询和债务问题顾问之一,主要专注于并购和债务重组业务,已有40多年历史。此前华利安曾参与诸多债务重组经典案例,包括2008年金融危机雷曼兄弟的破产,通用汽车以及能源巨头安然公司等的破产重组。

同时,公告称应公司要求,公司股份于2021年9月29日上午九时起在联交所暂停买卖,直至另行通知。截至停牌前的一个交易日,花样年控股股价报每股0.56港元,年内已下跌55.47%,总市值32亿港元。

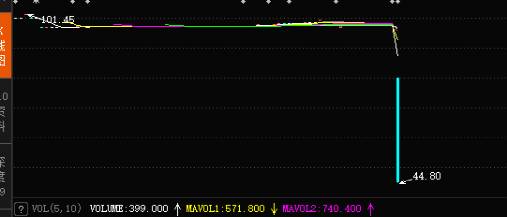

虽然花样年以及旗下物业管理公司彩生活停牌了,但其债券却难逃一劫。

10月8日上交所债市甫一开盘,花样年控股发行的“18花样年”、“19花样02”两只债券便出现“砸盘”,因为异常波动上交所不得不先后在10点09分、11点18分对两只债券临时停牌。此时“18花样年”跌超22%报74元/张,“19花样02”跌超28%报69.99元/张。临停复牌后,暴跌继续,“19花样02”扩大跌幅至54%,触发盘中二次临时停牌,收盘报44.8元,跌幅54.16%。

正变卖物业管理资产

与多数房企一样,陷入困境的花样年首先选择变卖最优质的物业管理资产,而接盘方依然是最近大举收割的碧桂园服务。

碧桂园服务9月28日公告,碧桂园服务的全资子公司碧桂园物业香港将从花样年控股旗下彩生活手中收购邻里乐控股集团有限公司(包含如万象美物业和开元国际等资产)100%股权,对价不超过33亿元。33亿元的交易价格分三期支付,第一期23亿元,在完成一系列标的公司的股权质押,以及移交万象美物业和开元国际的执照和印章后支付;第二期7亿元;第三期3亿元。

根据该公告,邻里乐为彩生活100%控股,2019、2020年邻里乐除税后净利润分别为3.06亿、3.09亿元,同期,彩生活净利润分别为5.36亿、5.42亿元,邻里乐对彩生活的贡献度接近六成。以2020年净利润测算,邻里乐对应收购 PE 大约在 10.6 倍,显著低于目前港股上市物管公司平均估值,也低于碧桂园服务近日收购富力物业的估值。

由于花样年控股的美元债违约,这笔交易还并不顺畅。

10月4日晚间,碧桂园服务再次公告,获彩生活告知,彩生活的控股股东花样年控股有较大机会出现对外债务违约,并被告知彩生活将不能偿还碧桂园物业香港于2021年9月30日向彩生活服务借出本金为7亿元的等值港币并于2021年10月4日到期偿还的贷款(贷款)。公告还“不经意”透露,实际上碧桂园服务已经支付了23亿的首期交易款。

根据双方签署的股权转让协议,若彩生活及花样年有较大的机会出现债务违约时,碧桂园物业香港有权要求彩生活无条件将根据股权转让协议质押给碧桂园物业香港的目标股份转让给碧桂园物业香港(或其指定的公司)。

因此,为保障碧桂园服务就贷款及已支付的第一期代价的权益,10月4日,碧桂园物业香港已执行邻里乐100%股权的质押,并正在办理将邻里乐100%股权转让至碧桂园物业香港,以及变更目标公司的董事为其指定董事的登记手续。碧桂园物业香港与彩生活还正在商讨是否将贷款金额视作碧桂园物业香港支付的第二期代价。

波及阳光城中国奥园等内房股

民企开发商迎至暗时刻

花样年的违约,让一众内房股受到波及。

就在10月8日,花样年债券价格的断崖式暴跌带动下,阳光城2025年到期的“20阳城02”跌18.6%至59.3元人民币,“20阳城01”也跌掉7.63%。中国奥园发行的“20奥园01”也下跌8.18%至71.49元人民币,全部走出上市以来新低。

因中国奥园下周即将有一笔债券到期,面对市场的担忧其当日紧急发出一则公告,“于本日(8日)发行人已按该境内债券尚未偿还本金额人民币15亿元连同累计至到期日利息悉数存入资金于中国证券登记结算有限责任公司上海分公司指定银行账户,并将于2021年10月12日按时兑付”。

中国奥园当日还发布了前9月的销售数据,以期提振市场信心。今年前9个月其累计实现销售额约985亿元,同比增长18%,前三季度已完成全年目标的65.6%。不过有了花样年的先例在,市场已是惊弓之鸟,信心极为脆弱,不少投资者称“已经不相信爱情”。

中指研究院2020房地产100强企业排行榜中,花样年排名第51,入围稳健性、融资能力TOP10。就在一个多月前的中期业绩会上,花样年执行董事兼首席财务官陈新禹曾作出承诺,“10月份到期2.1亿美元,公司已经准备好了,可以随时进行偿付。”同样的场合,花样年董事局主席潘军也强调,针对美元债,“我们有非常从容的还款空间。”

但显然,现实很骨感。

在9月16日观点地产举行的2021博鳌房地产论坛上,潘军曾表示,如果明年6月份政策环境没有改善,销售仍然延续这种颓势,60%的民企开发商或面临倒闭。

10月6日,克而瑞研究中心的统计显示,2021年以来房企债务违约事件频现,同时爆发危机的企业规模越来越大,已蔓延至行业头部房企。截至目前债务违约房企名单有中国恒大、华夏幸福、蓝光发展、协信远创、泰禾、中国泛海、北大资源、阳光100中国、新力控股、花样年等等。