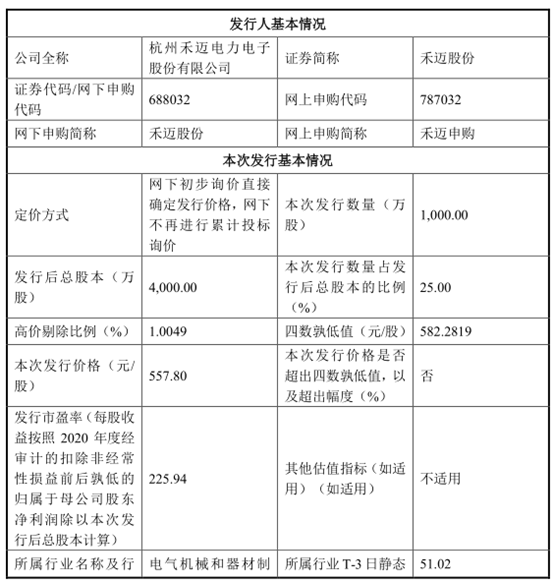

12月7日晚间,禾迈股份(688032)披露首次公开发行股票并在科创板上市发行公告,公司发行价格确定为557.8元/股,对应发行人2020年扣除非经常性损益前后孰低的摊薄后市盈率为225.94倍;发行股份数1000万股,发行后总股本为4000万股,募集资金55.78亿元。

根据发行安排,禾迈股份将在周四进行申购。按照科创板中一签500股计算,中签禾迈股份的投资者全额缴款金额高达近28万元。

接受记者采访时,业内人士表示,注册制就是将定价权交给市场,被认可的公司定价就高,不被看好的就“贴地飞行”甚至发不出去,这才是合理的。

“与此同时,一二级市场也会有博弈。新股上市后还会经历二级市场的检验,进一步形成价格制衡,充分激发市场自身调节能力。”该人士说。

定价高主要基于三大原因

据公司招股书,禾迈股份自成立至今主要从事光伏逆变器等电力变换设备和电气成套设备及相关产品的研发、制造与销售业务,其中光伏逆变器及相关产品主要包括微型逆变器及监控设备、模块化逆变器及其他电力变换设备、分布式光伏发电系统,电气成套设备及相关产品主要包括高压开关柜、低压开关柜、配电柜等。

目前,公司已成为微型逆变器细分领域具有一定技术和市场优势的厂商之一,业务触及美洲、欧洲、亚洲等多个区域。公司微型逆变器的功率密度、功率范围、转换效率、稳定性与环境适应性等方面在同类型产品中名列前茅。

业内分析,禾迈股份发行定价高,主要有以下三点原因:

1、公司今年业绩增速较高

业绩方面,禾迈股份2018-2020年净利润分别为0.16亿元、0.81亿元、1.04亿元,近三年复合增长率为186%。

据计算,禾迈股份发行价对应的发行市盈率为214.32(扣非前)/225.94倍(扣非后),对应2021年预计市盈率为113.84倍。据业内人士测算,对应公司2022年动态市盈率约为54倍。

2、公司规模较小

禾迈股份发行股份数1000万股,发行后总股本为4000万股。发行后总市值223.1200亿元,对应募集资金55.7800亿,明显高于预计募投项目所需资金5.5792亿。

3、市场认可度高

从询价情况看,本次共有385个投资者管理的7760个配售对象参与询价。投资者报价集中度最高的三个价格分别为524.28元/股、710.50元/股、590.00元/股。发行人和主承销商经审慎决策,最终确定发行价格为557.80元/股。

发行价综合参考公司盈利能力和成长性

记者向部分大中型公募、保险公司和私募基金初步调查后了解到,市场普遍看好禾迈股份的成长性,均认为投价报告给予的200亿元出头的市值较为合理。原因如下:

1、从微型逆变器细分市场成长看,未来成长空间大。目前美国市场出于安全性、防范火灾风险的考虑,对户用光伏组件的功率上限有明确要求,微型逆变器相较其他类型的逆变器,符合相关标准,因此稳定占据一定市场份额。虽然欧洲、中国市场这一方面尚未出台明确标准,但行业普遍预测上述地区也会逐步提升安全性要求,因此微型逆变器市场增长空间较大。

2、从下游光伏产业增长看,光伏产业作为近期热点题材,市场普遍预计未来数年也会保持20%左右的增速。

3、从可比公司对标看。一是市场多数认为禾迈可以合理对标境外对手enphase,其美股市值300亿美元左右,微型逆变器售价也比较高。禾迈逆变器性价比优良,且考虑国产替代的大方向,预期未来会抢占更大市场份额;二是以境内可比公司为例,在业务上与禾迈最接近的固德威,目前总市值约375亿元;再如锦浪科技,2022年预测市盈率在50-60倍左右;enphase的2022年预测市盈率在80倍左右。

4、关于对投价报告的净利润增速,网下投资者普遍认为合理。主要依据两点,一是光伏行业增速可达年均20%;二是禾迈目前还在快速增长初期,据机构透露的初步调研结果,目前公司的市场占有率仅在2%左右,预计可增长至10%。各因素叠加考虑,投价报告净利润增速可以接受。