此轮券商资管罚单中,浙商证券子公司浙商资管的处罚引起关注。

12月7日晚间,浙商证券公告称,子公司浙商资管及相关责任人员分别收到了浙江证监局出具的行政监管措施事先告知书。因产品估值不合理、投资交易管理缺失、投资者适当性制度不健全、合规人员配备不足等问题,被责令改正、暂停私募资产管理产品备案6个月,并责令处分有关人员。

这是近期证监系统针对券商资管的系列罚单中最为严重的一单。尤其此次浙商资管被查出存在“交易员及投资经理在交易时间通过个人手机接听电话,权益交易室摄像监控未覆盖全面,个别权益交易员在公共办公区域进行股票交易、拥有查看固定收益交易执行权限的问题”,引起行业的广泛讨论——毕竟,交易员或投资经理在交易时间统一上交个人手机已是公认的行规。

投资交易管理存在缺失

浙江证监局指出,浙商资管主要存在以下五大问题:

一是对具有相同特征的同一投资品种采用的估值技术不一致。

二是对产品持有的违约资产估值不合理,也未按规定向投资者披露相关信息,且其中部分集合产品持续开放申购、赎回。

三是投资交易管理存在缺失。交易员及投资经理在交易时间通过个人手机接听电话,权益交易室摄像监控未覆盖全面。个别权益交易员在公共办公区域进行股票交易、拥有查看固定收益交易执行权限。

四是投资者适当性管理制度不健全。公司内部制度允许向风险识别能力和风险承受能力低于产品风险等级的投资者销售私募资产管理计划。

五是合规人员配备不足。未设置专职合规人员负责债券交易合规管理,未向异地债券交易部门派驻合规人员。

从违规内容来看,产品估值方面的不合理属较为常见的违规问题,日前中金公司和申万宏源也曾因类似问题收到监管罚单;投资者适当性管理制度不健全也是各资管机构不时需要自查自纠的问题;而经过2019年的全面优化,券商合规人员配备不足的问题已在2020年之后较少出现。

但针对交易员及投资经理在交易时间通过个人手机接听电话,个别权益交易员在公共办公区域进行股票交易、拥有查看固定收益交易执行权限等行为,有业内人士评价称,为防范内幕交易、老鼠仓等违法行为,交易员或投资经理上班时间统一上交个人手机早已是业内共识,上述行为着实体现出该公司在投管方面的不足。

被罚暂停私募备案半年

根据《证券公司监督管理条例》第七十条的规定,浙江证监局拟对浙商资管作出如下监督管理措施:

一、责令改正。对资产管理业务进行全面深入整改,采取切实有效措施,建立健全和严格落实资产管理业务内控制度,并在2021年12月31日前完成整改,提交书面整改报告。

二、暂停私募资产管理产品备案6个月(按规定为接续存量到期产品持有的未到期资产而新设产品除外,但不得新增投资;不限制资产支持专项计划备案)。

三、责令处分有关人员。在收到行政监管措施决定书之日起10个工作日内,作出处分相关责任人员的决定,按照公司内部规定对上述人员进行处分与问责,并在作出决定之日起3个工作日内提交书面报告。

同时,上述被责令处分的责任人员收到浙江证监局《责令处分事先告知书》。浙商资管相关责任人员收到《认定为不适当人选事先告知书》,拟对其采取认定为不适当人选2年的监管措施。

针对浙江证监局的严厉监管,浙商证券称,上述事先告知书所涉产品为部分私募固收类资产管理产品,相关产品经浙商资管前期自查整改均已整改清理完毕。暂停私募资产管理产品备案事项对浙商证券合并收入和利润的影响极小,不影响浙商证券正常经营活动,公司经营情况正常。

“在证监会检查后,浙商资管已进行了全面合规自查,进一步强化了合规管理工作,全面提高了从业人员的合规意识,持续建立健全相关内控制度,截至目前,事先告知书所涉及合规事项均已整改完成。”浙商证券表示,后续浙商资管将继续严格遵守监管要求,以市场需求为核心,以投资者利益最大化为原则,做负责任的管理人,为投资者提供更好的投资回报。

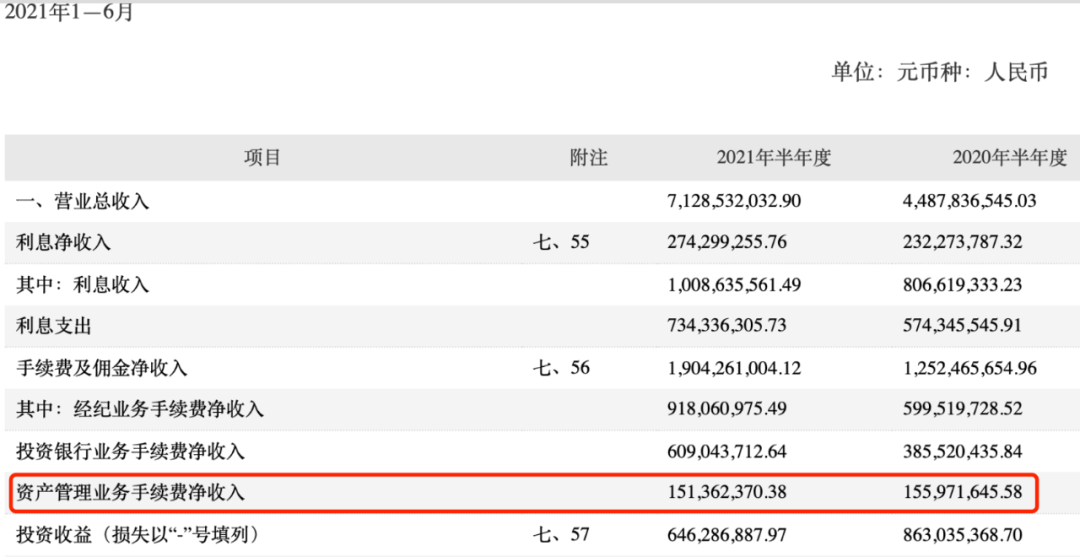

半年报显示,截至6月30日,浙商资管存量资产管理规模1306.03亿元,与去年同期基本持平;主动管理规模917.88亿元,占总规模的70.28%,同比提升约13.09%;上半年公募权益产品超一半排名位列行业前35%。同时,上半年浙商证券资管业务手续费净收入为1.51亿元,相比去年同期的1.56亿元,同比减少约3.2%。

监管罚单聚焦券商资管

随着2021年临近尾声,近期证监系统集中披露了多起针对券商资管业务的罚单,各家券商存在的问题也五花八门,包括并不限于产品运作不规范、风险控制不完善、投资决策不审慎、交易流程不完整、人员管理不到位……

例如中航证券刚刚在12月1日,被江西证监局采取责令改正的监管措施,原因是其在开展私募资管业务时存在资管产品违规参与结构化发债、债券投资交易管控不严、关联交易管理流程不完整、人员执业及离职注册管理不到位等行为。

11月26日,证监会网站就集中公布了长江证券、国元证券和招商证券的资管业务罚单。三家机构均被指存在资产管理产品运作不规范,投资决策不审慎,投资对象尽职调查和风险评估不到位等问题,被监管处以责令改正/警示函,并要求相关公司采取有效措施,完善内部管理和投资决策流程,提升合规管理有效性。

而就在11月24日,申万宏源被上海证监局出具警示函,原因是个别私募资产管理计划运作过程中,在未事先取得投资者同意的情况下投资关联方承销的证券;未能将私募资产管理业务和其他业务进行有效隔离;存在对不同私募资产管理计划持有的同类资产采用不同估值方法的情形,且个别私募资产管理计划未严格遵守公允估值原则,估值方法不合理。

11月11日,华安证券被安徽证监局责令改正,并对相关责任人员采取监管谈话措施。具体问题包括不同资产管理计划账户间存在违规交易;债券投资风险管控不完善,部分产品集中持有单一债券且杠杆率较高、部分债券信用评分标准不明确、未及时调整不符合内部准入规定的交易对手方名单;未针对私募资产管理业务的主要业务人员和相关管理人员建立收入递延支付机制。

更早之前,中金公司也于11月5日因使用成本法对私募资管计划中部分资产进行估值,且存在对具有相同特征的同一投资品种采用的估值技术不一致的情况,被北京证监局责令改正。