恒大“卖卖卖”,接盘侠正式出现?

10月4日,港股中国恒大、恒大物业在香港停牌,可能涉及全面要约收购,而另一家地产合生创展也发布停牌公告,透露拟收购一家在港交所上市公司股份交易。

据相关消息,合生创展拟收购恒大物业控股权,涉及交易价格400亿港元。就合生创展拟收购恒大物业控股权一事,恒大相关人士对券商中国记者表示,目前没有更多消息透露,以公司公告为准。

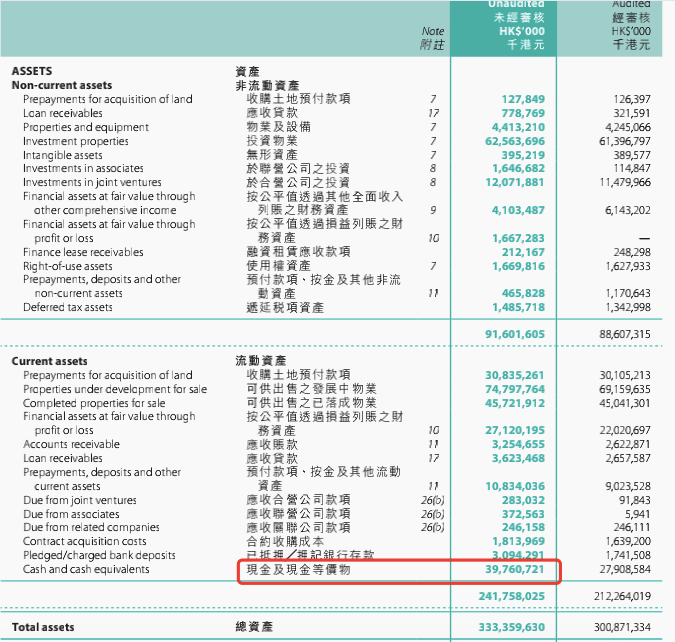

值得一提的是,此次牵涉恒大物业的合生创展背后的朱孟依家族,曾在2017年助力王健林脱困,斥巨资收购了5个万达广场资产,截至今年6月末,朱孟依家族控股的合生创展账上现金及现金等价物达到397.6亿港元。

截至停牌前,恒大物业股价为5.12港元/股,市值约553.51亿港元,较该公司去年12月2日上市首日市值956亿港元跌去四成。中国恒大股价2.95港元,总市值为390.9亿港元。截至停牌前,合生创展股价27.7港元/股,市值603.5港元。

受上述消息影响,未停牌的恒大汽车低开高走,截至记者发稿,恒大汽车报3.8港元/股,上涨超25%。

恒大出售恒大物业控股权?

10月4日早间,中国恒大和恒大物业双双停牌,相关所有结构性产品也将同时短暂停止买卖,恒大物业表示,“有待本公司刊发一份根据香港公司收购及合并守则而作出及构成内幕消息及可能全面要约收购本公司股权的公告”。

同时,合生创展也发布短暂停牌公告,披露有关该公司一项主要涉及同意收购一家在港交所上市公司股份的交易,以及与此有关该公司可能根据香港收购及合并守则而对目标公司股份提出的强制要约。

据经济观察网消息,恒大物业和合生创展停牌,合生创展拟收购恒大物业51%股权,交易作价超400亿港元。

实际上,纵观恒大整个集团来看,恒大物业属于旗下优质资产。

去年12月,恒大物业分拆上市后,业绩表现良好。今年8月,恒大物业发布的半年报显示,上半年实现营业收入78.73亿,同比大增68.3%,净利润19.34亿,同比大增68.6%。

业绩大幅增长的背后,得益于规模的高速扩张。截至上半年,恒大物业合约面积达8.1亿㎡,同比增长58%;在管面积达4.5亿㎡,同比增长77%。

在熟悉港股人士看来,物业公司由于每年托管物业面积持续扩大,盈利非常稳定,现金流充沛,因此,在港股市场备受投资者喜欢,不少地产物业公司市值超越地产主业公司市值。

例如,恒大物业市值553亿港元,超越中国恒大市值391亿港元;碧桂园服务总市值1999亿港元,超越碧桂园总市值1803亿港元。

或许正是看好物业的前景,近年来,地产物业公司之间的并购并不少见。例如,今年9月20日和28日,碧桂园服务先后以不超过100亿元、33亿元人民币的价格,将富力物业、彩生活服务核心资产纳入囊中。

中国指数研究院预计,到2022年,全国基础物业管理市场规模约为1.2万亿元。因此,未来伴随科技赋能力度加大,物业公司的增长空间有望继续打开。

又是朱孟依做接盘侠?

在恒大物业确定卖主之前,曾经有传出碧桂园和万科等拟收购恒大物业消息,但没想到最终浮现的买家是低调的合生创展。

据了解,在此次暂停交易之前,碧桂园方面也透露过曾欲收购恒大物业的消息。彼时,碧桂园服务执行董事、总经理李长江表示:我们确实与恒大物业接触过,但价格没谈拢。

合生创展于1992年在香港成立,目前业务板块涉及地产、科技、文旅及汽车等。

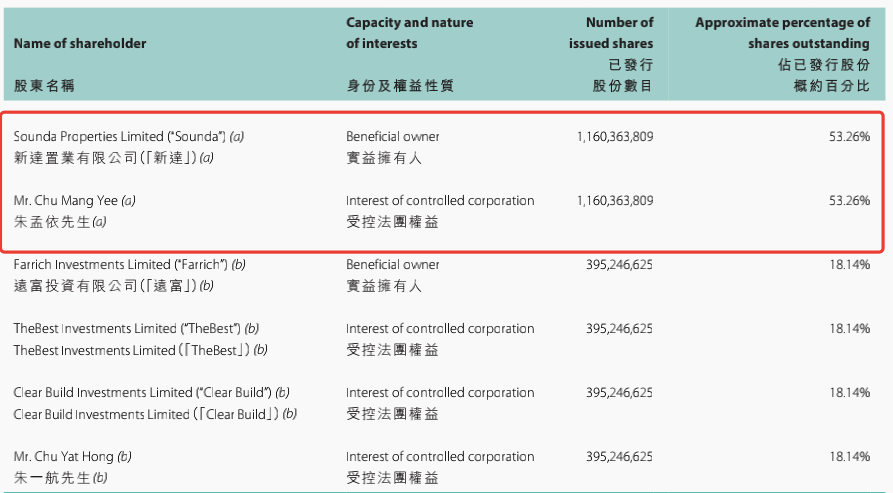

从股权来看,合生创展为一家民营控股家族房地产企业,实际控制人、控股股东为朱孟依,持股53.26%,其子朱一航通过达富投资持有18.14%,去年1月朱孟依之女朱桔榕从父亲手中接棒,担任合生创展董事会主席。

今年上半年,合生创展营收160.74亿港元,同比增长49.71%,净利润56.32亿港元,同比增长10.39%。截至今年6月30日,剔除预收款后的资产负债率约为63%,净负债率66%。

数据还显示,截至今年6月末,合生创展总资产3333.6亿港元,其中,流动性资产2417.6亿港元,而账上现金及等价物达到397.6亿港元。因此,倘若合生创展与恒大物业收购成真,该公司有足够现金支付。

值得一提的是,在2017年,万达遭遇困境的时候,除了融创和富力出手相助王健林,还有朱孟依家族密切相关的珠江人寿。

资料显示,2017年珠江人寿以“股权收购”的方式受让南昌西湖万达广场、益阳万达广场、大同万达广场、成都崇州万达广场、平顶山万达广场共5家项目公司100%股权,并以股东借款的形式提供项目后续开发建设资金支持。

据了解,珠江人寿前5大股东中,有三家背后的实际控制人是朱氏兄弟,后者在建筑、投资和不动产领域起家,第一大股东广东珠江投资控股集团法定代表人为朱孟依之子朱伟航。

恒大遭受前所未有困难

恒大在遭遇流动性危机以来,一直在谋求出售旗下资产以“自救”。

今年8月10日,中国恒大公告称,公司正在接触几家潜在独立第三方投资者探讨有关出售公司旗下部分资产,包括但不限于出售公司上市附属公司中国恒大新能源汽车集团有限公司及恒大物业集团有限公司的部分权益。

今年9月21日中秋节,许家印给恒大全体员工写过一封家书,“当前公司遇到了前所未有的巨大困难,全体恒大员工都经受着从未有过的严峻挑战。”

但许家印表示,坚信恒大一定能尽快走出至暗时刻,加快推进全面复工复产,实现保交楼目标,向购房者、投资者、合作伙伴和金融机构交出一份敢担当、负责任的答卷。

回顾恒大此轮流动性危机,今年6月底开始,穆迪、标普、惠誉等评级机构陆续调降恒大主体评级;今年7月发生广发银行诉讼保全事件。8月19日,人民银行、银保监会约谈恒大集团。进入今年9月,恒大财富发生挤兑事件。

对于背后的原因,天风证券分析,综合来看,恒大对于规模快速扩张的追求、大干快上的多元化对于集团资金占用过多,造成负债高企,三道红线都踩线。而资产端,土地储备规模庞大,大湾区旧改项目较多,但考虑到目前房地产行业形势及土储实际情况,变现和周转跟不上。

天风证券披露,截至2021年中,恒大直接涉及的债务主要包括几部分:国内外债券、银行贷款、信托等非标融资、恒大财富、应付账款及应付票据等,国内信用债约500亿元,海外债约200亿美元,银行贷款及非标总规模约4000亿,恒大财富涉及规模约400亿,应付账款及应付票据超6000亿,还有部分其他负债。

为了解决流动性危机,恒大几乎将所有能摆上“货架”的资产都摆上来了。

最新的一次卖资产是9月29日,恒大发布公告称,全资子公司恒大南昌向沈阳盛京金控投资集团有限公司出售盛京银行约17.5亿股的非流通内资股,占盛京银行已发行股份的19.93%,对价为每股人民币5.7元,合计人民币99.93亿元。此前,恒大在8月份已减持盛京银行1.9%股份,套现10亿元。

尽管出售股权“回血”百亿只能用于偿还盛京银行之间的债务,但是对于恒大来说,亦是减少了近百亿的债务“包袱”。