曾经距离A股市场只差一步之遥的中数智汇,沉默一年半后,再度出现在投资者的视野之中。

11月23日晚间,广电运通发布公告称,为进一步拓展大数据与信用科技领域,拟以自有或自筹资金收购北京中数智汇科技股份有限公司(下称“中数智汇”)2388.89万股股份,交易价格为8.6亿元。

与此同时,广州番禺汇数二号创新投资合伙企业(有限合伙)以总计3999.9995万元的投资价款认购中数智汇111.1111万元新增注册资本,以货币形式向中数智汇增资。

此次股权收购及增资完成后,广电运通将持有中数智汇42.16%股权,中数智汇将纳入公司合并报表范围内。

卷土重来的中数智汇如今表现如何?和广电运通能否擦出火花?

增值率高达750.06%

资料显示,中数智汇成立于2012年7月,拥有10余年的企业征信数据、算法、模型和软件积累,为国内包括国有大型商业银行、股份制商业银行、城市商业银行和农村商业银行、开发性金融机构、头部互联网企业、金融资产管理公司等提供持续、优质、有价值的数据服务。

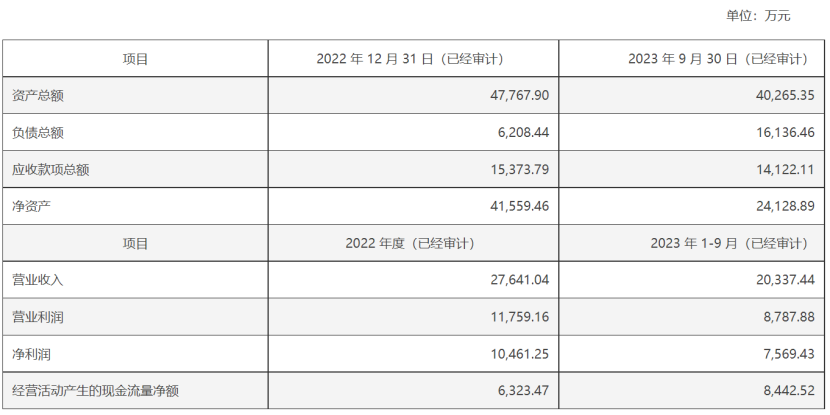

根据公司公告,2022年和2023年1-9月,标的公司实现的营业收入分别为2.76亿元、2.03亿元,净利润分别为10461.25万元、7569.43万元。

根据此前披露的信息,2017-2019年以及2020年上半年,中数智汇的营业收入分别为0.70亿元、0.92亿元、1.32亿元、0.68亿元;净利润为2135.98万元、3123.60万元、5023.21万元、2796.51万元。

对比最新的财务数据可以发现,标的公司的盈利能力有了明显的增长。但与此同时,标的公司的资产负债率也突飞猛进。

2017-2019年以及2020年上半年,中数智汇的资产负债率分别为11.99%、12.62%、15.18%、12.19%。

而截至2023年9月30日,中数智汇的资产总额为4.03亿元、净资产为2.41亿元、负债总额为1.61亿元,资产负债率高达40%,而2022年年底仅为13%。

那么在这一期间,标的公司为何一边“转移资产”,一边债务激增?

此外,标的公司的收购增值率也较高。

据悉,本次收购选用收益法的评估结果作为本次资产评估的评估结论,中数智汇股东全部权益的市场价值为205109.92万元,增值额180981.03万元,增值率高达750.06%。

经交易各方协商一致,同意目标公司本次股份转让以整体估值200000万元为基础确定交易价格。中数智汇23888890股股份的交易对价最终确定为8.6亿元。

这意味着,收购完成后,广电运通的商誉将大幅增加。

科创板上市失败

值得一提的是,中数智汇曾向科创板发起过上市冲击。

2020年6月,标的公司的上市申请被受理。短短5个月后,公司就通过了上市委审议并在2个月后提交了注册申请。然而接下来的不是顺利申购上市,而是在漫长地等待了15个月后终止注册。

中数智汇上市失败或因为科创属性新规。

在首次提交的注册材料中,为了强调自身的科技属性,中数智汇多次提及了“金融科技”,并称“公司是一家金融科技与大数据服务提供商”。但此后,由于蚂蚁金服IPO被叫停引发的金融科技企业风波,直接让中数智汇对于“金融科技”的态度发生了极大的变化。

2021年4月,证监会做出修改《科创属性评价指引(试行)》的决定,新增规定明文指出:“限制金融科技、模式创新企业在科创板上市。禁止房地产和主要从事金融、投资类业务的企业在科创板上市。”

从此次修改决定来看,中数智汇已经被划定为限制在科创板上市的企业。

为了继续推进IPO进程,在之后修改后的提交材料中,中数智汇把自身定位修改为“公司是一家信用科技与大数据服务提供商”,还同时表示自己各方面皆符合科创板属性要求。

事实上,在证监会注册阶段,证监会也专门针对上述问题提出问询。

证监会指出,公司的申报稿显示,“公司是一家金融科技与大数据服务提供商”,而上会稿和注册稿的相关内容改为“公司是一家信用科技与大数据服务提供商”,要求公司详细说明上述差异产生的原因。

显然,中数智汇的解释并没有打动证监会。

此前IPO,中数智汇拟发行不超过17037038股,占发行后总股本比例不低于25%,募集资金3.77亿元。以此计算,中数智汇的发行估值约为15.08亿元。

对比如今的收购估值,中数智汇的收购估值还增长了32.63%。

频繁收购

对于此次收购,广电运通表示,是公司全面布局数据要素业务的重要战略举措,补全公司在人工智能“算法、算力、数据、场景”四大要素中数据这一核心关键要素的缺位,有利于公司业务主线融合发展,进一步夯实公司竞争优势。

据悉,广电运通是人工智能行业应用企业,主营业务覆盖智能金融、公共安全、智能交通、数字政府、大文旅、新零售及智慧教育等领域,为全球客户提供具有竞争力的智能终端、运营服务及大数据解决方案。

近年来,广电运通主要经营指标稳步增长,基本面持续稳健向好。

数据显示,2019年-2022年,广电运通的营业收入分别为64.96亿元、64.11亿元、67.82亿元、75.26亿元,净利润分别为8.83亿元、8.49亿元、9.79亿元、10.99亿元。

2023年前三季度,公司实现营业总收入57.44亿元,同比增长20.10%;归母净利润7.53亿元,同比增长12.77%。

但《国际金融报》记者发现,公司业绩增长除了内生增长,还依赖于近年来的频繁并购。

例如,2016年,广电运通出资1.67亿元参与汇通金科的定增,将这家新三板挂牌公司纳入麾下。

2018年,公司以3.13亿元收购国库支付电子化企业中科江南46%股权,业务拓展至智能财政领域。同年,公司还以3.27亿元收购了信义科技85%股权。

2022年,公司以2.66亿元的价格受让了中金支付90.01%股权,布局第三方支付业务。

与此同时,公司的商誉也不断增长,商誉减值风险被列为公司面临的主要风险之一。

年报显示,2016年年末,广电运通的商誉余额由上年度的2.3亿元猛增至4.03亿元,主要因溢价收购所致。2021年年末,广电运通旗下多家被投资单位形成11.14亿元商誉余额,商誉减值准备2.36亿元。

然而这些被收购的公司业绩表现并不都令人满意。

例如,2017年至2022年,汇通金科的净利润不尽人意,分别为-1127万元、-485.9万元、-581.6万元、404.4万元、492.2万元、1138.55万元。

在此情况下,公司也开始给旗下资产做减法。

今年10月,广电运通披露两则对外收购计划:公司拟将持有的汇通金科51%股权公开转让,挂牌转让总价不低于1.81亿元;同时以1800万元的价格转让所持立广州数字金融创新研究院有限公司72%股权。

编辑褚念颖