时隔近5年,深圳终于重启私募证券基金管理人工商注册登记。

12月25日,深圳私募基金业协会秘书长庄志云在接受券商中国记者采访时表示,从12月初开始,深圳地区私募证券基金管理人工商注册登记已恢复正常。此时距离2016年深圳全面收紧证券类机构工商注册登记,已过去近5年时间。

据介绍,相关培训和宣讲工作正在开展,已有机构开始向深圳金融局递交注册申请或者变更资料。与此同时,为推动优秀的私募机构落户深圳,深圳各区都针对租金返还、税收返还、人才补贴等提供了不同程度的扶持政策。

深圳重启证券类私募工商注册

此前自2016年起,全国多个城市相继宣布全面暂停证券类私募注册。2018年8月,广州工商行政管理部门全面暂停证券类私募的工商注册登记,至此包括北京、上海、广州、深圳、杭州、宁波等在内多个私募聚集城市几乎全部“沦陷”。

彼时,国内证券类私募机构数量暴增,风险逐渐爆出,滥用登记备案信息非法增信、非法集资特征突出、违法机构集团化经营等问题尤为突出。监管和市场各方普遍认为,证券类私募可能蕴含较大风险,需要暂停新机构注册。

但经过近几年的监管治理,上述风险逐步得到有效释放,国内私募行业生态也在改善。庄志云告诉券商中国记者,经过近几年的监管实践,深圳证监局通过监测系统发现了200多家涉众涉稳的风险公司,并移交深圳经侦40多家,深圳证券类私募管理人风险已经相对可控。“除了个别走极端的违法违规甚至犯罪的案例外,绝大多数证券类私募托管、交易的安全性还是相对可靠的。”

与此同时,深圳私募基金业协会于今年8月成立后,通过下发问卷等方式广泛调研及倾听20余家私募证券机构意见,结合行业调研情况,形成关于深圳开放私募证券投资企业商事登记调研报告。10月底,深圳金融局会同深圳市场监督管理局、深圳证监局等部门召开了联合会商会议,审定启动深圳私募证券投资企业商事登记事项。

据悉,目前相关培训和宣讲工作正在开展,已有机构已经开始向深圳金融局递交注册申请或者变更资料。“深圳各区都针对租金返还、税收返还、人才补贴等提供了不同程度的扶持政策,旨在积极推动优秀机构落户深圳。”庄志云称。

新设证券类私募门槛不低

近年来由于政策限制,不少投资大佬试图在深圳注册成立新的证券类私募机构,但均宣告失败。也正因如此,行业内私募壳的买卖一直存在市场。但考虑到潜在风险以及名声问题,不少私募人士不得不借道其他政策更加宽松的区域进行工商注册。

例如2017年3月,前南方基金数量化投资部总监刘治平与几位合伙人一起成立珠海南山领盛资产管理有限公司,正式进军私募行业。但他曾在接受证券时报采访时表示,自己本想将公司注册在深圳,然而深圳早在2016年就基本上停止注册备案,最后只好改道政策较好的珠海注册,办公地点设在深圳。

值得注意的是,即便如今深圳重新启动深圳私募证券投资企业商事登记事项,但要想注册一家新机构也不是一件易事。按坊间流传的注册条件,要在深圳注册证券投资企业,需要满足注册资本不低于1000万元,1年内完成实缴出资,拟任高管应具有5年以上从业经验等等多项严格条件。

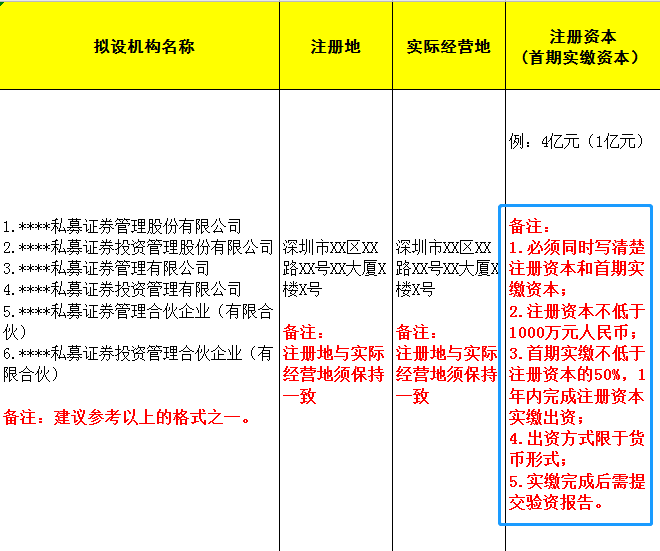

券商中国获得的一份《证券投资企业申请信息表-2020版1108》文件显示,新设证券投资基金管理公司的注册资本应不低于1000万元人民币;首期实缴不低于注册资本的50%,1年内完成注册资本实缴出资;出资方式限于货币形式;且实缴完成后需提交验资报告。

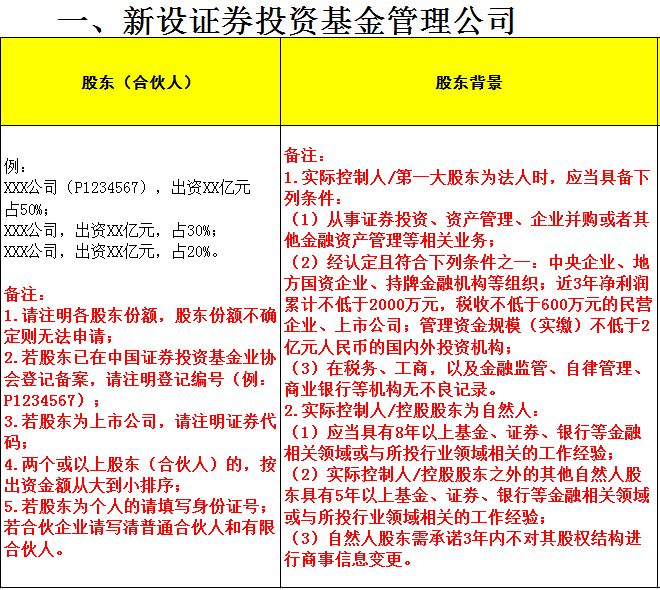

在股东背景方面,当实际控制人/第一大股东为法人时,应当具备下列条件:

(1)从事证券投资、资产管理、企业并购或者其他金融资产管理等相关业务;

(2)经认定且符合下列条件之一:中央企业、地方国资企业、持牌金融机构等组织;近3年净利润累计不低于2000万元,税收不低于600万元的民营企业、上市公司;管理资金规模(实缴)不低于2亿元人民币的国内外投资机构;

(3)在税务、工商,以及金融监管、自律管理、商业银行等机构无不良记录。

若实际控制人/控股股东为自然人,则:

(1)应当具有8年以上基金、证券、银行等金融相关领域或与所投行业领域相关的工作经验;

(2)实际控制人/控股股东之外的其他自然人股东具有5年以上基金、证券、银行等金融相关领域或与所投行业领域相关的工作经验;

(3)自然人股东需承诺3年内不对其股权结构进行商事信息变更。

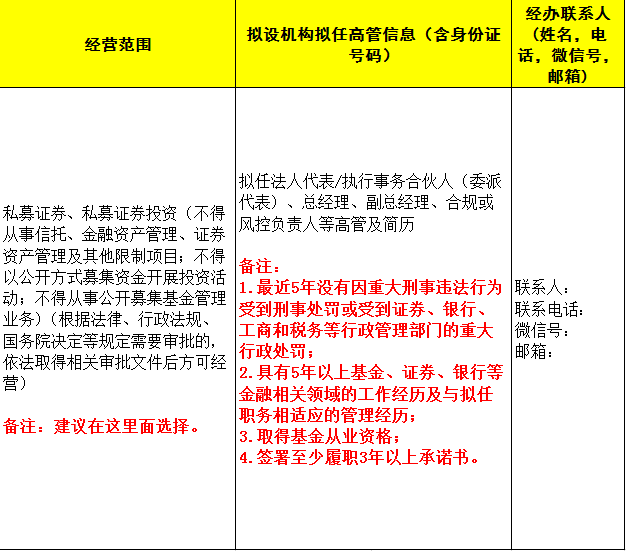

而对于拟任法人代表/执行事务合伙人(委派代表)、总经理、副总经理、合规或风控负责人等高管,则要求最近5年没有因重大刑事违法行为受到刑事处罚或受到证券、银行、工商和税务等行政管理部门的重大行政处罚;具有5年以上基金、证券、银行等金融相关领域的工作经历及与拟任职务相适应的管理经历;取得基金从业资格;以及签署至少履职3年以上承诺书。

重启注册助推深圳私募更快发展

最近几年,金融监管越来越鼓励建立司法、行政和自律三位一体治理格局,深圳证监局及其主管行业自律协会不断加强对私募行业的扶优限劣,在私募分类监管方面进行了多种尝试。例如国内首家开发建设深圳私募基金信息服务平台,探索“大数据+人工智能”的“监管+自律+服务”模式,2020年更是重拳出击打击私募违规行为,进一步规范深圳地区私募管理人的日常经营运作。

目前,深圳私募管理人数量已从高峰期的5000多家下降至如今的4500家左右,管理规模反而上升至1.9万亿元,表明深圳私募行业已经经历一轮优胜劣汰。其中,深圳辖区1951家证券类私募机构管理规模约4200多亿元,且2020年管理规模增幅喜人,高达50%以上。

但不容忽视的是,深圳私募行业仍存在机构“多而不大、多而不强”的问题。据统计,深圳辖区私募证券机构产品规模超过100亿元的仅9家,绝大多数产品规模在1亿元以下。庄志云认为,未来在深圳地区私募证券基金管理人工商注册登记恢复正常的利好带动下,深圳辖区私募证券行业必将迎来快速发展的新时代,深圳私募基金业协会也将努力推动辖区私募行业专业、稳健发展。

中基协会长何艳春日前也曾指出,深圳应抓住深圳经济特区成立四十周年的契机,积极发挥先行先试的政策优势,及时反映辖区市场机构的需求和声音,共同推动规范化、标准化、透明化的登记备案办法出台,促进行业规范健康发展。