江苏证监局日前披露了一起券商员工违法违规案例。在这起案例里,该名员工私下接受客户委托,伪造印章,承诺保本,最终导致客户亏损超2200万。

依据2005年《证券法》第二百一十五条的规定,江苏证监局决定对当事人给予警告,并处以30万元罚款。

券商员工私下代客炒股 承诺收益 亏损超2200万

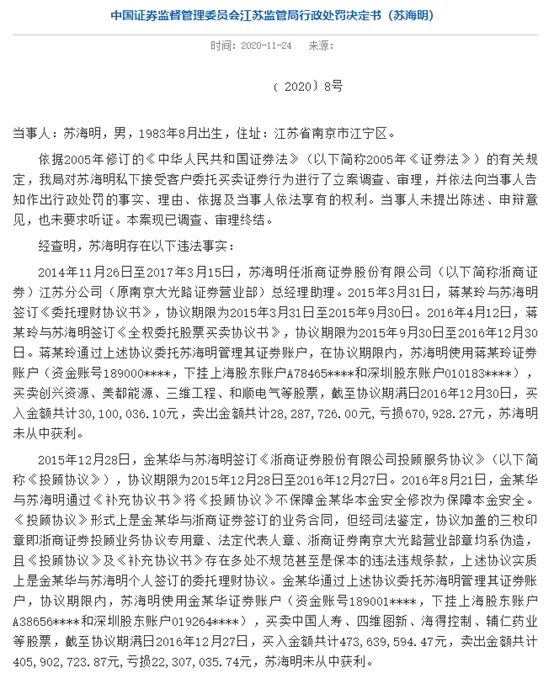

11月24日,江苏证监局披露的一份行政处罚决定书显示,当事人苏海明为券商员工,其存在私下接受客户委托买卖证券行为,最终导致相关客户出现重大损失,其中一位客户因此造成的亏损超过2200万元。

资料显示,2014年11月26日至2017年3月15日,苏海明任浙商证券股份有限公司(以下简称浙商证券)江苏分公司(原南京大光路证券营业部)总经理助理。

2015年12月28日,金某华与苏海明签订《浙商证券股份有限公司投顾服务协议》(以下简称《投顾协议》),协议期限为2015年12月28日至2016年12月27日。2016年8月21日,金某华与苏海明通过《补充协议书》将《投顾协议》不保障金某华本金安全修改为保障本金安全。

根据证券法相关规定,证券公司不得对客户证券买卖的收益或者赔偿证券买卖的损失作出承诺。上述做法显然属于违法违规。

不过,根据江苏证监局的上述行政处罚决定书,相关印章存在伪造的情形。

上述行政处罚决定书指,《投顾协议》形式上是金某华与浙商证券签订的业务合同,但经司法鉴定,协议加盖的三枚印章即浙商证券投顾业务协议专用章、法定代表人章、浙商证券南京大光路营业部章均系伪造,且《投顾协议》及《补充协议书》存在多处不规范甚至是保本的违法违规条款,上述协议实质上是金某华与苏海明个人签订的委托理财协议。金某华通过上述协议委托苏海明管理其证券账户,协议期限内,苏海明使用金某华证券账户(资金账号189001****,下挂上海股东账户A38656****和深圳股东账户019264****),买卖中国人寿、四维图新、海得控制、辅仁药业等股票,截至协议期满日2016年12月27日,买入金额共计473,639,594.47元,卖出金额共计405,902,723.87元,亏损22,307,035.74元(注:约合2230.7万元),苏海明未从中获利。

记者观察发现,金某华与苏海明签订《投顾协议》的期限为2015年12月28日至2016年12月27日,这段时间基本上对应2016年全年。

翻看历史行情可以看到,2016年A股市场主要指数绝大多数下跌,其中上证指数下跌12.31%,深证成指下跌19.64%,中国人寿、四维图新、海得控制等股票均有不同程度下跌。

上述行政处罚决定书还披露了苏海明与另一位自然人签订《委托理财协议书》,使用其账户进行操作,同样产生亏损。

具体情况为:2015年3月31日,蒋某玲与苏海明签订《委托理财协议书》,协议期限为2015年3月31日至2015年9月30日。2016年4月12日,蒋某玲与苏海明签订《全权委托股票买卖协议书》,协议期限为2015年9月30日至2016年12月30日。蒋某玲通过上述协议委托苏海明管理其证券账户,在协议期限内,苏海明使用蒋某玲证券账户(资金账号189000****,下挂上海股东账户A78465****和深圳股东账户010183****),买卖创兴资源、美都能源、三维工程、和顺电气等股票,截至协议期满日2016年12月30日,买入金额共计30,100,036.10元,卖出金额共计28,287,726.00元,亏损670,928.27元(约合67.09万元),苏海明同样未从中获利。

当事人被警告 罚款30万元

鉴于上述违法行为,江苏证监局指出,苏海明作为证券公司从业人员,私下接受蒋某玲、金某华的委托买卖证券的行为,违反了2005年《证券法》第一百四十五条的规定,构成了2005年《证券法》第二百一十五条所述违法情形。苏海明苏存在严重不配合调查的情形,应当予以严惩。

根据当事人违法行为的事实、性质、情节与社会危害程度,依据2005年《证券法》第二百一十五条的规定,江苏证监局决定对苏海明给予警告,并处以30万元罚款。

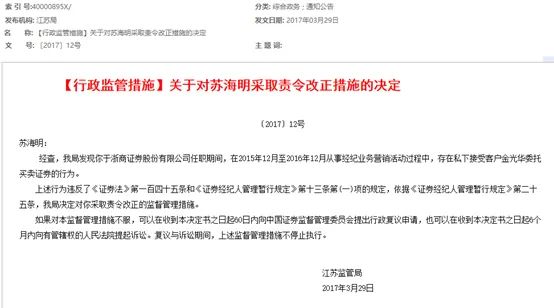

实际上,在此之前的2017年3月,江苏证监局已对苏海明采取责令改正的行政监管措施。

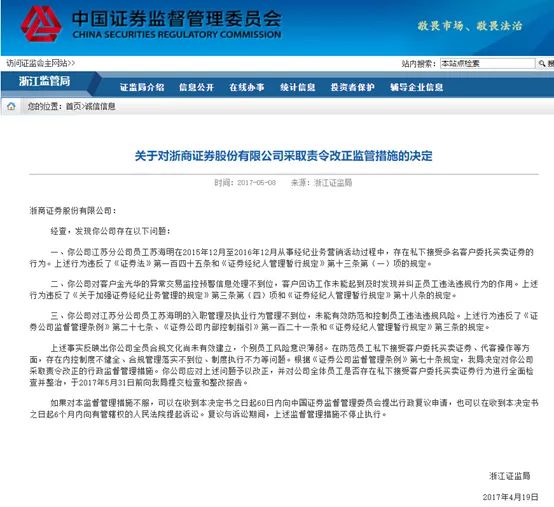

此事此前也牵连到浙商证券。资料显示,浙江证监局2017年4月因此事对浙商证券采取责令改正监管措施。

浙江证监局当时指,浙商证券对客户金光华的异常交易监控预警信息处理不到位,客户回访工作未能起到及时发现并纠正员工违法违规行为的作用。

浙江证监局还认为,浙商证券对江苏分公司员工苏海明的入职管理及执业行为管理不到位,未能有效防范和控制员工违法违规风险。上述行为违反了《证券公司监督管理条例》第二十七条、《证券公司内部控制指引》第一百二十一条和《证券经纪人管理暂行规定》第三条的规定。

浙江证监局指,上述事实反映出浙商证券全员合规文化尚未有效建立,个别员工风险意识薄。弱。在防范员工私下接受客户委托买卖证券、代客操作等方面,存在内控制度不健全、合规管理落实不到位、制度执行不力等问题。

证监会也对代客理财风险进行过提示。证监会指出,市场上有些证券从业人员以专业炒股、承诺保底收益、约定收益分成等手段,骗得客户信任,从而私下为投资者做资产管理,进行违规代客理财活动。然而当出现投资损失后,常常引发矛盾纠纷,从业人员代客理财违规事实也会浮出水面。