中国基金报记者 李树超

随着主动权益类基金全年业绩排名接近尾声,多只绩优基金公告限购“保收益”。

数据显示,截至12月4日,今年收益率超50%的主动权益基金已经有120只(份额合并计算)实施暂停申购或暂停大额申购举措,其中不乏行业知名基金经理的在管产品,部分公司在全力冲刺2020年业绩收官战。

120只绩优基金“闭门谢客”

部分明星基金经理产品限购

近日,华南一家公募旗下明星基金经理管理产品发布公告称,为满足投资者投资需求,公司决定自2020年12月2日起,基金调整投资者单日单个基金账户申购及转换转入基金的限额为500万元,即如单日单个基金账户申购及转换转入申请金额大于500万元,则500万确认申购成功,超过500万元(不含)金额的部分公司有权确认失败。

另外,还有工银瑞信新趋势、长城环保主题、中欧永裕等产品,也实施了限购,上述产品年内收益率都超过了70%,位居主动权益类基金业绩排行榜前列。

从行业看,绩优基金实施限购的现象也并不鲜见。Wind数据显示,截至12月4日,今年以来收益率超过50%的主动权益类基金数量为970只,其中实施暂停申购和暂停大额申购的基金数量120只,占比12.37%。从公告内容看,基金的单日大额申购限额从1千元到2000万元不等,部分绩优基金更是直接“闭门谢客”,暂停了申购。

从限购基金中,也可以看到众多明星基金经理的身影,比如睿远基金傅鹏博、易方达基金张坤、广发基金刘格菘、兴证全球基金谢治宇、鹏华基金王宗合等,皆有在管产品实施限购。而在实施限购基金中,今年收益率最高的已经翻倍,达到100.35%。

谈及上述现象,华南一家公募产品销售管理部人士表示,一般而言,基金打新,年底保收益,机构定制产品实施规模控制等,基本是基金实施限购的主要动因。

具体来看,该人士分析,一种情况是一些收益非常突出的基金,为了保护既有投资者的利益会限制大额申购,从结果上来讲,这样的做法也能保护现有投资者的利益不被摊薄;第二,一些机构定制的产品,也可能机构资金并不愿意太多散户进来,以免引起不必要的麻烦,也可能实施限购;第三,也有部分管理人出于市场风险预警和对投资者利益保护,对基金限制申购,以此避免投资者买在高位。

小规模基金限购

或打造业绩示范效应

值得注意的是,上述限购基金中,规模不足5亿元的基金多达51只;规模不足2亿元的小微基金也有15只。业内人士分析,规模不大的绩优基金实施限购,可能是为了产品打新,也可能是机构定制产品,部分基金公司还可能存在打造“业绩示范效应”的考虑。

“上述情况大概率是基金实行打新策略,或者是机构定制的产品。”华南上述公募产品销售管理部人士表示,由于部分规模较小的基金定位于打新策略,因此需要限制新进规模,避免摊薄收益;机构定制产品则也会有类似的限制。

不过,除了上述情况外,多位行业人士认为,年报“保收益”应该是这个阶段基金限购最主要原因。

北京一位中型公募投资总监分析,上述绩优基金限购,很有可能是为了“保排名”,如果在年底考核关键节点,基金规模大涨大跌,基金经理为应对流动性变化,基金持股仓位和结构可能会面临调整,打乱产品的投资部署,就无法保持基金净值的稳定,这对排名靠前的产品影响较大。

华南一家中型公募市场部人士也向记者透露,年底限购保收益,是行业各家基金公司的通常做法,市场上很多明星基金经理旗下产品也在实施限购。他所在公募的产品,也有部分基金实施了限制申购的举措,主要还是出于保护存量持有人利益的角度,不希望大资金大举买入摊薄收益,也避免对基金经理的投资运作产生干扰。

华南一位基金分析人士也认为,在主动权益类基金年底收官之际,绩优基金限购可能疑似在“保收益”,“保排名”。在年底排名即将出台之际,基金规模的剧烈变化,会导致基金组合仓位和结构发生变化,并影响最终的考核排名。每年年底都会存在绩优基金限购保收益的现象,已经成为市场常态。

在这个分析人士看来,除了排名靠前基金“保排名”的意图外,部分中小基金公司的“迷你”产品限购,可能是为了打造小公司的“明星”产品,通过产品业绩的品牌效应,提升公司的知名度和影响力,“这类产品也不着急做大规模,更看重业绩的示范效应。”

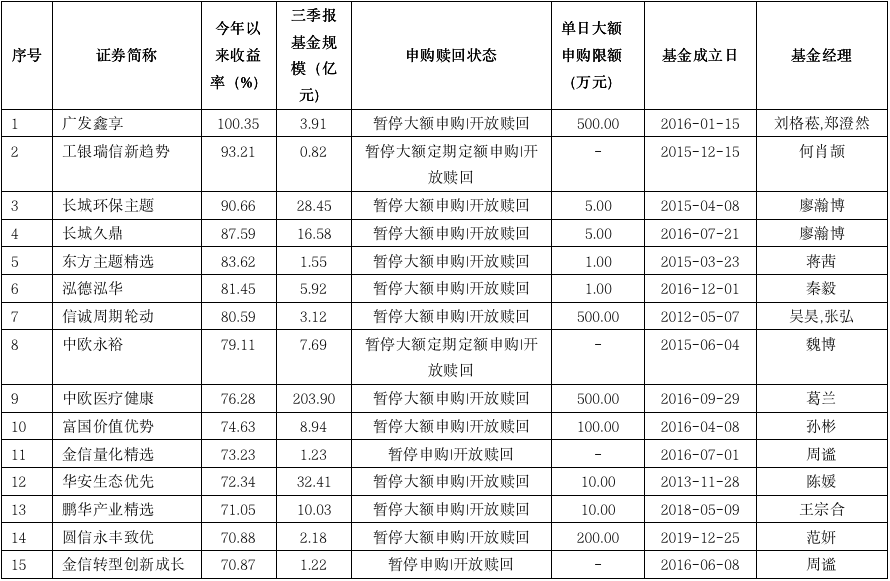

表1:部分实施限购的绩优基金一览

(数据来源:wind 截止日:12月4日)