国内头部券商中信建投12月29日晚间发布了39亿定增的结果,华安、易方达、国寿资产、中金等31家机构获配,发行价格35.21元较最新收盘价折让约10%作用,募资拟用于发展资本中介、投资交易等业务。由此,中信证券的持股比例被动降至4.94%。

今年中信建投在IPO业务上发力较猛,年内承销IPO项目募集资金约800亿元,位列券商第一,其自A股上市以来股价翻了6倍,当前总市值约为3000亿元左右。

中信建投39亿定增结果出炉

华安、国寿资产、中金等机构获配

中信建投发布非公开发行A股股票发行情况报告书,结果显示,本次发行股数为1.10亿股,发行价格为35.21元/股,合计募集资金总额为38.84亿元。值得注意的是,本次发行价格35.21元较12月28日A股收盘价每股39.29元折让约10.38%。

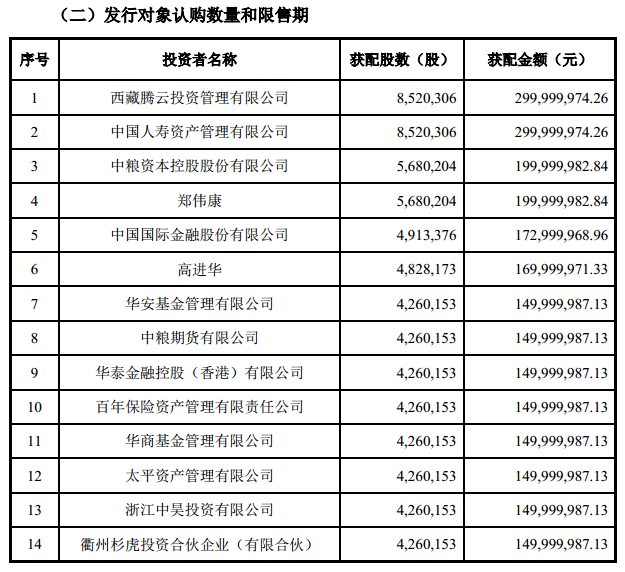

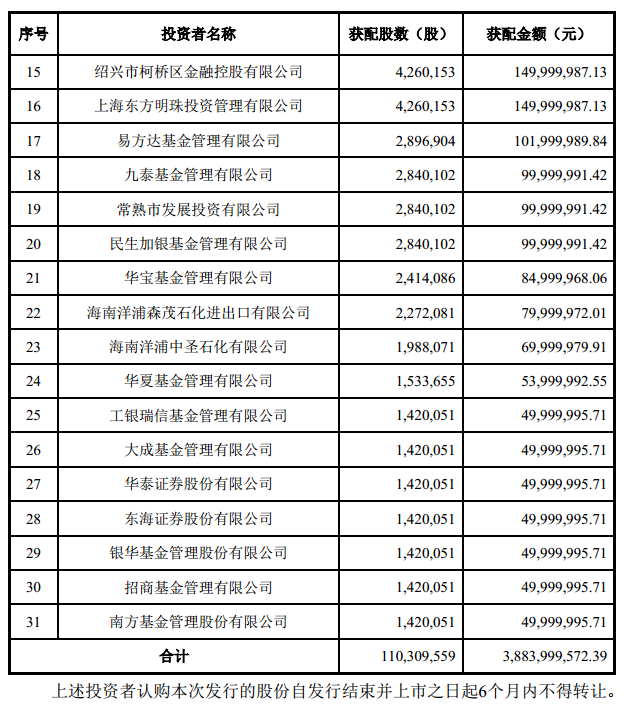

本次共有31名发行对象认购,限售期均为6个月,包括其前十大流通股东之一的西藏腾云投资管理有限公司,获配852.03万股,获配金额约为3亿元,西藏腾云投资是在今年三季度进入中信建投证券前十大流通股东之列,持有2.20亿股。

基金公司里面,华安基金、华商基金、易方达基金、华夏基金、工银瑞信基金、大成基金、南方基金等几家,获配较多的是华安基金获配426.02万股,获配金额1.50亿元;易方达基金获配289.69万股,获配金额为1.02亿元。

还有中国人寿资产、中粮资本控股、中金公司,分别获配3亿元、2亿元、1.73亿元。另外获配的还有华泰金融控股、百年保险资产、太平资产等。

公告称,本次发行在扣除相关发行费用后,拟用于发展资本中介业务、投资交易业务、信息系统建设及其他运营资金安排等。

中信证券持股比例被动降至4.94%

值得注意的是,作为中信建投股东的中信证券在本次非公开发行后持股比例被动下降。中信建投公告称,经证监会《关于核准中信建投证券股份有限公司非公开发行股票的批复》核准,公司非公开发行人民币普通股(A股)约1.1亿股。此次发行完成后,公司总股本由约76.46亿股增加至约77.57亿股。

公司此次发行新增股份上市后,中信证券所持有的股份比例被动减少,导致其持股比例低于5%。为此,中信证券出具了《简式权益变动报告书》并与公告同步披露。此次权益变动前,中信证券持有中信建投股份3.83亿股,占权益变动前公司总股本的5.01%;此次权益变动后,中信证券持有公司股份数量不变,但持股比例被动减少至4.94%。

中信建投上市以来股价翻6倍

今年IPO发力较猛

作为国内头部券商,中信建投证券先是2016年在港股上市,随后2018年6月在A股上市,成为第11家A+H股上市券商,一直是市场关注的焦点。

当时中信建投在A股的发行价是5.42元/股,其最新股价为39.55元,涨幅达到629.70%;此前中信建投最高涨至60.14元,但最近走势不佳,一直在调整,今年中信建投的涨幅为31%左右。如果按全市场总股数*当前市场价格,中信建投当前总市值约为3000亿左右。

今年10月19日,证监会核准北京金融控股集团有限公司作为中信建投主要股东的股东资格。北京国有资本经营管理中心不再持有中信建投股份;北京金控将直接持有中信建投26.84亿股股份,占其总股本的35.11%,成为中信建投第一大股东。

当然今年中信建投在业务方面表现也比较猛,据报道,截至12月21日,中信建投证券年内承销IPO项目募集资金为795.39亿元,IPO家数为34家,首发收入23.50亿元;其整体募资规模较去年增加了631.15亿元,同比增长384%,目前排名头部券商第一。

今年三季报显示,中信建投营业收入为158.59亿元,同比增长63.55%;归属于上市公司股东的净利润为74.91亿元,同比增长96.11%。