作者 | 唐飞

编辑 | 贝尔

红极一时地“开盖有奖”,是饮料企业惯用的营销手段。

但大多数消费者不知道的是,我们赌上运气的环节,可能是商家提前设计好的陷阱。

不久前,统一企业中国(以下简称“统一企业”)全资子公司统一商贸(昆山)有限公司因违法有奖销售行为等被市场监管部门罚款6万元,并责令立即停止违法行为。

这次处罚的根本原因是有消费者举报称,在超市购买的450ml的统一鲜橙多瓶身上宣传有“开盖扫码赢千元大礼”有奖销售活动,但是实际购买并扫码后抽奖和兑换是“骗人”的,要求管理局对此查处。

相关市场监察部门经过调研后发现,扫描鲜橙多瓶盖内的二维码获得的“应援值”确实与宣传不符,且抽奖无法计算出其宣称的中奖概率,故依据相关规定对企业进行处罚。

成立于1992年的统一企业中国控股有限公司,是中国非碳酸饮料及方便面主要的台资制造商之一。旗下主要产品包括统一冰红茶、统一鲜橙多、统一方便面等。

作为一家年营收200多亿的巨头,统一竟会为了这份中奖概率而弄虚作假,实在有些小家子气了。以小见大来看,统一的危机似乎比想象的要大。

过去几年,统一长期位居国内方便食品和饮料市场第二名,如今却“背腹受敌”——与第一名康师傅的差距越拉越大,与第三名今麦郎的差距是日渐缩小,甚至后者大有取代统一坐上行业第二的趋势。

如今,新的半年报出炉,统一呈现的真实面目如何?

1.迷惑的财报数据

8月10日统一企业披露的半年报显示,上半年公司营收为130.067亿元,同比去年增加10.1%。但是该公司纯利却出现下滑,中报披露,该公司权益持有人期间应占溢利(纯利)为人民币8.47亿元,下降20.4%。

明明营收增加了10%,为什么到了利润上就下降了20%呢?

在财报中,统一解释了利润下滑的原因,一是受大宗原物料价格上涨,销售及市场推广等开支增加,二是去年同期处置位于合肥分厂部分土地一次性收益,第三则是阶段性社保费用减免以及补贴收入减少等。

这些因素更多是外部的短期因素,确实影响阶段性利润,但并不能反映公司长期发展。

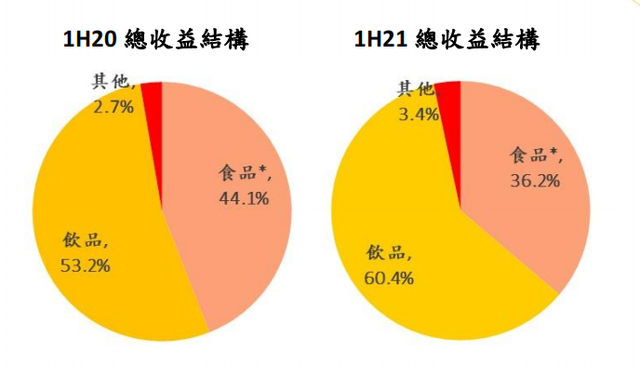

仔细分析,统一公司内部的问题似乎更是值得关注的因素。细分来看,统一的营收来源大致可以分为三部分,即食品、饮品和其他。其中饮品占比最大,今年前半年贡献了53.2%的营收。饮品当中又以茶类影响力最大,贡献的收益接近半壁江山。

图片来源:财报

不过,统一的这个营收支柱近几年表现并不理想。2020年统一饮品业务收入为125.6亿元,较前年下滑1.3%,今年一季度统一饮品收入78.60亿,较2020年同期增长25.0%,但是由于食品业务收入下降9.5%,所以二者有所抵消。再加上去年数据受疫情影响整体基数较低,所以统一饮品的这个增幅需要重新考量。

其实早在2019年就有业内人士指出,由于统一企业中国创新升级落后,无法适应消费端要求,进而不看好饮品业务的未来表现。

九德定位咨询公司创始人徐雄俊也在接受媒体采访时表示,在整个食品饮料行业下行的大趋势下,统一需要继续开发符合90后、00后年轻人新品类的饮品甚至食品。而且,随着消费者对健康理念的日益重视,现制茶饮、鲜榨果汁等饮品影响力日趋加强,这对以冰红茶(绿茶)和鲜橙多为拳头产品的统一并不是个好消息。

实际上,为了提振饮品业务业绩,统一做过一系列营销上的尝试。2021年以来,统一冰红茶跨界合作《和平精英》手游,并聘请迪丽热巴作为代言人,同时还在在苏州、上海等地举办多场线下快闪活动塑造年轻形象。统一冰绿茶也大力宣传“低糖”和“茶多酚”概念,并通过冠名综艺节目和运用KOL(意见领袖)观点刺激消费者意愿。

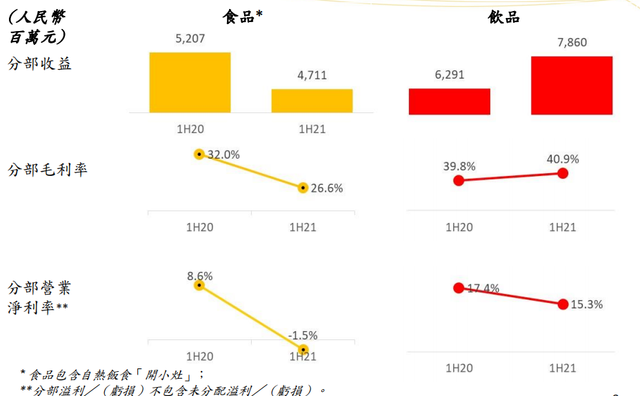

图片来源:财报

但目前看这些措施的效果并不理想,至少在利润率上并未得到改善。今年前半年统一饮品的净利率只有15.3%,较去年同期的17.4%下滑了约2个百分点。

这也就不难理解为什么会出现通过“开盖有奖”的宣传活动戏弄消费者的现象了。

2.利润短期难改观

主营业务利润率下滑往往是多原因导致的,而统一企业饮品利率的下滑更多来自成本方面。

拆解饮品业务的主要成本可以发现,糖和PET(塑料瓶的主要材料)占了绝对大头,不过这两大原材料自去年起就开始了“疯涨”模式。

Wind数据显示,2020年12月1日国内白糖价格只有5066元/吨,而到了今年8月1日,这个价格已经上涨到5621元/吨,几个月内每吨价格涨了数百元。

而且这种上涨可能还会持续很长时间,据国际食糖组织(ISO)估计,今年全球食用糖产量为1.711亿吨,而实际消费量为1.746亿吨,供小于求将持续助推价格上涨。丰益国际的分析师甚至认为这个缺口有近1200万吨。

另一方面,PET的提炼与石油冶炼息息相关,疫情后国际原油价格一直波动上行,导致PET的价格也节节高升。

生意社的数据显示,去年12月22日瓶胚级PET的采购价格约5400元/吨,到今年6月22日这一数字涨到6733元/吨,8月10日进一步涨到7400元/吨。尽管统一在2020财年预囤积了部分低成本的PET库存,但管理层预计低成本PET库存将于今年四季度用完,再加上全球疫情的不确定性依然存在,长远来看PET价格的波动仍将影响统一企业的利润率。

其次,统一企业的销售成本也明显提升。过去半年里,公司的销售及市场推广开支上升至31.33亿元,同比上升19.4%,主要是集团投放更多资源于品牌及通路渠道扩展建设等增加营运费用。

来自成本方面的压力传导到企业内部后,统一的运营资金开始吃紧。截至2021年6月30日,公司的总金融负债由去年底的5.32亿元增长至17.08亿元,增加了三倍有余。

鉴于统一这个财报周期内的表现,招商证券发布研报称,由于原材料成本仍在相对较高的水平,且管理层表示营销推广活动可能会持续到21年下半年,该行将21/22/23财年的净利润预测分别下调25.3%、10.4%和12.5%。将目标价由10港元下调至7.5港元,保持中性评级。

几乎同时,大和也发布报告称,维持统一企业中国“持有”评级,但目标价由9.7港元削16.5%至8.1港元。

投资者的反应则更加直接,发布财报第二天,8月11日统一企业中国股价低开2.5%,截至当日收盘跌幅扩大至7.75%,报收7.38港元。这一数字较今年4月8日股价最高点10.01港元已经跌去超四分之一。

不能否认的是,统一企业在这个财报季取得了一定的业绩增长,但这却并不能掩盖公司面临的长远困境。

3.行业第二恐不保

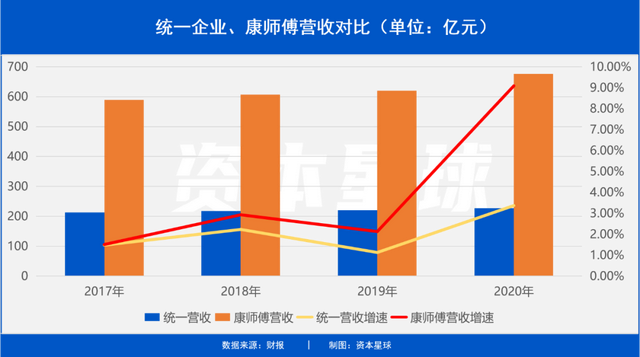

如果将时间轴拉长我们可以发现,在过去的四年里,统一企业的营收基本都在220亿上下,整体增速也在个位数徘徊。作为对比,康师傅营收已超过600亿大关,并有望冲击700亿。

两家公司同样主营饮品和方便面,发展路径也几乎一致,为什么会有如此大的差别?我们分开来看一下。

首先,饮品业务早已经成为统一和康师傅的主要收入来源,2020年占比均超过50%以上。而且产品品类也涵盖茶饮、果汁、综饮、咖啡、饮用水等多个品类。

我们这里以两家最为知名的茶饮为例进行对比,根据Euromonitor提供的中国茶饮料市场竞争格局来看,2020年,康师傅占中国茶饮料市场份额的26.8%,其次为统一企业占比15.2%,王老吉集团以13.7%排第三位。

虽然贵为行业“榜眼”,但统一茶饮料收入已经坠入下滑区间。数据显示,统一2018-2020年茶饮料收入分别为59.47亿元、56.16亿元和54.40亿元,下滑明显。而同期,康师傅茶饮料收入为155.3亿元、155.79亿元和156.58亿元,整体保持上升。

对于两大巨头以茶为主的饮品业务走势分化的原因,食品产业分析师朱丹蓬表示,康师傅在基于新生代的需求上进行了产品的优化和升级,并且其在整个市场的广度和渠道的深度决定了它在作出一些改变之后能够立竿见影地享受到这个行业的红利。

“而统一的主要市场集中在华东、华中以及华南地区,这也是饮品竞争最激烈的地方,再加上统一的创新升级迭代速度赶不上整个消费升级的速度。”朱丹蓬补充道。

在朱丹蓬看来,统一饮品业务下滑是必然的,且未来还会继续下滑。

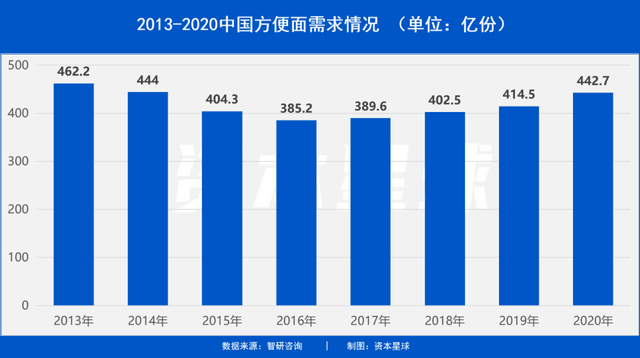

在方便面产品的布局上,两家的路线也十分相似。大环境来看,由于外卖软件和配送上门服务的普及,作为方便食品的方便面市场整体需求增长缓慢。数据显示,2020年全国方便面需求约442.7亿份,这个数字甚至还不及2014年时的水平,说明方便面市场需求并没有随着时间推移而增加。

随着居民消费水平和健康意识的不断提升,消费者对方便面产品品质及品牌提出了更高的要求,两家公司也纷纷发力中高端产品,“高端”成为财报中被频频提及的词汇之一。财报显示,2020年,康师傅高价袋面的收入占比从2019年的40%提升至44%;统一方面,高端产品“汤达人”的收益连续12年实现双位数增长。

即便增长趋势相同,发力高端化产品的战略亦有类似之处,但在营收规模方面,康师傅仍将统一远远地甩在了身后,2020年其方便面业务收入约为统一的3.26倍。

一方面,强敌在前,统一难以望其项背;另一方面,“后浪们”觊觎市场份额也让统一企业倍感压力。

英敏特数据显示,按方便面销售额份额计算,2018-2019年,康师傅的份额从48.2%下降到46.6%,统一从17%下降到16.3%,今麦郎则从14.1%上升到15.8%,与统一之间的差距不到一个百分点。

除了市场份额接近,今麦郎的营收规模也紧逼统一。2019年今麦郎营收达到218.488亿元,距离统一的220.20亿仅一步之遥。按照今麦郎董事长范现国的计划,今麦郎2020年营收规模将接近300亿,而统一还在227亿左右徘徊。虽然今麦郎的实际业绩指标能否如愿完成我们不得而知,但是就目前来看,今麦郎与统一之间的差距已经越来越小。

而且,今麦郎除了方便面业务也在积极拓展饮品市场,旗下产品凉白开、青梅绿茶、蜂蜜柚子、小兔聪聪AD钙等均已有一定市场影响力。

综合来看,整个行业格局已经从双雄争霸过渡到三足鼎立,这样的情况下统一企业既要追赶康师傅,又得防着今麦郎,前有狼后有虎,更苦的日子恐怕还在后头。