“没有什么是一顿火锅解决不了的,如果有就两顿三顿四顿五顿……”

网友们的这句话足以说明火锅解决“问题”的能力,也足以说明它作为国民级美食的统治地位。尤其是在寒冷的冬季,一锅热腾腾的火锅绝对是大多数人的饱腹首选。

按风格划分,常见的火锅可以分为四大类:川式火锅、粤式火锅、京式火锅以及其他火锅。其中,辛辣的川式火锅最受欢迎,2020年火锅餐厅市场中川式火锅占比64.9%;接下来是粤式火锅、京式火锅、其他火锅,各自占比分别为14.4%、14.2%、6.6%。

近日,粤式火锅连锁店捞王递交招股书,拟在香港证券交易所主板上市。旗下包含三个品牌:粤式火锅“捞王锅物料理”,迷你火锅“锅季”以及快速休闲餐厅“捞王心灵肚鸡汤”。

除了2020年受疫情影响外,捞王近年的营收稳步增长。2018-2021上半年,其收入分别为8.7亿元、10.9亿元、11.2亿元和6.5亿元;同期净利润分别为5905万元、7991万元、6744万元和2145万元。

值得注意的是,今年以来整个火锅行业似乎并不受资本待见,头部企业海底捞和呷哺呷哺的股价都遭遇大幅下跌。捞王选在这个时间点上市,能获得投资者青睐吗?

1.红海市场的新故事

捞王创始人赵宏泽1976年出生在中国台湾,2010年他在上海开出首家捞王粤式火锅店。

在此之前,他已经有了近6年的餐饮从业经验,只不过这些经验都不太顺利。早先,自助火锅在台湾火爆时,他曾经跟风开了店,但4年后无奈倒闭。其后,在江浙菜风靡时,他又到杭州开过一家杭帮菜馆,再次铩羽而归。不过,这些经验都没有白费,通过观察江浙一带人民的饮食习惯,赵宏泽找到了一片空白之地——粤式火锅。

江浙人民饮食清淡,但2009年时,火锅行业还处于川渝火锅为首的时代,这并不符合当地人的口味。

因此赵宏泽认为主打不辣、健康养生的猪肚鸡可以在这里找到一席之地。于是屡战屡败的他将广东名菜猪肚鸡带到上海,并开出第一家粤式火锅店,“捞王”品牌也由此诞生。

图片来源:招股书

到了2017年,捞王又推出两张副牌——健康小锅“锅季”和台式麻辣锅“赤鼎”,用多产品战略满足不同消费者的喜好。根据《中国餐饮报告2019》,无论是口味、环境和服务,捞王都位列餐饮品牌首位。

不过公司的营收增速却在放缓,2019年和2020年,捞王的营收同比增速分别为25.7%、2.74%,大幅下降;同时期内,公司的净利润增速分别为35.32%和-84.39%,由正转负。

所以虽然捞王找到了一条相对具有差异性的赛道,但是其不可避免地受到疫情影响。好在公司整体毛利率较为稳定,2018-2020年捞王毛利率分别为65.6%、65.1%及63.1%,2021年上半年,公司毛利率约63.8%。

2.新玩法掘金火锅市场

按2020年收入计,捞王在中国粤式火锅餐厅市场中排名第一,市场份额为1.7%。

捞王之所以可以跻身粤式火锅的头部梯队,一方面通过走白汤路线打出差异化,另一方面在营销、品牌运营上也频频发力。

捞王抓住年轻人的方法主要有三招,品牌人格化、跨界合作和会员体系。

首先,将品牌人格化,吉祥物就是最好的载体之一。捞王做了两个IP,分别是捞小匠和捞小爱;前者代表的是匠心,也就是“用好料”,它以自媒体为主要端口,人设是身边一个爱吐槽抖机灵的朋友;捞小爱代表的是“用爱心”,它以门店端为重心,在传统客服基础上,增加更多的互动福利。

这两个IP和捞王企业的核心息息相关。在发展壮大的过程中,捞王找到了企业核心——“用爱传递好味道”,还找出了愛的三大基石——用爱心、用好料、用榜样。

左:捞小爱,右:捞小匠

其次,为了让品牌年轻化,捞王专门做过顾客画像调研。为了抓住年轻顾客,捞王联合在年轻人中有影响力的品牌进行跨界合作,比如日本屁桃君IP、五月天乐队的潮牌StayReal以及深夜食堂IP。此外,捞王还和珍爱网合作举办活动,凭借火锅独特的社交属性提供2人食,帮助年轻人搭建爱的桥梁。

最后,捞王用几年时间搭建了一套自己的会员体系。招股书透露,截至最后实际可行日期,捞王拥有超过860万名注册会员,其中约78.4%为18至35岁的年轻人群;会员用户90天内的再次就餐率为13.6%。

并且,捞王在招股书中提到,除会员系统外,公司一般不会在所有的捞王锅物料理及其他餐厅开展任何促销活动或折扣。这就加快了爱好火锅的食客们成为会员的步伐,按捞王自己的表述,这些会员贡献了公司总收入的约60%。

凭借一系列操作,捞王得以在几年间快速壮大,其实不仅是捞王在疯狂扩张,已在港股上市的呷哺呷哺和海底捞近两年也加快圈地。

说到底,连锁火锅店依然是个规模化的生意,规模大在一定程度上就意味着更高的市场知名度、更高的市占率以及更强势的供应链话语权,进而有可能演化为业绩上的优势。

3.资本还爱“吃”火锅吗?

如果捞王成功上市,港股有可能呈现出海底捞、呷哺呷哺和捞王的火锅“三国杀”。但投资者真的看好火锅吗?对于这个疑问,从资本对待海底捞和呷哺的态度上或许可以看出端倪。

海底捞2018年9月上市时,估值100亿美元,发行价每股17.8港元;截至今年9月9日收盘,海底捞报每股31港元,市值1692亿港元左右,三年时间里涨幅超70%,可以说是让一部分人赚的盆满钵满。

但如果将时间线缩短可以发现,海底捞从今年2月份股价最高点的85港元左右,一直跌到如今的31块,几个月内蒸发了超过2940亿港元的市值。

除了股市表现不理想,大型机构对海底捞的态度也开始变脸。麦格里维持宣布对海底捞“中性”评级,但目标价由45港元下调31%至31港元。瑞信更是将目标价由50港元大幅至32港元。

另一边,标普也将海底捞的展望由“稳定”下调至“负面”,信用评级为“BBB”。原因是海底捞在优化新门店方面的努力可能达不到预期,如果不能在2022年放缓快速扩张的步伐,该公司的去杠杆化也可能会遭遇阻力。

无独有偶,呷哺呷哺的股价也从今年2月11日的最高点每股27.12港元跌到9月9日收盘的7.64港元,不到七个月时间里跌超71%,用“腰斩”已经形容不了其惨状。

雪上加霜的是,就在8月底,呷哺呷哺行政总裁贺光启透露呷哺呷哺将关闭200家门店,因为“部分门店出现了严重的选址错误,导致亏损。”

而实际上,呷哺呷哺的增长乏力在2015年之后就初现端倪。财报显示,呷哺呷哺净利润增速从2015年86.52%逐年下降到2018年的10.00%,2019年则首次出现负增长,同比增幅为-37.7%。2020年疫情突袭成为压垮呷哺呷哺的最后一根稻草,公司在这一年的净利润增长率是-99.36%。

鉴于呷哺呷哺的业绩表现,花旗、中金、华兴证券、麦格理等机构均下调了该公司的目标价。

相比于上面两家公司,捞王在门店数量上并不占优。截至2021年6月30日,海底捞门店总数为1597家,呷哺呷哺门店数为1077家,而捞王仅有136家,完全不在一个量级上。

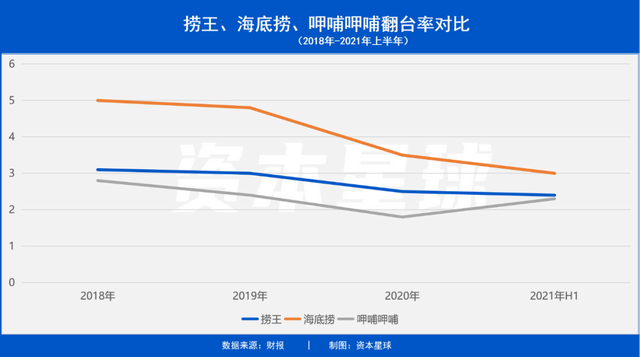

以餐饮行业最为看重的翻台率来对比,海底捞2018年-2020年的翻台率分别为5.0次/天、4.8次/天、3.5次/天。同期呷哺呷哺的翻台率分别为2.8次/天、2.4次/天、1.8次/天。

而捞王,2018年-2020年度的翻台率分别为3.1次/天、3.0次/天、2.5次/天,2021年上半年则下滑至2.4次/天。显然,从翻台率来看,捞王远远不及海底捞,但略优于呷哺呷哺。

因而,从上市估值角度分析,在门店不占优势的前提下,翻台率这一核心指标可能会较大程度影响投资者对捞王的价值判断。

海底捞和呷哺呷哺两大巨头的失速,也让火锅赛道再次进入一级市场投资者的眼睛里,毕竟每个人都想投出下一个“海底捞”。

这也让普通的火锅生意进化出了多元形态,周师兄、巴奴火锅这种“一招鲜吃遍天”的算是一种,以陈赫“贤合庄”、郑恺的“火鳳祥”为代表的明星火锅算是一种,沾了宅经济光的自嗨锅、莫小仙也算一种,它们都已经站在了风口上。

在一级市场获得融资后,这些品牌势必要加速扩张,也一定会蚕食掉海底捞、呷哺呷哺和捞王一部分市场份额。

在这样的格局下,捞王既要追赶前面的海底捞和呷哺呷哺,又要提防一众新兴品牌,前有狼后有虎,日子并不好过。