“中国现有超过1.8亿人患有精神疾病”。

这是康宁医院2015年在港股招股书中对当时行业的分析数据。按当时的人口总数计算,约每8个国人里就有1个患有精神疾病。

康宁医院是目前国内唯一非公立三级甲等精神病专科医院,也是如今中国规模最大的精神病专科医院。在登陆港交所的6年后,近日康宁医院发布公告称,拟在深交所创业板上市。

财务数据显示,2020年康宁医院自有医院运营收入9.78亿元,与2017年相比规模翻了一番。

这份数据背后,是我国精神疾病领域“供需失衡”的体现之一。但另一个疑问是,我国到底有多少精神疾病患者?

根据2016年我国部分地区精神疾病流行病学调查结果估算,我国15岁以上人口中精神疾病患者人数超过1亿人。而《柳叶刀》周刊在2015年的一项研究中称,我国约1.73亿人有精神疾病。

虽然目前我国精神疾病患者尚无确切统计数据,但是这一领域的市场规模越来越大却是不争的事实。据天风证券统计,从2015到2019年,中国精神病医院总收入由377亿元增长至662亿元,年复合增长率为15%。

身为这个领域的龙头企业,康宁医院本次回归A股,也揭开了这一小众市场的隐秘一幕。

1.极度分散的千亿市场

目前,我国精神医疗行业的主要参与者包括精神病专科医院、综合性医院精神科、基层精神医疗机构和其他医疗机构。

企查查数据显示,目前我国现存精神卫生相关企业共7824家,近10年来,精神卫生相关企业注册量整体呈逐年上升趋势,其中,2015年新增380家,增幅77.57%,是近十年中增幅最大的一年。2020年新增精神卫生企业706家,同比增长7.46%。

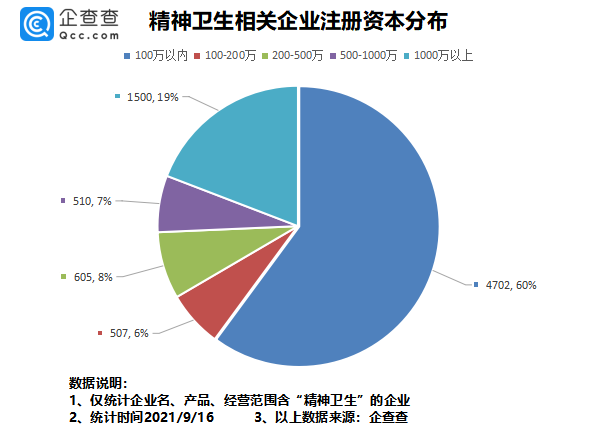

从企业注册资本来看,我国精神卫生相关企业注册资本在100万元以内的共4702家,占比60%,大部分都是卫生诊所或者精神康复中心。注册资本在1000万以上的精神卫生企业共有1500家,占比19%。

图片来源:企查查

因此,我国精神医疗市场呈现出以大型公立医院为主导,市场参与者众多,市场份额零散的竞争格局。

从地域分布来看,我国精神医疗资源主要集中在东部沿海的发达城市,内陆城市资源较少。在精神医疗床位资源方面,位居前三位的城市均为东部沿海城市(上海、北京、天津),这些城市经济和医疗水平较高,地区居民知识水平也普遍较高,对精神医疗的重视程度高。而精神医疗床位资源最少的三个城市则集中在西北地区(甘肃、青海、西藏),西部地区精神医疗卫生资源质量较低。

在精神医师数量方面,中国东部精神卫生医护人员密度最大,西部精神卫生医护人员密度最小。精神医疗资源分布表现出较大的区域差异,资源布局结构不合理,影响精神医疗服务提供的公平与效率。

图片来源:头豹研究院

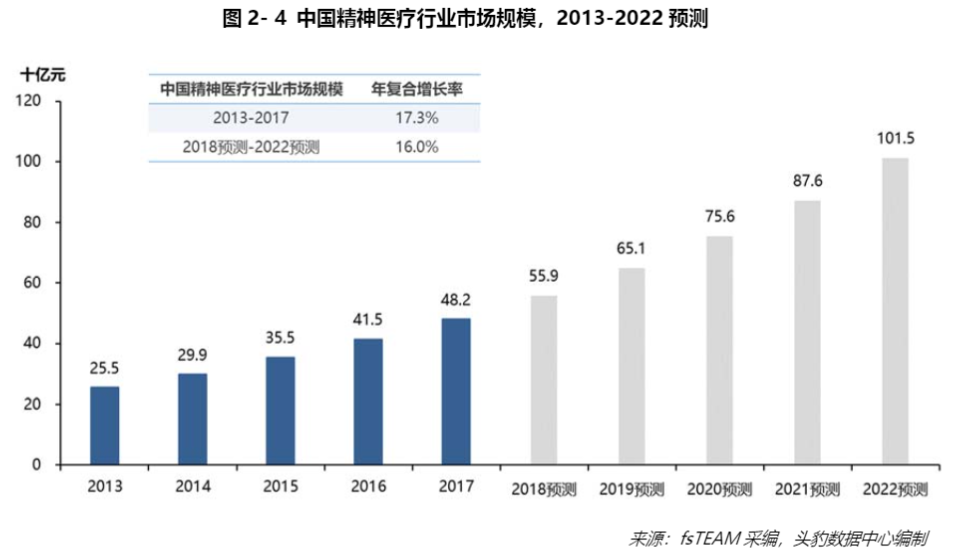

而近年来年轻人工作生活的压力增大,也让精神医疗行业拥有较大的发展空间。据头豹研究院预测,2020年我国精神医疗行业市场规模756亿元,2022年将超过千亿级别,2018-2022年预测年复合增长率约16%。

2.营收10亿,利润却不见涨

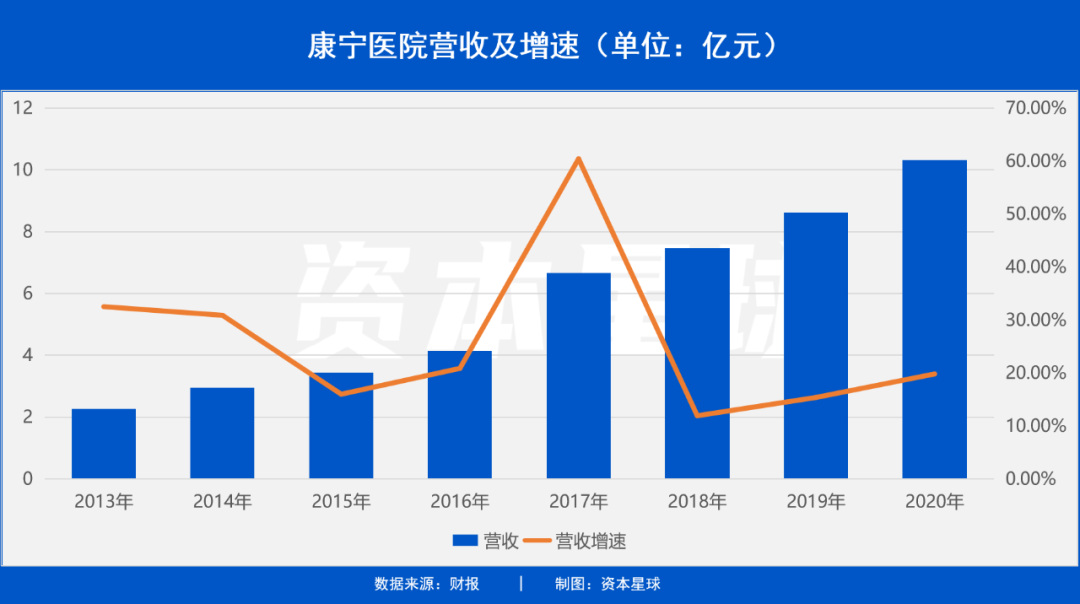

得益于整个行业的高增速,康宁医院近几年业绩也突飞猛进。2013-2020年,康宁医院的营收规模从2.26亿元增加至10.31亿元,连续多年保持10%的以上的增速。

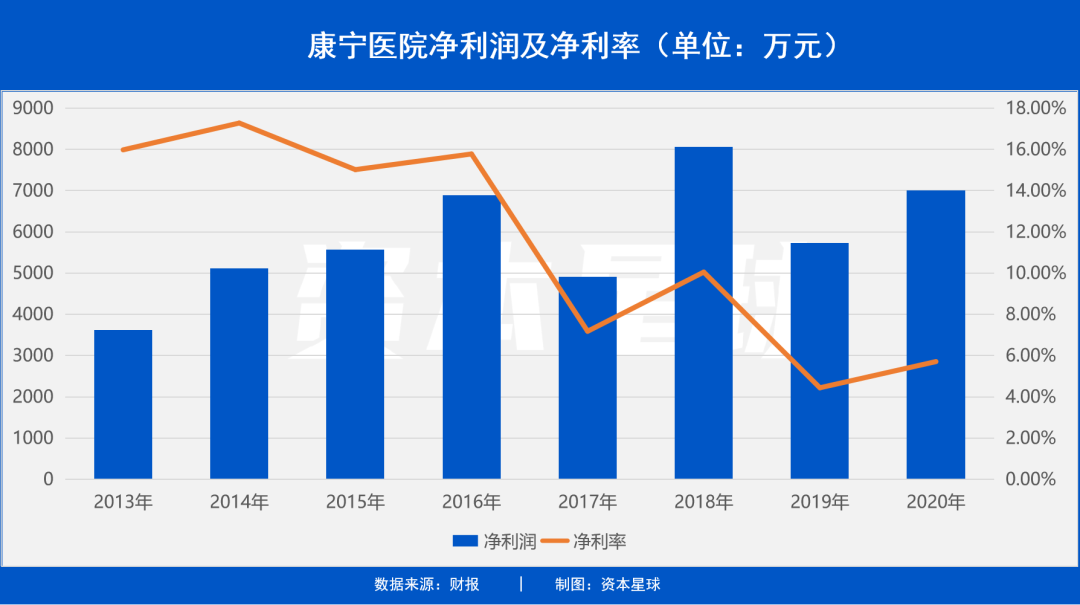

相比高达10亿元的营收体量,康宁医院的净利润水平却有待改善。过去几年,康宁医院的利润始终不足亿元,大致在5000万-8000万的区间波动。净利率也从2014年17.27%下滑到2020年底的5.71%。

之所以会这种出现这种营收增速和利润增速不匹配的情况,还要从康宁医院的营收构成讲起。作为精神病专科医院,康宁医院的营业收入来源包括自有医院运营收入、其他医疗相关业务收入及房地产业务收入。

其中康宁医院的自有医院运营收入在营业收入中占比较高,2021年上半年,康宁医院自有医院运营实现收入5.76亿元,占收入比重92.55%;其他医疗相关业务实现收入0.27亿元,占收入比重4.34%。

我们就从“营收大头”自有医院运营收入来分析,作为定点医院,康宁医院的收入结构中对医保依赖较为严重。数据显示,2018年至2020年,公共医疗保险的结算金额占其当年销售商品及提供劳务收到现金的比重分别为56.6%、58.2%和61.4%,呈上升趋势。

所以医保控费使得康宁医院的业绩承压,2019年归康宁医院母净利润为0.57亿元,同比降低28.9%,主要原因是医保付费方式改革导致自有医院住院平均每床日收入减少。

平安证券的研报认为,我国老龄化加剧带来医保支出大幅增长,控费仍为医药政策的主旋律。所以康宁医院未来的日子里还将面临更大的利润增长问题。

另一方面,造成利润增速放缓的因素还有康宁医院的支出越来越多。资料显示,康宁医院最重要的两项支出是药品耗材和人员支出。目前这两项支出在医院总成本中的占比几乎相当:2020年其药品耗材占自有医院成本的比例为 35.3%,人员支出占自有医院成本的比例为 34.3%。这意味着,原材料价格的变化、人力资源成本的上升都会影响到公司的利润情况。

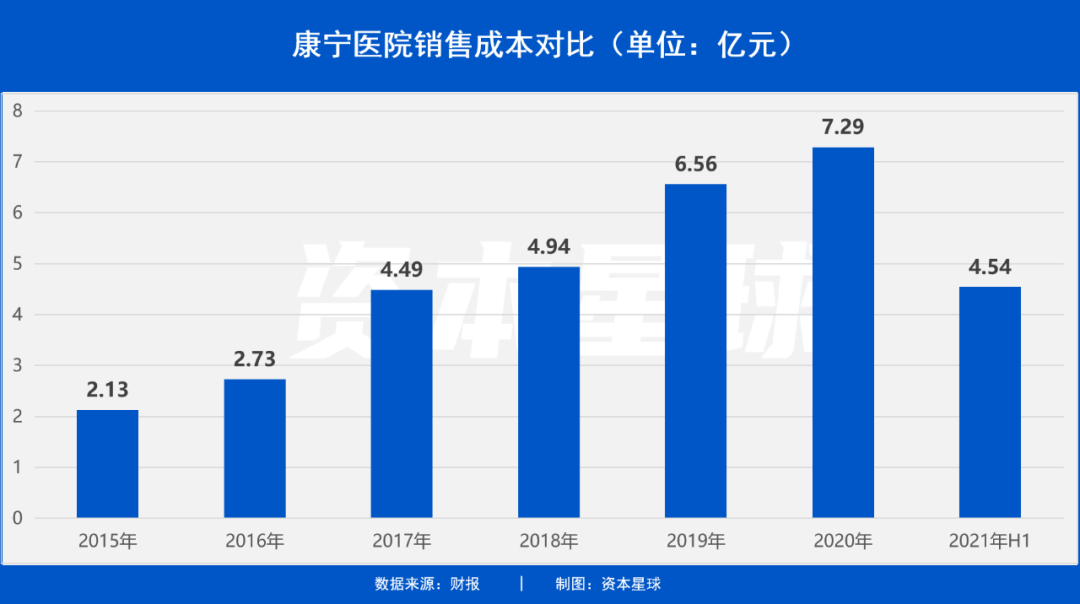

最后康宁医院的销售成本也大幅上升,2015年公司的销售成本为2.13亿元,到了2020年底这一数字增长到7.29亿元,今年上半年进一步增加到4.54亿元。

虽然营收越来越多,但是成本也越来越大,难怪康宁医院出现增收不增利的情况。

3.三次冲A,前途难料

值得注意的是,这不是康宁医院第一次冲击A股。2015年登陆港交所后,康宁医院就开启了漫长A股路。

2016年,康宁医院首次披露A股上市方案。由于更换法律顾问,2017年4月25日自愿中止A股上市申请。2017年5月继续冲刺A股IPO,拟在上交所发行不超过8115.5万新股,筹集资金1.93亿元,不过其IPO申请最终被证监会否决。同年12月,康宁医院重新启动A股IPO,不过,2018年1月第十七届发审委未通过康宁医院的首发申请,康宁医院闯关失败。

康宁医院为什么没能过会?

从发审委的询问来看,康宁医院在关联方与关联交易、同业竞争、是否符合会计准则规定、工业物业改为医疗用途、房地产投资等方面都存在疑问。

以关联方与关联交易这一点为例,2015年康宁医院在H股上市时,北京鼎晖维鑫持有康宁医院5.26%股权,为第四大股东;北京鼎晖维森以3.65%的持股比例位居第六大股东。

然而鼎晖系作为大股东,还有康宁医院的大客户们有着千丝万缕的联系。在康宁医院披露的大客户名单中,深圳前海鼎晖富海股权投资合伙企业(有限合伙)(以下简称前海鼎晖)是公司关键客户平阳长庚医院的股东,并投资了康宁医院2015-2016年第二大客户北京怡宁医院。

工商资料显示,平阳长庚医院成立于2005年11月,第一大股东温州市久富投资有限公司在同年8月成立,管伟立、王莲月、王红月等股东分别出任董事长和董事。2015年4月,管伟立、王莲月、王红月将其持有久富投资100%的股权转让给前海鼎晖,间接转让了平阳长庚医院精神科31.82%的股权。至此鼎晖系资本成为了康宁医院前两位大客户的持股股东,同时也是康宁医院的股东,不禁让人怀疑其中的关联交易问题。

而且这里面提到的管伟立、王莲月、王红月均系康宁医院高管,按照官网的披露的信息,三位现在分别担任康宁医院的董事长、执行董事、财务总监,这更加加重了投资者的怀疑。

那么,此番再次冲击A股,康宁医院这些令人质疑之点是否已解决了?对此,康宁医院在近日接受媒体采访中表示,“关于上一次反馈涉及到的一些问题,我们根据券商和律师的意见做了调整,包括业务的调整,还有一些其他策略调整。”而具体调整结果是否能符合证监会要求,仍未可知。

除此之外,康宁医院所处的精神疾病健康赛道正在迎来越来越多的竞争者。

9月7日,专注于中枢神经及精神心理健康领域的互联网医疗平台“好心情”,宣布完成2亿元C轮战略融资,由字节跳动领投。8月,精神健康品牌FLOW冥想获得了由Evolve Ventures和光速中国共同领投的数百万美元天使融资;6月,昭阳医生则获得来自经纬中国、千骥资本、欧普家族办公室的数亿元B轮融资;4月,壹点灵则获得了由58产业基金投资的数千万元B轮融资。

随着互联网巨头和知名投资机构的入局,使得这条赛道日渐拥挤。而线上问诊、送药上门等服务的普及,也让在家看病成为现实,毕竟“精神病”这个词在某些场合仍然具备一定的贬义,让不少人谈之色变。

最后,康宁医院的回报预期也不够“性感”。已在A股上市眼科医疗公司的爱尔眼科2020年净利率为15.76%、口腔医疗公司通策医疗净利率高达26%以上,“金眼银牙铜骨头”的定律依然奏效,而康宁医院5.71%净利率则显得相形见绌。对于习惯“用脚投票”的投资者而言,显然前两家公司的利润更加可观、影响力也更大。