今年9月18日,艾德韦宣正式向港交所递交了IPO招股书,由东兴证劵香 港担任独 家保荐人。

本次赴港上市,艾德韦宣拟发行共2亿股股份,发售价在在1.71港元至2.34港元区间,国际配售占总发行数目的90%,香 港配售占10%。最高募资金额达4.68亿港元,募集资金将用于发展及扩大现有整合营销解决方案及IP拓展业务,用作战略投资基金的现金储备以及一般营运资金。

成立于2013年的艾德韦宣是整合营销解决方案提供商,专注于在大中华区提供体验营销、数字营销与品牌推广及公共关系服务,并且专注于开拓体育与娱乐IP拓展领域。业务范围包括了活动概念、活动策划及管理、活动场地设置的创意设计服务以及活动执行;同时为客户提供在线或数字营销与品牌推广服务,包括在微博、微信、抖音、小红书、Facebook、Instagram等社交媒体平台为客户推出营销活动。

艾德韦宣自2016年起开始经营体育市场的IP拓展业务,曾与西甲联赛及阿莫里体育组织订立IP合作协议。2017年,与英国顶级娱乐制作公司Stufish Productions成立斯达菲亚洲,在澳门运营特技节目《狂电派》,并与湖南芒果娱乐共同投资了网剧《出线了,初恋》,以进军娱乐IP拓展业务。

2016年7月,艾德韦宣成立了大数据公司,主要从事数据收集技术、大数据分析平台开发及计算机新机技术的技术开发业务,帮助其深挖数字营销及品牌传播营销项目。

本次赴港上市,并不是艾德韦宣第一次接触资本市场。早在2016年6月,艾德韦宣就曾在新三板上市,后为了集团整体战略发展及更好的管理,在2018年1月自愿撤销上市。

艾德韦宣还曾先后获红杉资本2轮投资,金额合计超过5000万元,持股9.14%。而据招股材料显示,红杉资本已实现退出。2019年 7月,艾德韦宣的最大股东韦宣国际与红杉资本订立了股权转让协议,以7313万元收购红杉资本持有的9.14%的股权,并已于今年9月悉数结清。

根据灼识咨询报告,2018年艾德韦宣在大中华区高端及奢侈品牌市场的体验营销领域排名第一,占市场份额约6.3%。其主要客户为时尚行业和汽车行业的国际高端及奢侈品牌,包括Chanel 、Dior、Louis Vuitton、Tiffany &Co. 、BMW、Mercedes-Benz等。

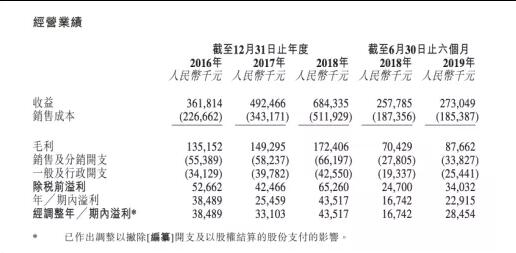

财务数据来看,艾德韦宣2017年、2018年及2019年截至6月30日的营业收入分别为4.92亿元、6.84亿元、2.73亿元;经调整年╱期内溢利分别为3310万元、4352万元、2845万元。收益大多数来自于提供体验营销,分布占77.7%、75.2%和71.7%。而整体毛利率呈下滑趋势,2018年毛利率为25.2%,比2016年的37.4%下降了12.2%。

在各板块业务中,体育及娱乐服务的IP拓展业务增速最快,从2016年的337万元增长至2017年的3955万元和2018年的3840万元,业务增长超过10倍。

艾德韦宣称,鉴于数字营销及品牌推广服务需求增长,已制定策略将业务重心放在发展数字营销。2017年、2018年及2019年首六个月提供数字营销及品牌推广服务的占比分别为10.4% 、15.8% 和16.6%。

行业规模来看,大中华区高端及奢侈品牌营销解决方案服务市场的营销开支由2014年的169亿元增至2018年的262亿元,复合年增长率为11.6%。高端及奢侈品牌营销解决方案服务的总营销开支会持续扩大,于2023年达到397亿元,2018年至2023年的复合年增长率为8.7%。

未来,艾德韦宣计划进一步扩大其综合营销解决方案业务,尤其是数字营销及品牌推广服务,艾德韦宣预期数字营销业务分部将于2018年至2023年以16.2%的复合年增长率持续增长。

另外,该公司还计划通过在巴黎设立办事处以扩大欧洲市场客户基础,在广州设立办事处以强化在中国一线城市的强大据点及抓住大湾区带来的商机,透过收购与合作扩张亿巩固市场地位提升行业竞争力,并且扩大IP拓展业务,尤其是在体育市场,计划获得在中国市场具有潜力的其它高端品牌所有IP。