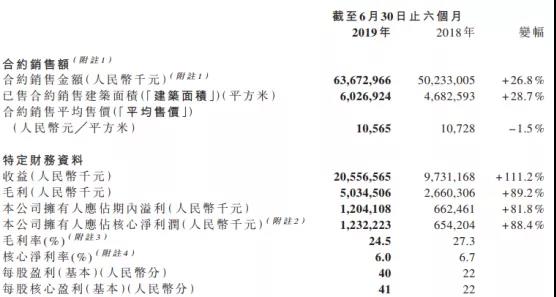

据IPO早知道消息,8月22日中梁控股(2772.HK)披露半年报,数据显示:2019年上半年全口径销售金额达到636.73亿元,较去年同期增长26.8%;本期实现结算营业收入205.57亿元,同比增长111.2%;合并归属于上市公司股东净利润12.32亿元,同比增长88.4%;净负债率降至43.5%,并宣派股息13.8分/股。

中梁控股(2772.HK)于7月16日完成挂牌上市,这是其交出的首份年中成绩单。

在“房住不炒”的政策总基调下,房地产企业在2019年仍然面临较大的生存压力。在此背景下,中梁不仅保持了稳健发展的态势,还逆势迎来来了发展的“丰收期”。仍着重从业界倚重的销售额、土地储备、杠杆率三个重要指标进行描摹。

从销售额来看,2019年上半年中梁秉承“直面挑战、转好模式、打开资本、稳中求进”的年度发展主题稳步前行,销售规模再创新高、全国化布局不断深入、各业务板块持续向好,在稳居行业综合实力20强的同时,还跻身“2019中国房地产开发企业上海市30强第7位”、“2019中国房地产企业品牌价值TOP100第20位”,企业实力和品牌价值持续攀升。

从土地储备方面看,随着棚改红利消退,中梁回归二线及强三线城市,采取招挂牌、收并购、合作开发、勾地等多元拿地方式,控制扩张节奏,实现各级城市的均衡布局。今年上半年,中梁新获70宗土地,平均成本为每平方米人民币3,934元。截至2019年6月末,中梁总土地储备面积达到约5299.63万平方米,为未来的规模发展提供了充足的储备。

从杠杆率来看,截至6月底,中梁净资产负债率再降至43.5,较年初下降了15个百分点;现金及银行存款为人民币247.21亿元,相比2018年末增长7.1%;现金短债比1.71倍,财务结构进一步稳健,流动性进一步改善。

近年来,随着国内行业环境的变化,众多房企都加大了降杠杆的力度,但能用三年破千亿的速度规模扩张同时实现净负债率的下降,实为罕见,其背后必定有一整套成熟的开发体系,和良好的去化能力。

除此之外,月初中梁还获得国际三大极具影响力的评级机构,即标准普尔、穆迪和惠誉国际信用评级公司的信贷评级。其中,惠誉给予中梁主体B+评级,穆迪给予B1评级,标普给予B+评级;同时,三大评级机构对中梁的展望均为“稳定”,显示出国际评级机构对于中梁的高度认可。而这也使得中梁成为2018年以来上市的内房股中获得评级较高的上市房企。

中梁上半年业绩的良好表现,也印证了三大国际信用评级机构对其的一直认可。良好的评级将有力地提高中梁的综合融资能力,拓宽其资本市场融资渠道,对公司未来发展具有重要意义。