时雪松

川流投资创始人。2016年起创立川流投资,目前川流团队专注并聚焦于新材料领域的投资和研究。2005年加入中国国际金融有限公司,担任化工行业首席分析师,曾荣获《新财富》《证券周刊》等最佳分析师称号,对化工、新材料和新能源等产业链做过深入研究,相关研究获得产业界高度认可。2010年-2015年任上海博颐投资管理有限公司基金经理、研究总监。上海博颐投资是一家著名的阳光私募基金,多次获得私募基金金牛奖。2015年起担任国内大型化工企业云南云天化股份独立董事。

培训时间:2018年9月13日(周四)15:00

培训实录

非常感谢,很荣幸到天风做这样的交流。我今天从基本框架开始跟大家做一些探讨,有些地方适当的展开,有些深度没有展得太深,朋友有需要我们可以再交流。我今天分五个部分做交流,一是行业简单的研究框架;二是行业研究和投资择时方面的探讨;三是模型、盈利预测和估值方面的内容;四是作为股票交易系统的建议;五是介绍一下我做的新材料方面的研究。我在大学学的是化学,在化工企业做了8年半的时间,又做了6年分析师,后面又做了5年二级市场,现在回归一级市场做股权投资。

一、行业研究框架

首先想大家提一句的就是企业文化,也是作为投资人的价值观,是“客观、积极、忍耐、分享”这八个字。一是客观,客观是面对一个问题思考真正的状况;二是积极,积极要有乐观、积极的态度;三是忍耐,市场状况不好的时候要适当忍耐。投资这个行业经常有一句话说快乐的时间短,痛苦的时间很漫长,但痛苦的时候如何减少损失,减少出击的次数非常重要。还有一个是忍耐的时候不忘学习。道家讲究顺逆之道,有一句话“顺势的时候努力工作,逆势的时候努力学习”。用投资来说顺势加杠杆,逆势降仓位;四是分享,分享的不单单是财富,财富是要分享的,还有经验也要和同事、朋友、年轻人分享,这是非常重要的,人是社会人,是有社会责任的。

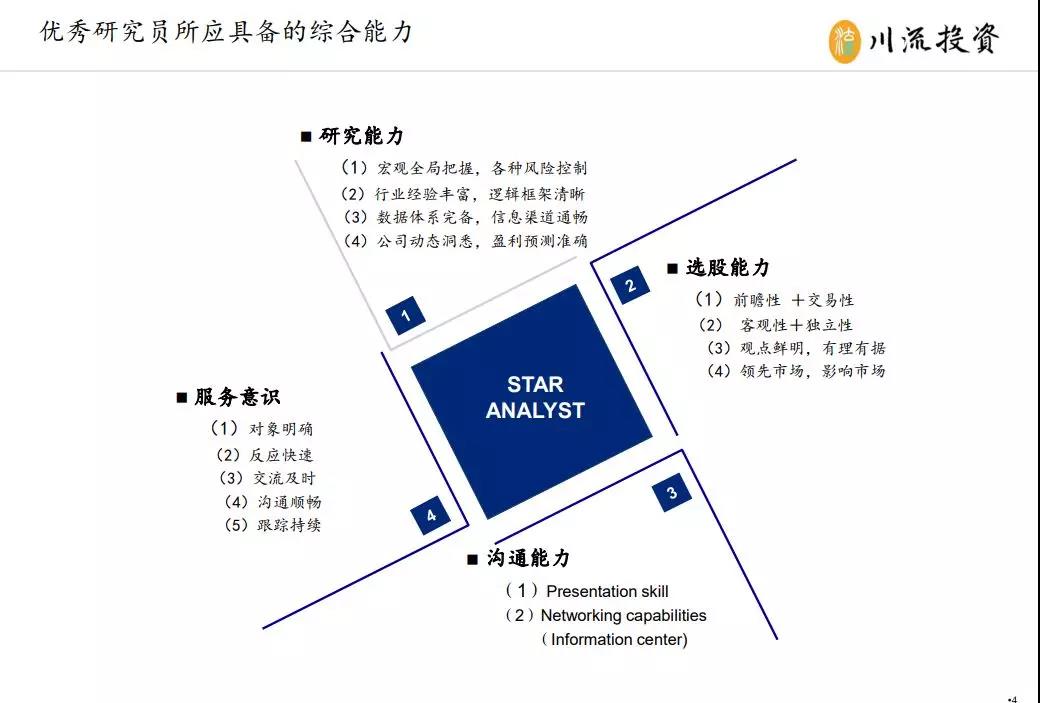

优秀研究员所应具备的综合能力

资本市场的奥秘

我简单提一下资本市场的奥秘这个问题,资本市场比较复杂,简单讲就是三点:一是把任何资产切割,切割成一份一份,换句简单的话是资产证券化,每一小份大家可以共同承担风险、共同分享收益,这是巴菲特6岁的时候爸爸跟他讲的,他说世界上有一个生意,你不用管他,他会帮你经营好。每个人都可以参与,1元可以参与、100元也可以参与,1万元也可以参与。所以这个概念是非常有意思的,包含了很多意思。二是定价和估值,这里包含很多内容,有时候投资说到底你认为是低估还是高估,过高可以做空,过低可以做多,可以套利,有很多工具。定价还有一个依据在于资产的ROE,ROE代表这个资产可以不断地钱生钱,带来资产价格未来的变化。静态来看资产是定死的,但未来看资产有高估和低估,未来是由ROE导致的,将来ROE的高低带来资产大幅度的波动,后面讲到估值的时候再适当的展开。三是杠杆,在英文里除了“杠杆”的意思还有“利用、整合”的意思,财务杠杆本身有资本杠杆、运营杠杆等等。还有一个是资源的整合,这三点是金融市场最基本的功能。

投资和研究的目的

回过头来讲投资和研究,投资的目的是再最低风险下获取最大的回报。回报来自于什么?企业价值变化。企业价值变化来自于成长或者周期。所以做股票的特别明显,股票分成三类,一类是成长股,一类是周期股,一类是价值股。成长股带来成长的收益。企业的估值不变,盈利从5000万变成5亿,价值增长10倍。周期股,企业可能亏损、可以暴涨,像去年有一个股票方大炭素,之前是微亏的状态,突然年化利润涨到50亿。还有市场重估,所谓的价值股,价值股如果有高的分红收益率才是真正的价值股,很多价值股是套利模式,巴菲特0.5倍PB买进去,1.5倍PB卖出来,是价值重估。重估有多种情况,可能是行业的宏观环境变了,大家的情绪变了,也有可能市场对某个标的的预期变化了。市场原来觉得某个行业或公司完蛋了,崩溃了,现在事实上没有这么差,这时候就会发生重估。这三个是投资获得回报的根源。

还有一种是纯估值提升,这种套利对投资来讲风险比较大,我们作为基本面研究者不推崇这种,这种公司估值合理,可能因为讲了一个无法证伪的故事,大家买入,股价暴涨,这完全是投机行为,纯基本面投资者不推崇这种投资,这个投资本身也是市场幻觉性的重估,这种重估是幻觉。历史上曾经有大量的这种案例出现,像化工股里也曾经出现过。2007年有一个股票装入一块资产,当年股价涨了10倍,最后故事没有兑现,这个情况在A股历史上是层出不穷的。

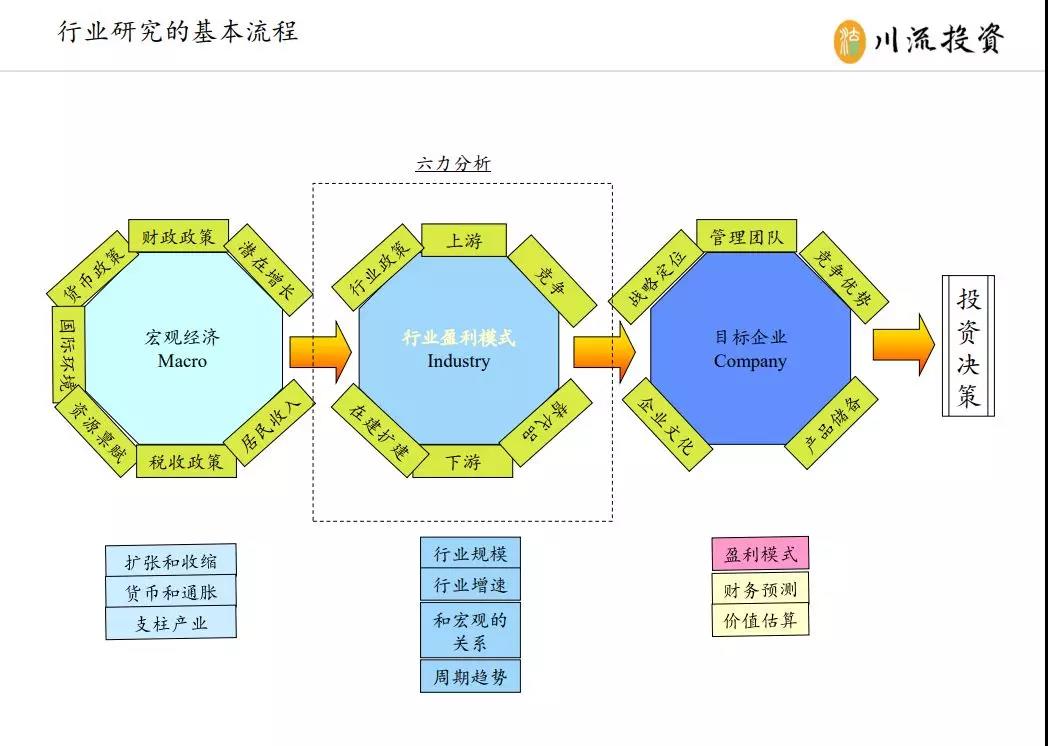

行业研究的基本流程

再讲到行业研究,研究的目的是从过去推演未来,或者从现在推演未来。从过去到现在发现规律,推演未来。未来比较复杂,要考虑供需、行业环境、产业结构。这就是一个典型的行业研究的基本流程,说到底是自上而下的过程,也有人自下而上,不看宏观。我们从严谨的从上而下的推导是宏观研究,要考虑宏观经济在什么位置,未来是通胀还是通缩,这本身对行业有巨大的影响。在现在这个时点上经济怎么走?大家争议很大,到底后面继续收缩还是会大放水扩张?这对判断有巨大的影响。

第二,行业方面的情况。行业的研究不外乎就是波特五力。在中国还有一个我们称为“波特六力”的政府。在行业里提到六力,这六个力大家知道行业政策、上游供应商,同行竞争(扩建)、同类替代品,下游需求和新进入者,这些领域本身互相也有关系。

第三部分是公司的企业研究。投资的目的是投人,其实不完全对。特别是投周期股的时候不一定,周期股很多时候就是天给你赚钱。很多矿业公司、煤炭公司的管理很烂,当行业景气度高的时候也能挣很多钱。当然对成长性的企业或者核心竞争力的企业,团队、战略定位、储备、研发和企业文化是非常重要的,就像市场推崇华为一样,华为这么多年的战略定位很清晰、企业文化,团队,研发投入很大,各方面都很好。这里面涉及到对研究员来讲要做财务模型、估值判断,这是基本流程,看起来很简单,实际操作中既简单又不简单。

几个行业分类的角度

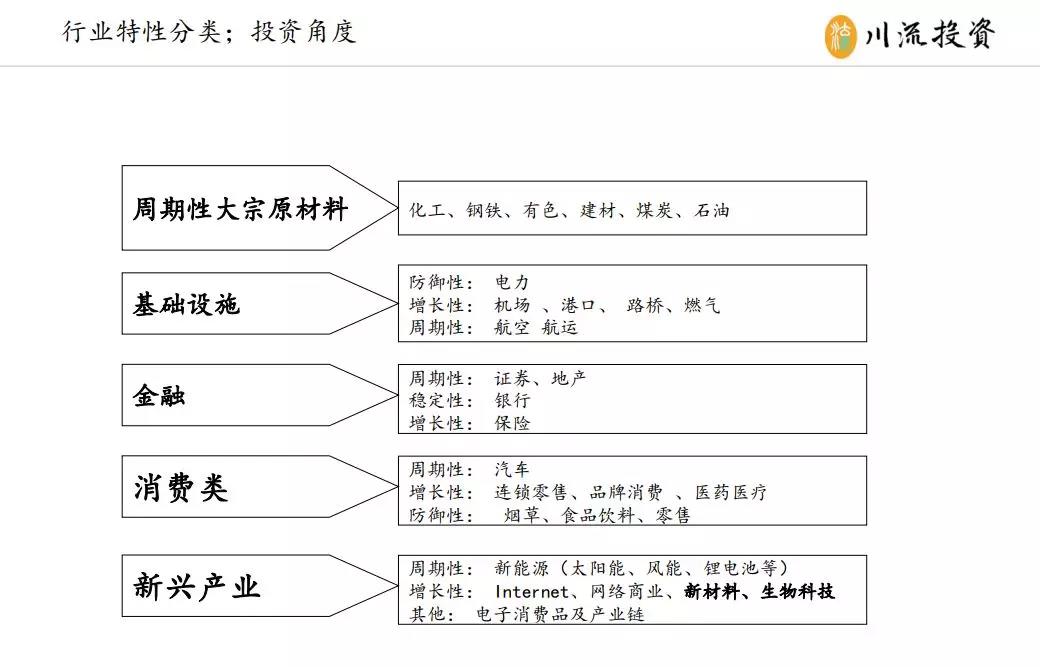

行业研究最开始跟大家简单提一下行业分类,因为每个券商的研究所都有这么多行业研究员,有几十个,电信行业、公用事业、钢铁和建筑等等,里面也有很多传统行业,也有消费行业、周期行业、成长行业,完全从行业属性进行分类。从投资来讲我们会更简单化的分类,比如我们会分成周期性的大宗原材料,这些有共性,化工、钢铁、有色、建材、煤炭等等,这是周期性的大宗原材料。第二类相对偏防御的是基础设施,基础设施也有一点不同的,电力相对防御性,机场、路桥是成长性,航空航运是周期性的。还有金融行业,金融行业分成了周期性的证券、地产,周期波动比较大,证券短周期,地产长周期,银行相对稳定性,保险相对成长性,还有新兴的所谓互联网 金融等等。消费类也有周期性的,耐用消费品是周期性的,快速消费品相对来说是成长性,包括医药医疗,还有防御性的,像食品饮料。还有所谓的新兴产业,新兴产业大多数也在这个领域相关的,可能披上了外衣,还是有周期的。像新能源,最近比较热的锂电池,锂电池从盈利来讲可能也是一波高点以后往下走,也是强周期的领域。还有成长性的,互联网、商业、生物科技,还有我们目前主要做的新材料是成长性的。还有成长性、周期性共有,有时候会有纯粹的成长性企业和周期企业,中间会有周期的波动和周期的成长。

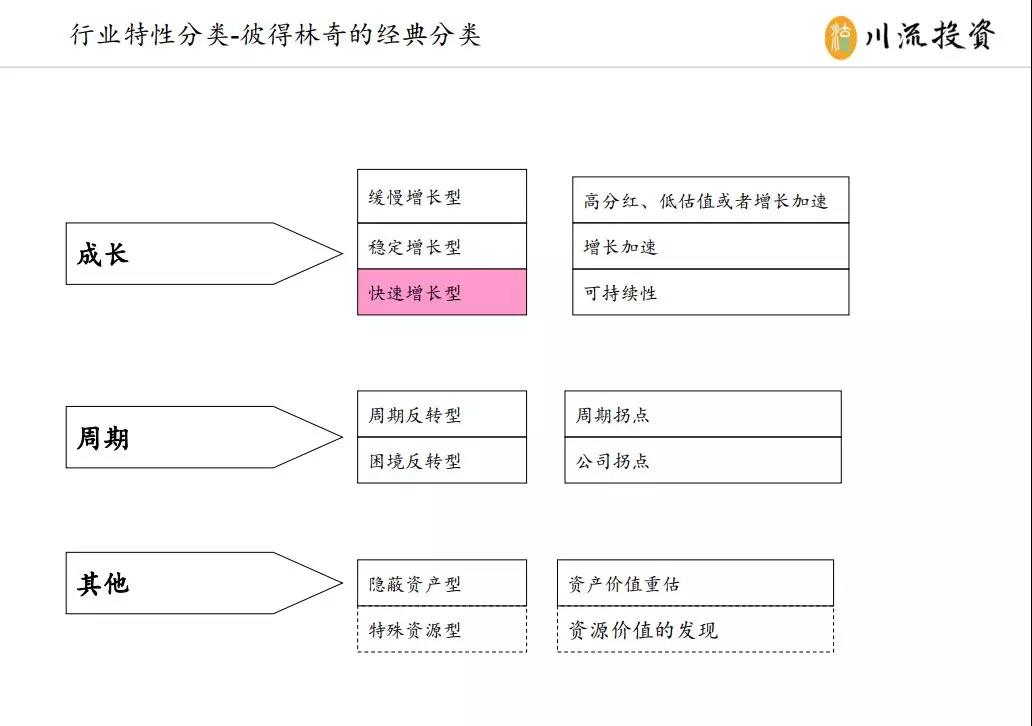

还有从投资角度的分类,我们沿用的彼德·林奇的分类。彼德·林奇把公司分成三类,一类是成长,一类是周期,一类是其他。成长性公司又分为缓慢增长型、稳定增长型和快速增长型,0%-10%是缓慢增长型,10%-30%是稳定增长型,大于30%是快速增长型。尽管这三个东西不一样,但这里面都有巨大的投资机会。有些企业每年都是很低的增长,10%左右,突然有一年10%变为30%的增长,股票就会翻几倍。这种案例也是层出不穷,这也是非常重要的,缓慢增长突然加速的时候,加速拐点上这种股票都是可以买的。快速增长型是大家最喜欢的,当然这也有估值问题,短期容易形成泡沫,上涨太快也会崩溃。就像恒瑞医药一样。第二类是周期,周期里面有两种,一种是周期反转,一种是困境反转。周期反转是方大炭素、鲁西化工,包括万华都是周期的反转,处于景气度的底部,突然快速上升的时候股价涨好几倍,这种股价关注的点就是周期的拐点。周期拐点在于我们后面会适当展开,主要是价差扩大的趋势继续延伸。第二是困境的反转,困境的反转中国这种公司特别多,中国叫做借壳,借壳也是某一种困境反转。困境反转可能行业还是那样,但换管理层,降成本、提高效率,公司焕然一新,利润大幅释放,这种就是公司困境反转。股票借壳本身也是困境反转。其他类里面像彼德·林奇提到大家不关注的行业,或者某个公司有一块业务很厉害,但在某个子公司里面大家不关注,隐蔽资产,这种资产发现以后公司也会大幅度增长。我们行业里经常有报道,某公司的子公司发现黑科技,很厉害,股票涨停,这种情况经常有。化工里有一个经典的案例,2007年的时候,子行业里有一个钾肥行业特别火爆。那一年钾肥价格持续上涨,从1000多块涨到5000元/吨。有一个公司叫冠农股份,他占有20%的小股份,当时钾肥公司使得冠农的股票涨很多倍,这算是一个隐蔽资产的案例。

从商业模式来看,成长、周期、防御、资源,可能看点不同。连锁商业看流量,医药新材料看研发、技术领先程度,行业壁垒等等。互联网企业会看平台、流量、黏性、变现等等。周期股会看波动、行业开工率等等。金融企业会看宏观的周期位置,还有息差、价差等等,这些重要看的点。

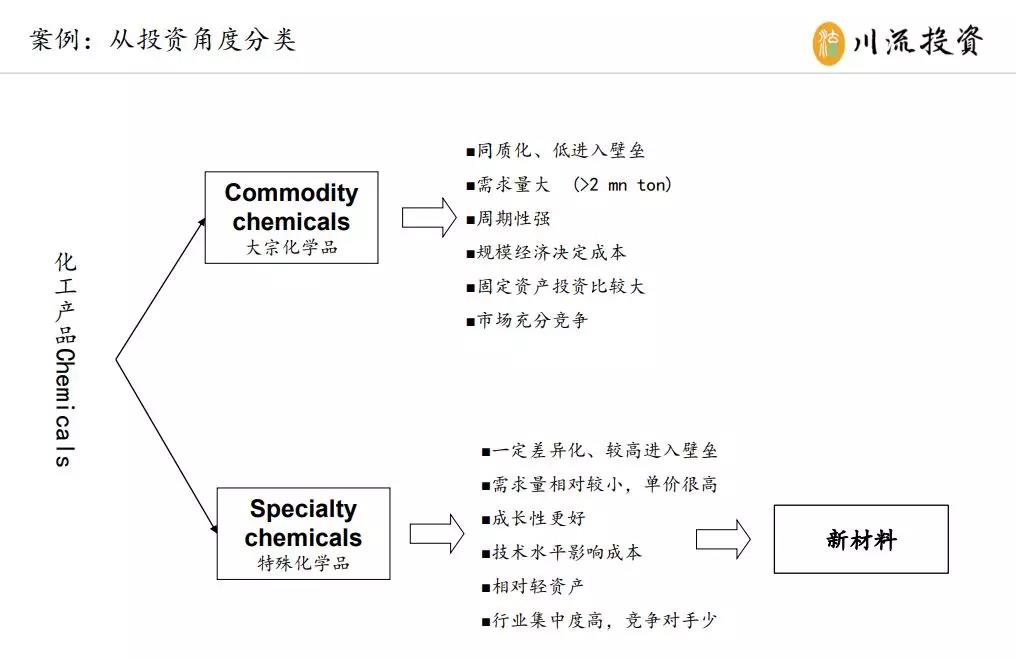

回过头来讲一下我比较熟悉的化工行业,举个例子,化工行业有不同的分类方法,从行业研究的角度一种是按照产品的属性,或者应用领域的分类,我们可能分成基础化工原料、化肥、农药、涂料、特种化学品,橡胶、化工机械等等,按照应用和属性来分的。一般很多从行业协会,或者从这些领域来分,也会按照这种情况。包括研究员很多时候的子行业分类也会按照这个分类。当然我们化工行业还可以按照上游原材料来分,有石油化工、煤化工、氯碱化工这样的分类,这样的分类从投资角度没有太多的意义。

从投资角度来讲,我们要尽量简化,投资要把行业的属性简化。化工分类很简单,分成两类,一类是大宗化学品,一种是特殊化学品。其实代表两大行业,周期行业和成长性行业。化工行业比较复杂,我们开玩笑说化工行业出人才,很多基金公司投资总监或者研究总监都是化工行业出身的,因为化工行业涵盖了周期和成长,有很多交叉学科。本身表面看起来是量的差别。大宗的量很大,特殊量比较小,最大区别在于进入壁垒的不同。大宗化学品门槛比较低,比较标准化,特殊化学品相对来说技术含量比较高,偏研发驱动的。这两个差别也会比较大,大宗化学品可能是规模影响成本是比较关键的。特殊化学品是技术水平和研发决定了成本,影响比较大。还有一个差别,技术壁垒带来行业集中度不同,大宗化学品做的人很多,特殊化学品没有几家做。我们川流侧重的新材料是特殊化学品的一个重要领域,我们后面也会展开一下。

二、行业研究和投资择时

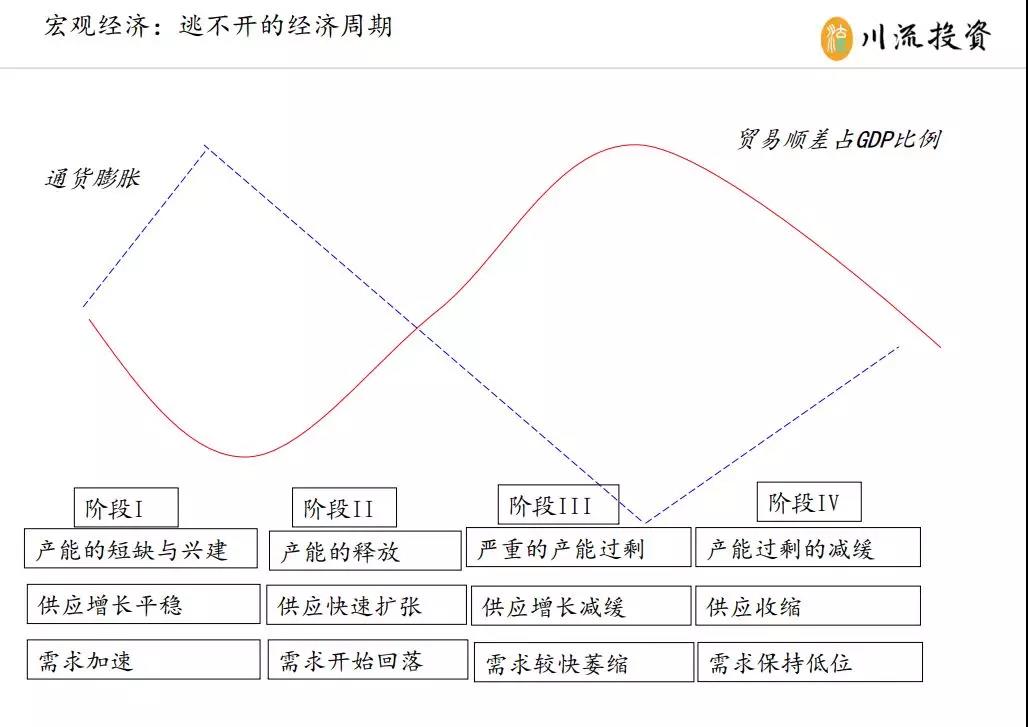

第二部分,讲研究的一些点。从流程角度我提一下宏观,但我不是经济学家,我只是提一下。当年都是受到美林时钟的影响,中金公司以前的研究主管是许小年博士,他是美林证券过来的,给我们的研究框架包含了这些东西。这一块是需求和产能两个交叉的波动,再一个阶段可能是供不应求、产能短缺。产能短缺大家扩产,扩产造成产能过剩,偏过剩以后需求又萎缩就严重过剩,严重过剩带来经济箫条。经济箫条以后大家淘汰产能,然后经济又复苏,是这样一个周期。当然美林时钟不同的阶段投资内容是不一样的,比方说通货膨胀初期的时候投股票比较好,通胀中期的时候买商品比较好,经济下行时债券比较好,举例子就是这样的不同。当然本身股票也有不同的股票,在不同周期表现是不同的,有些防御性的在通货膨胀后期比较有利,有些在通货膨胀早期比较有利,这也是一样的。

后面简单给大家介绍一下子行业的投资思想,第一是我们研究比较多的周期性行业,大家知道周期性行业有波动,指的是盈利。一个行业的盈利这样波动,当然不会像正弦曲线这么标准,这只是举例子。周期性行业、周期性股票从研究角度一句话,就是行业低谷买入、高点卖出,把握是很难的。在这种地方买进去,这种地方卖出来。周期行业的研究在股票领域比例非常高,很多人赚大钱的机会都在周期行业。真正你能在成长型公司里挣到大钱的不多,腾讯是一个例外。很多人讲成长挣大钱,必谈腾讯、茅台、恒瑞医药,因为中国持续成长的企业非常少。实际情况下化工企业很多时候的波动会往下波动,为什么往下波动?因为产品价格是往下的。产品价格为什么往下?因为成本持续下降,规模效应、技术在进步等等。

关键是怎么判断周期的高点和低点?研究周期型股票的人都会把这个图拿出来,最早也是老外总结的,我们都是搬过来用的。什么时候认为行业周期是高点,什么时候认为是低点。高点的时候怎么估值,低点的时候怎么估值,这是比较重要的。我讲讲行业低点怎么判断,行业低点有一些经验。第一,行业里最领先的企业都不盈利或者亏损,这是其中一个重要信号;第二,行业一年没有人宣布新建产能了;第三,行业里规模很大的企业马上要破产倒闭,要关闭产能、停产,这种往往是行业见底的标志性信号。当然这是一个综合的信号,而且行业真正从左侧到右侧真正起来,往往伴随着宏观和需求的复苏。这个行业里有一些大的企业淘汰出局,行业大部分企业巨额亏损,需求开始回升了,这些明确的行业信号,这是左侧和右侧的关系。所谓巴菲特买在左侧,中国投资者买在右侧,有时候从左侧到右侧需要1、2年时间。中国投资人喜欢买右侧,确定需求回升、底部放量再追进去,买在左侧有时候需要熬时间。

顶部的特征是什么?高盈利,一个周期性行业毛利率超过50%,并维持了2年,这很不正常。还有一个,行业里有大量产能在扩建,还有大量新进入者进入。这个要统计,特别是大型装置的投产往往标志着行业的见顶。很多时候大企业建大装置还没有投产就见顶,价格持续回落。最近碳酸锂价格暴跌,前两年锂电池太火爆了,碳酸锂从3万涨到16万,最近几个月里又跌到8万多。因为大家看到盐湖都在扩建,盐湖提锂大规模扩建。这是顶部与底部大概的判断方法,还有一个是估值,后面谈到估值再说。

举一个周期股经典的例子,在2005年的时候我刚刚入行,那时候中金有一个研究员推荐电解铝公司,认为电解铝的价差持续的扩大。当时还是亏损的,当时的股价大概是0.8元,他推荐以后股价一度跌到0.6元。但是跌到0.6元以后股价持续上涨,涨到60元,这就是周期股的魅力。2005年、2006年做基本面研究比较简单,宏观看到需求持续放量,没有扩建,明显价差很快上来。那时候市场很低迷,大家知道2005年大盘跌到998点,股票从0.8元跌到0.6元。跌到0.6元以后发现价差迅速上升,大盘也起来,迅速涨到60元,这是一个非常经典的案例。这样的例子太多了,方大炭素也是这样的例子。再说一个PE的例子,洛阳钼业,鸿商在2004年投了1.7亿左右,拿了35%的股权,2003年的时候钼的价格还不怎么好,2004年底洛阳钼业的盈利达到2个多亿,2007年达到22亿。现在还有20%多的股权,还有几百亿的市值,现在洛阳钼业还值1000亿左右的市值。在A股,这是PE的奇迹。

第二个领域是成长性行业,在稳定性增长行业。其实最好的时间点是盈利加速、增长加速的时候,这时候往往股价会大涨。对这种行业有两种方法,一是买入持有,二是确认增长加速的时候,从10%的年化增长突然增长到30%的增长,这时候往往是增长的拐点,这种企业在实际应用中经常碰到。

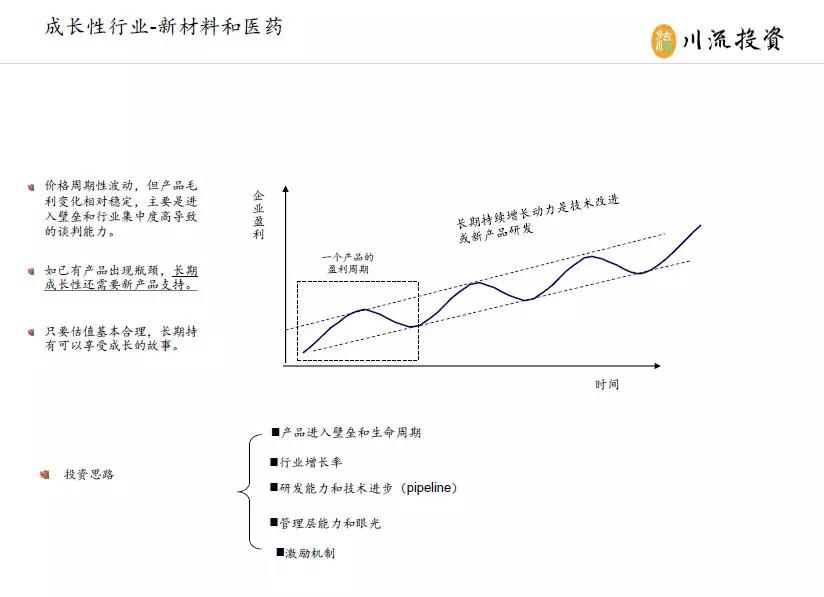

成长性行业-新材料和医药

顺便讲一讲医药和新材料领域的研究,这个和大多数商业模式领域的成长公司不同,作为新材料和医药这些领域往往是波动往上走的成长路径。我画了一个框,一个框就是一个产品的盈利周期。持续的上涨有一个框,医药的产品生产过程中,可能竞争对手很少,一段时间的盈利增长非常快。到一定程度以后行业有第二家、第三家出现,竞争加剧,需求也逐步饱和,盈利可能缩窄或者下降。这时候他需要研发第二个、第三个产品,这样才能驱动企业的持续成长。这类行业一是看原有的产品竞争壁垒有多高,原来产品有多少年的生命周期这是非常重要的。医药公司的研究其实不复杂,很多人觉得医药公司研究困难,其实医药公司相对好研究,为什么?因为产品的生命周期相对好判断。这个有知识产权保护,一个药同类的竞品出现随时可以观察到,相对于药来讲,供给和需求是相对确定的,而其他行业其他产品的供给、需求两头都不着落的。当然医药研究难的是在早期判断能不能成功,另外更多的要看持续研发能力,后面有没有重磅产品?有时候一个重磅产品可以吃很年,之前信立泰单靠一个产品氯吡格雷,好几年赚10个亿利润,现在在转型做创新药。

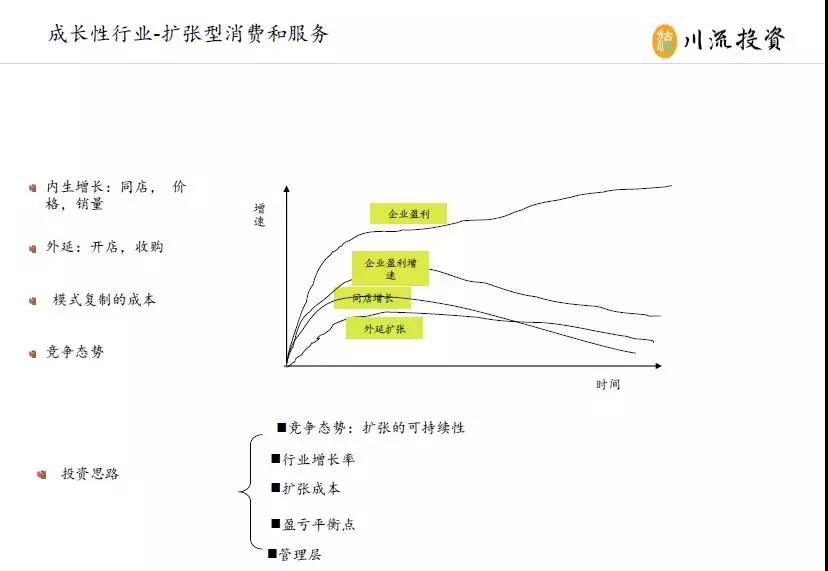

化工里也有一家经典的成功案例,万华化学就是做一个产品,MDI,消化吸收了NPU的一套设备改造,上市是2001年,2万吨扩产到4万吨,当年利润5000万,2017年MDI产能200万吨,净利润达到110亿,今年重组后利润估计150亿,现在利润70%还是来自于MDI,通过产品的扩张获得巨大的成功,现在也在做上下游延伸,利润指标去年挤入世界化学20强,一个非常成功的案例。医药领域的云南白药也比较典型,以前做白药系列药品,后来做白药牙膏获得巨大的成功,后来又搞白药洗发水,其实不太成功。成长性公司里还有一类是扩张性的服务,企业不断地开分店来获得持续的增长,分店又有内生外延,内生包括同店增长以及新建开店的数量,这样的模式以前非常多。这种企业确实要看可持续性,市场有多大。能扩张的可持续性,要看管理层的能力,这是非常考验管理层能力的。每个店什么时候达到盈亏平衡,每个店的扩张成本有多大?这是非常重要的。

在我们历史上的成功案例像苏宁电器也是一个经典的案例,当然现在也在转型做互联网云商了,当年上市的时候收入16亿,2000万的利润,2011年巅峰的时候达到900多亿的收入,将近50亿的利润。不停的开店。当然中国不少企业都有丰富的财技,通过开店体外的循环来获得增长,这种案例也不少。还有A股的爱尔眼科也是非常经典的案例,爱尔眼科的发展超过了所有人的预期,他的业务就做两个东西,白内障和近视眼手术,这两个赚钱比较多,开一刀5000-6000元,通过不停的复制,去年有7.9亿的利润,600亿的市值。市场规模够大,管理层能力够强,这都是有关系的。

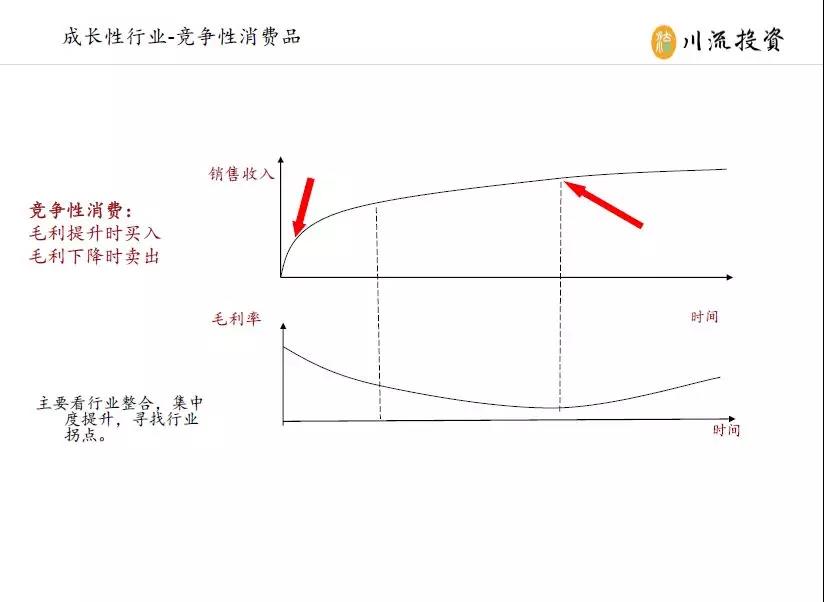

成长型行业-竞争性消费品

还有竞争性消费品,竞争性消费品把拐点作为毛利,毛利提升的时候买入,毛利下降的时候卖出。其实毛利的提升可能和行业的集中度有关,行业集中度到一定阶段的时候会迅速提升,这是宏观、微观都要跟踪才能找到这样的拐点,毛利能提升的拐点。很多时候很简单,大家看提价,研究员很多是跟踪价格,经典行业是乳制品和啤酒,酒类和乳制品是经典的案例。这两家公司也获得持续的增长。

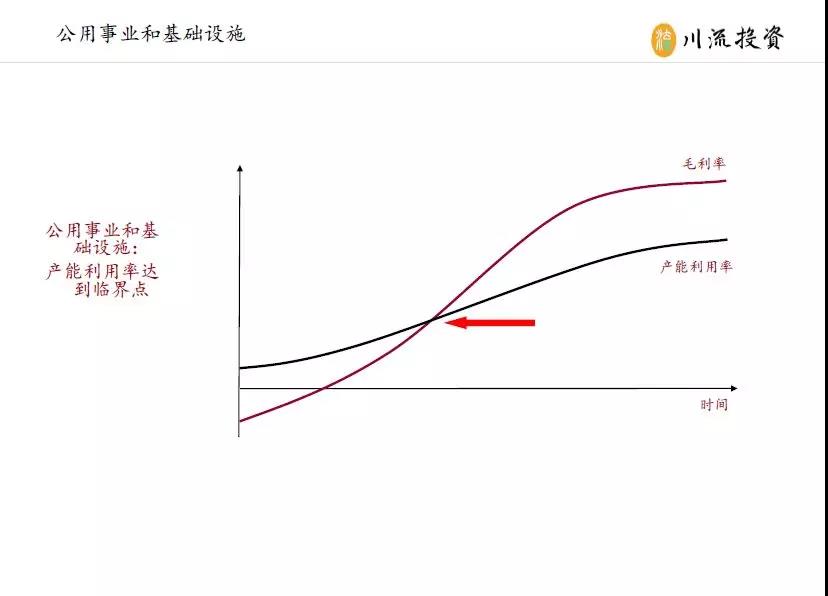

公用事业和基础设施类公司

还有一类公共事业和基础设施,我们认为产能利用率的拐点上是买入点。因为固定成本非常大,投资很大、折旧很大,产能利用率到一定程度以后产能利用率上升,那个点上是一个买入点。要从宏观判断,有些有区域性的因素。

三、财务模型、盈利预测和估值

第三部分,跟大家简单讲讲财务模型的构建和估值。这里面主要提制造业的模型,因为消费品相对简单。一般做制造业公司的模型的基础得靠一个东西,这个东西就是吨毛利,基础原材料有一个数据是吨毛利。吨毛利出来以后模型就简单了,吨毛利除以产量就是毛利。吨毛利怎么判断?吨毛利怎么决定的?行业开工率决定的。所以需要跟踪行业的开工率,其实就是供需决定的。还有一点,有时候大家会跟踪价格的上涨,当然价格上涨,或者毛利率的上升,企业的盈利不一定上升,这个提醒大家。所以我们更多时候看吨毛利、单位价差的扩大才是真正的盈利上升。大家前阵子讨论的比较热闹,刚开始PTA持续上涨,价差没有扩大,7500以上迅速扩大。单位价差扩大是非常重要的。所以行业开工率非常重要,国际上我们和摩根等海外券商做交流,他们有多年的历史数据,可以从历史数据推导全球乙烯开工率,开工率80%的时候价差在什么位置,90%的时候价差在什么位置?历史有一些数据,数据有一定的相关性,可以用未来开工率来推导价差。价差要通过通胀和宏观环境做调整,油价在30美元的时候开工率80%,价差就是500元。油价80美元的时候开工率同样是80%,价差可能是1000元,价差是不一样的,这要经过调整。所以作为周期性行业研究员要统计行业开工率,不只是跟踪价格。当然价格是先导因素,但价格是不一定的,有时候价格涨1个月就结束了,没有可持续性。行业里几家企业联合提提价,提了一个月不行,价格顶不住,最后又回去了,还是由行业格局决定的。另外从做产品模型的角度假如要做得很细,可以层层细化。举个例子,化工企业有一家经典企业是华鲁恒升,华鲁恒升有一个产品是DMF,DMF的原材料一氧化碳、二甲胺和甲醇三个原材料,公司自己又通过煤气化做了二甲胺、甲醇和一氧化碳,可以把这个东西进一步分解到最后,DMF直接和电力和煤炭等有关系,你可以做一个模型,每吨DMF消化煤炭多少、电力多少、催化剂多少,做出一个变动成本,再加上固定成本就得到一个基本的假设。我们在化工中相对比较容易,因为大多数产品有标准的消耗,我们称为转化系数,我们可以派出一个标准的数字出来。所以我们的模型理论上可以做得非常精确,精确以后也可能误差比较大,需要和公司做一定的核对。

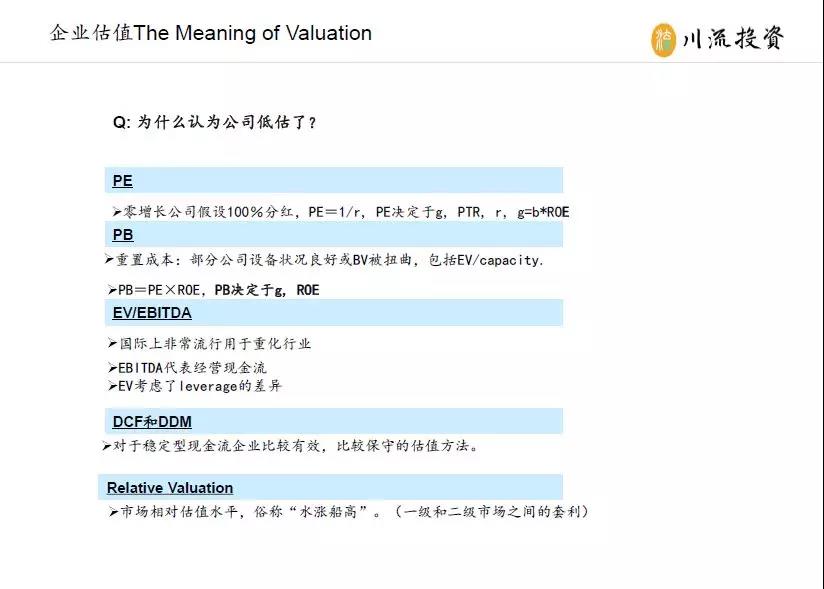

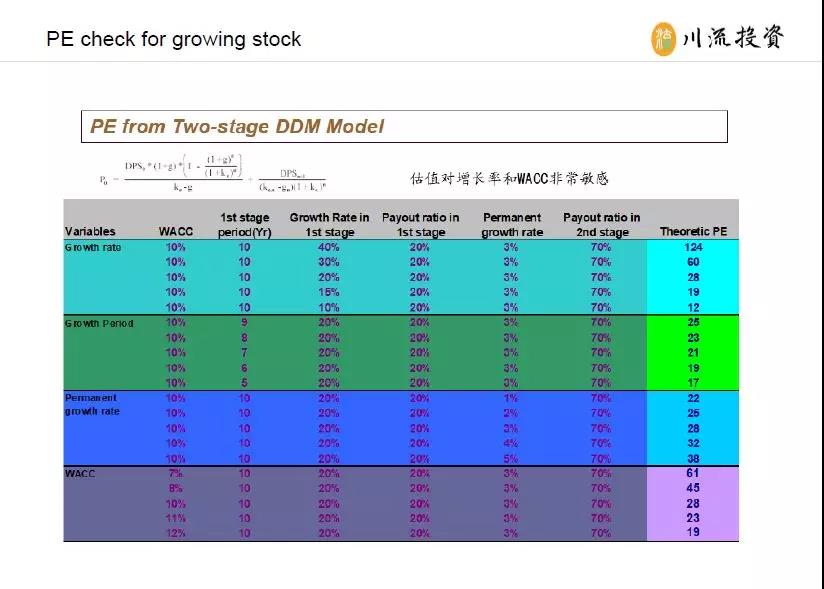

后面讲一下估值的问题,估值问题是比较复杂,为什么10倍合理,为什么20倍合理?有没有绝对的概念?理论上是有的,就像货币一样,货币的锚在哪里?最早都是锚定黄金,美元和黄金是挂钩的,美元脱钩以后天天贬值。后来所有国家的货币都锚定美元。估值也是这样,估值理论上只有一个相对绝对的概念,没有绝对的。这里面提一些重要的概念,PE大家都比较熟悉,PE代表什么?大家知道PE有公式的,公式可以简化成一个函数,这个公司的几个变量,第一个是PTR,Payout Ratio是分红比例。二是折现率,第三是利润持续增长率g,市盈率决定于增长率g,分红比率和折现率r,这是一个定的公式。所谓的市场情绪在哪里?在r里面。因为r相当于是资金成本和情绪反应(情绪带来的风险溢价),大家知道中国给的r一般是10%左右,分红比例中国其实不太谈的,因为中国企业很少有分红。中国企业大多数不怎么分红的。那么我们假设年年100%分红,一个企业有没有成长,假如g为0,这个企业估值应该是多少?有一个公式,上面这个PE公式就简化为1/r。以前中国企业的折现率r在10%左右,这个r可以有公式计算,无风险利率(国债收益率)+风险溢价,这是框架。如果一个企业100%分红,没有增长,这个企业是PE的1/r。r=10%的话,很多没有成长的企业估值在10倍左右就是这么来的。这是有理论根据的,不是瞎拍出来的。

所以假如我们不考虑分红,不考虑r,r也假设是不变的,波动没这么大,企业的PE是跟成长g完全正相关的关系,PE由g决定的,我们后面有一些推导。所以做股票,提到PEG之类的概念也是类似,认为未来3年每年持续增长20%-30%,给予30倍左右市盈率都是合理范围,类似这样的估值方法,这是PE。

还有一点也有理论测算的,未来增长来自于什么?增长等于净资产乘以ROE。所以企业的成长来自于ROE的值,ROE越高的企业将来的成长性越高,因为越有钱投入再生产,理论上讲是这样。第二块是PB估值,PB的概念往往是行业低谷的时候,一个是企业没有盈利,巨亏,有些周期性行业在行业景气度很差的时候是严重亏损的,这时候会看一些净资产,有时候账面净资产也亏光了,就要看重置资本。如果宝钢净资产清零了,大家看重新建2000万吨的钢厂需要多少,这是重置成本。美国的企业在重置成本的基础上还会有一定的打折。PB和PE之间有一个函数,PB=PE×ROE,ROE这个指标是非常重要的。

第三个估值是EV/EBITDA,这个概念在A股市场用得非常少,海外大行的报告都会写上EV/EBITDA。,EV=市值+无息负债,加上负债的概念,代表杠杆的差异。两个企业的PE一模一样你会看哪一个?肯定看负债率低的企业,看EV/EBITDA非常明显,负债率低的EV/EBITDA指标会低。EBITDA本身加回了折旧摊销,代表着企业的经营现金流,比利润指标更有意义一些。EV/EBITDA另一方面代表什么?像海外经常有出现企业LBO,类似于从银行借钱把企业买下来,这时候可以算一笔帐,用自身的现金流几年收回成本。EV/EBITDA是5倍,企业5年收回成本,10倍是10年收回成本,要看可持续性,因为周期性行业波动的。特别是波动性越大的行业,资产越重的EV/EBITDA是很低的。还有DCF和DDM,特别是DDM,国际企业经常有大量的分红,可以用分红的折现来看,DDM往往是最保险的。如果公司的股价低于DDM,一定是严重低估的状态。最后一个是我们用得最多的,就是相对估值,相对估值有时候是一种泡沫的表现,大家说左脚踩右脚,相对估值往往导致泡沫。相对估值有一点是对的,要看市场的中枢,如果市场中枢在变化,往下或者往下的时候带来行业中枢的往上或者往下。牛市的时候、景气高点的企业也有20倍的市盈率,熊市的时候股票都在6、7倍左右。鲁西化工就是如此。

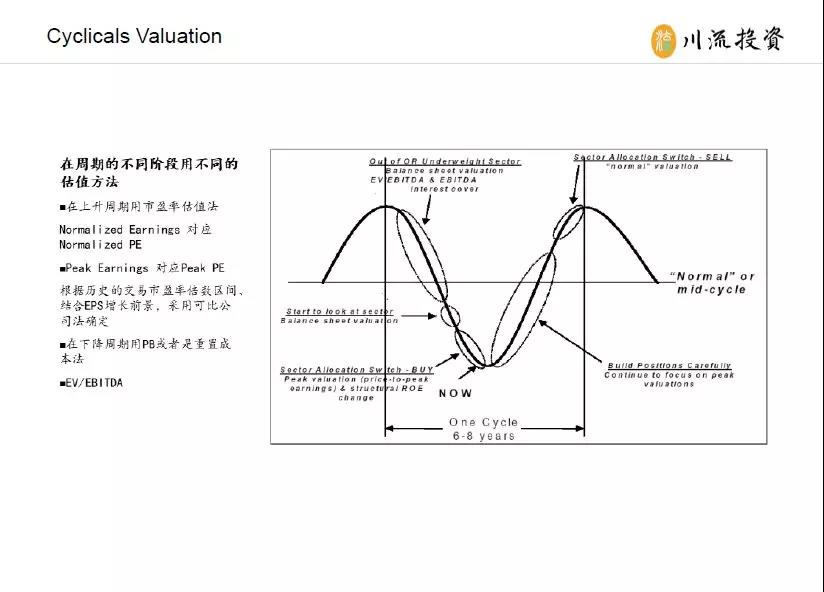

再简单讲一讲周期股的估值,在顶点的时候有几种估值方法,一种是正常化盈利(Normalizedprofit)和巅峰PE的概念。强周期行业在顶部只有4、5倍的市盈率。港股有一家化工企业是东岳集团,只有4倍市盈率,还在天天跌。因为景气高点是确定的,只是下降速度快或慢的问题。还有一种是海外有色企业是这样的估值,A股有时候会重估,市场稳定了会回到10倍或者15倍的市盈率。它重估的时候往往是离场的最后机会。在下降周期的时候谈估值,本身从投资角度没有意义,二级市场投资不会投的,因为在下降周期。这个地方的估值用于产业投资,企业要做并购,做并购总会有一个估值方法,这时候会看EV/EBITDA,甚至要看利息覆盖率,假如行业到底部的时候这个企业会不会破产?这是做并购者要考虑的。自身现金流能不能循环起来?

还有一个比较重要的是底部怎么看估值?底部可能企业没有盈利,严重亏损。这时候也几种估值方法,一种是正常化盈利法,你想宝钢平均的钢铁盈利,吨钢盈利是300元/吨,现在是0元,确定底部应该估企业的利润是100亿,企业的市值应该1000亿。第二可以估算一下,根据行业供需猜一下企业盈利在什么水平?供需的失衡可能导致吨钢盈利1000元/吨。宝钢一年赚500亿利润,巅峰盈利可能在3000-5000亿。这是行业供需的不同。

对于周期公司来讲,可能到这个阶段要密切观察,投资来讲这个地方是效率最高的,这个地方有时候比较难找到这个点。以前周期一般会有6-8年,以前看美林时钟,这几年宏观环境特别复杂,宏观环境涉及到国际周期和中国周期的不同,欧美是复苏周期,中国去年到今年是库存周期,各国央行的各种工具在调整,很多人把这几年的投资叫做美林电风扇,一年转三圈,到底什么位置大家看不清楚,对大家的投资带来很大的挑战。

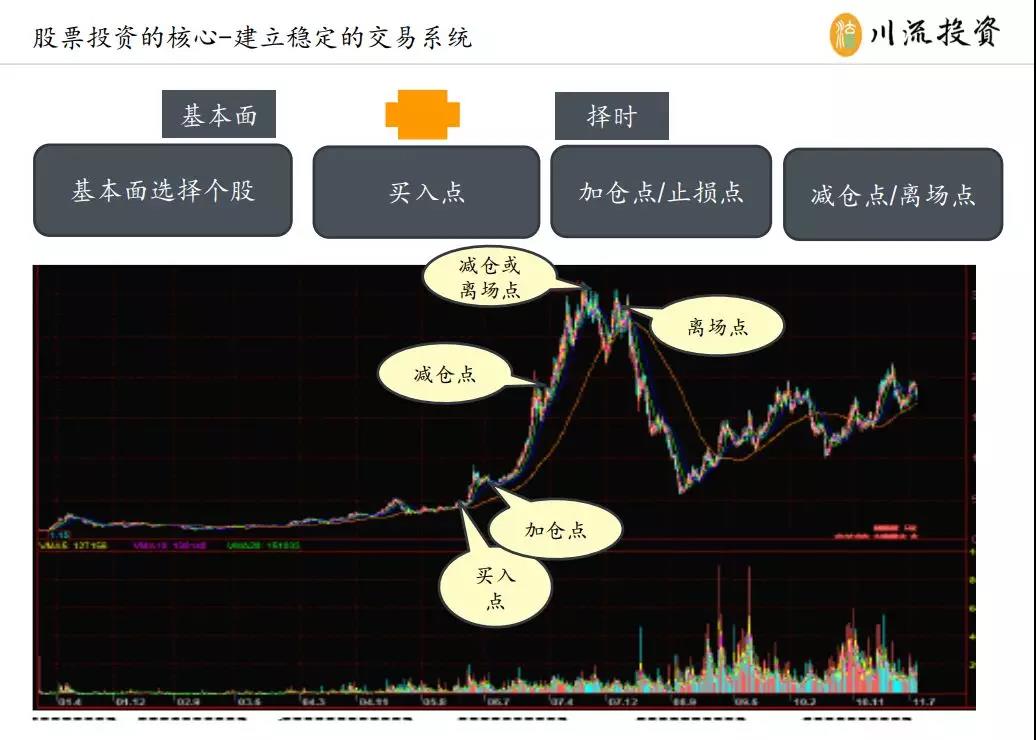

四、交易系统的建立

投资说简单很简单,但作为二级市场投资,特别是要慢慢建立自己的交易系统,交易系统一个是买入点,什么时候买入、什么时候加仓,什么时候建仓或者离场,加仓点有时候是止损点。错的话就是止损点,这样一个系统当你完善的建立起来,完善的运转起来的时候你就是一个成熟的投资人,能做多好,当然修行在个人,也有运气。这个里面择时什么时候买入,什么时候加仓,什么时候卖出这是择时的概念。择时有基本面的因素,我刚刚讲的企业的盈利在扩张,行业集中度在提升,扩张的时候时候加仓这本身也是一个点,这是稳定的交易系统。作为一个研究员未来往投资转,大家可以看一本书,波涛老师的《系统交易方法》,这是投资的基本框架。

从择时的角度来讲,股票分成量价时空四个领域,这个东西怎么预测?怎么跟随怎么预测?这里面涉及到很复杂的因素。从股票的走势来看,一个股票最后的走势有两个状态,一个是趋势的延伸,向上的继续向上,向下的继续向下。另一个状态是均势回归。涨太多的要回落,跌铁多了要上涨,很多老基金经理经常讲这个故事。

还有一个是对未来的预测,有时候基本面无法判断,站在现在的角度,宏观是不是会持续萎缩,很多时候讲不清楚,怎么解决这个问题?有时候技术指标、时间周期,各种工具都要用的,投资某一个点的判断都是综合的结果。几个方程连续求解,一个方程是无解或多重解。

一些故事

今天顺便跟大家讲一些故事,这个故事仅仅作为参考。这是大盘月线的形态,大家可以看到我画一个图,很多高点、低点在很多线上,大家是否觉得这个图比较神奇?这个神奇代表了背后有一些规律的。一个在上升,一个在下降,一个在交差点,1849×1979这个点。现在的位置是是往下还是往上是值得探讨的。为什么最近2656这个点,市场弱得不得了,但就是跌不下去,因为就在这个线的位置。这个地方为什么比较重要?就是这个意思。

还讲一些数字,有一些神奇的数字,中国A股开盘到6124走了202个月,6124这个点到1849这个点走了67个月,67÷202就是0.33,就是三分之一。还有很多时间的重合,市场里面有很多数字的规律。

我这里给大家讲一些故事,只是给大家一点启发,不一定对。大家知道从1849到5178,走了102周,从股灾低点2638到今年年初高点3578也是走了102周,完全重合的,高点下来到今天正好32周。市场里有很多隐含的因素,很多神奇的东西在里面。从2638开始,每次调整都是32天、33天。5178下来调整都是52天,这次3578下来调整每个也是52天,到9月12日正好52天。这个信号包括技术指标、量、价、时间周期等等。

这是张博士的以前做的一个图案,中国历史都是循环的,传统产业崛起以后有科技股行情,科技股行情和传统行业交错。大家知道2013年至2015年的牛市,科技股行情,以移动互联网为优势的科技股行情。去年这一轮反弹是传统产业的崛起,始终是六年左右一个轮回,是交替的,很神奇。1999-2000年是互联网牛市,2003-2004年是周期股的牛市,2013年至2015年是新产业、科技产业的牛市。

Q&A

【提问1】对估值的理解能否再展开讲讲,例如如何看扬农、万华和华鲁?

【时总】扬农化工不一样,扬农是特殊品,农药还是不太一样的,而且扬农的研发能力比较强。每个产品占的比重不算特别高,和万华、华鲁不一样,华鲁是大宗商品公司,华鲁是成本最低。万华尽管也是特种化学品公司,现在MDI的规模太大了,慢慢变成周期性公司。目前主要的领域集中在聚氨酯为主,走做强到做大的路线。将来多样化分散,我们有一个合作伙伴索尔维,有6、7个领域的特殊化学品,组合以后波动率很小,很稳定。这种波动没这么大,估值长期在15倍左右,万华几年内是高点,这是毋庸置疑的。我觉得7-10倍之间都是合理的,5年我以后会不会有新的要起来?扬农理论上讲可以15倍的,农药本身的进入壁垒比其他产品高,第二有持续新产品在出来。

【提问2】万华目前盈利的高点在往下走,这一点怎么看?从历史的角度去看,将来从供需的角度看,如果出现需求的断崖式下跌,需求和供给在未来3-5年,这时候我们怎么判断?

【时总】现在就在往下走。万华的研究相对容易一点,每家企业有没有扩产是确定的。假设需求不萎缩,不出现恶性的,这时候扩产不扩产大家知道。像万华这样的企业等市场一稳定,估值又回到10倍左右,会重估的。

【提问3】如何看待油服,油服的盈利状况?

【时总】看油服要看香港的两家公司,安东、华油这两家估值便宜。当然有不确定因素,假如认为明后年的油价还能维持60以上,现在可以买。

现在比较难判断在于宏观比较复杂,如果油价明年往上走一点,油服可能会继续上升。举例子,我们在2011年底在香港买油服,像宏华集团,做钻机的,一年收入、利润都暴涨,利润从亏损到10亿,这1、2年时间里。现在你不知道有没有,宏观不确定性很大,所以要做很多细的判断。

【提问4】您说2011年企业从亏损到10个亿利润,这个过程中的PE怎么看?

【时总】那时候比较好判断,因为油价从2009年反弹以后,油服是滞后于油价的。2009年油价涨,油服一直没有起来,油服到2011年才起来,当时油服起来是比较确定的,因为还有页岩气的故事。宏观比较稳定,宏观过去是相对稳定的,所以当时很清楚,在0.4倍PB买一个油服公司,最低的时候是0.3倍的PB。现在复杂在于明年的宏观看不太清楚,到底会不会发生恶性的事故。正常情况下有可能有弹性的。A股不管怎么样,这几家估值本身偏高,底部不是底部的市值,A股很难处理。因为博弈性比较强,不让你在舒服的位置买。