资料首发微信公众号:古北路烧烤哥

这波新能车主线的大行情,从特斯拉产业链炒到造车新势力,炒到传统整车,炒到锂、钴、镍,持续轮动,主流标的都涨了三倍、五倍,支撑这个行情的碳酸锂价格涨了50%,钴价格涨了18%,镍价格涨了30%。

新能源车还有一个原料,磁材稀土-钕价格几乎翻倍,相关标的却没有像样的涨,新能源主线下的下一个轮涨猛涨品种可能就是稀土了,因为这一轮涨价是需求带动,与历次涨价不一样。

一、历史上稀土板块受政策驱动为主

历史上,稀土板块每次都当作投机题材来炒的,炒打黑、炒环保、炒收储等等,所以机构基本上都不配置这个板块。

大家可以自己去看各大稀土标的的股东名单,从12年开始,到现在已经有将近9年,机构没有配置稀土。

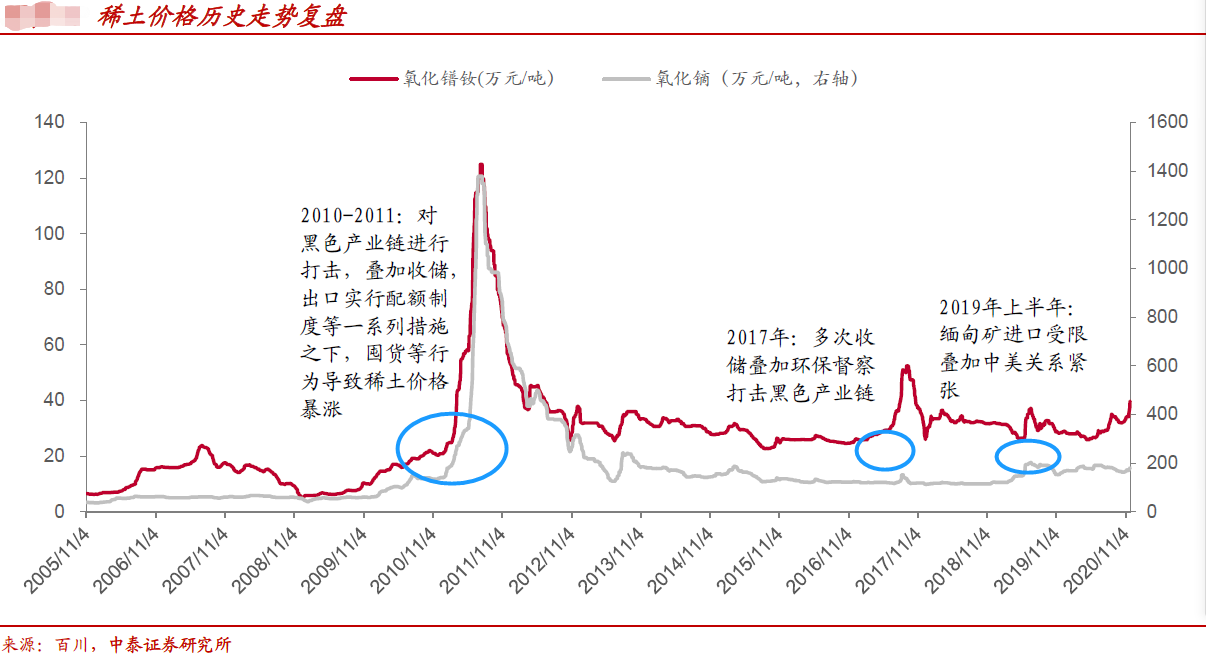

复盘过去稀土板块炒作历程,政策驱动为主。

2010年-2011年政策上有稀土打黑和实行出口配额制度,2017年政策上有环保整顿、稀土打黑和多次收储,2019年有中美关系紧张和缅甸禁止稀土矿出口,三次政策驱动对稀土价格影响的涨幅从916%到78%到39%,影响越来越小。

再看看北方稀土的股价走势。

可以看出,从政策推动的浪潮是一波小于一浪,股价要走出来,需要需求端的真实爆发。

而现在,或许正当时。

二、这次机会不一样,百年未有之大变局

新能源车以前为什么大家都不敢炒,就是因为之前的新能车都是靠政府补贴的,而不是真实的需求推动的。

现在为什么被猛炒,这是因为现在新能车的补贴下来了,纯粹是靠真实的需求推动的。

稀土板块也一样,以前靠打黑、环保、配额、贸易战等政策相关的事件驱动,都是从供给端的角度。

这一次,供给端持续收缩,以前的那些政策愈来愈严厉,更重要的是,需求端,真实的需求爆发了,引领了价格的上涨。

所以这次是供给端和需求端的共振,历史性的机会。

稀土板块马上会进入机构视野,成为机构的重要配置。

机构配置现在几乎为零,机构配置从0到超配的过程,会使板块内所有的标的实现价值重估,空间涨幅绝对超预期,一定要重视。

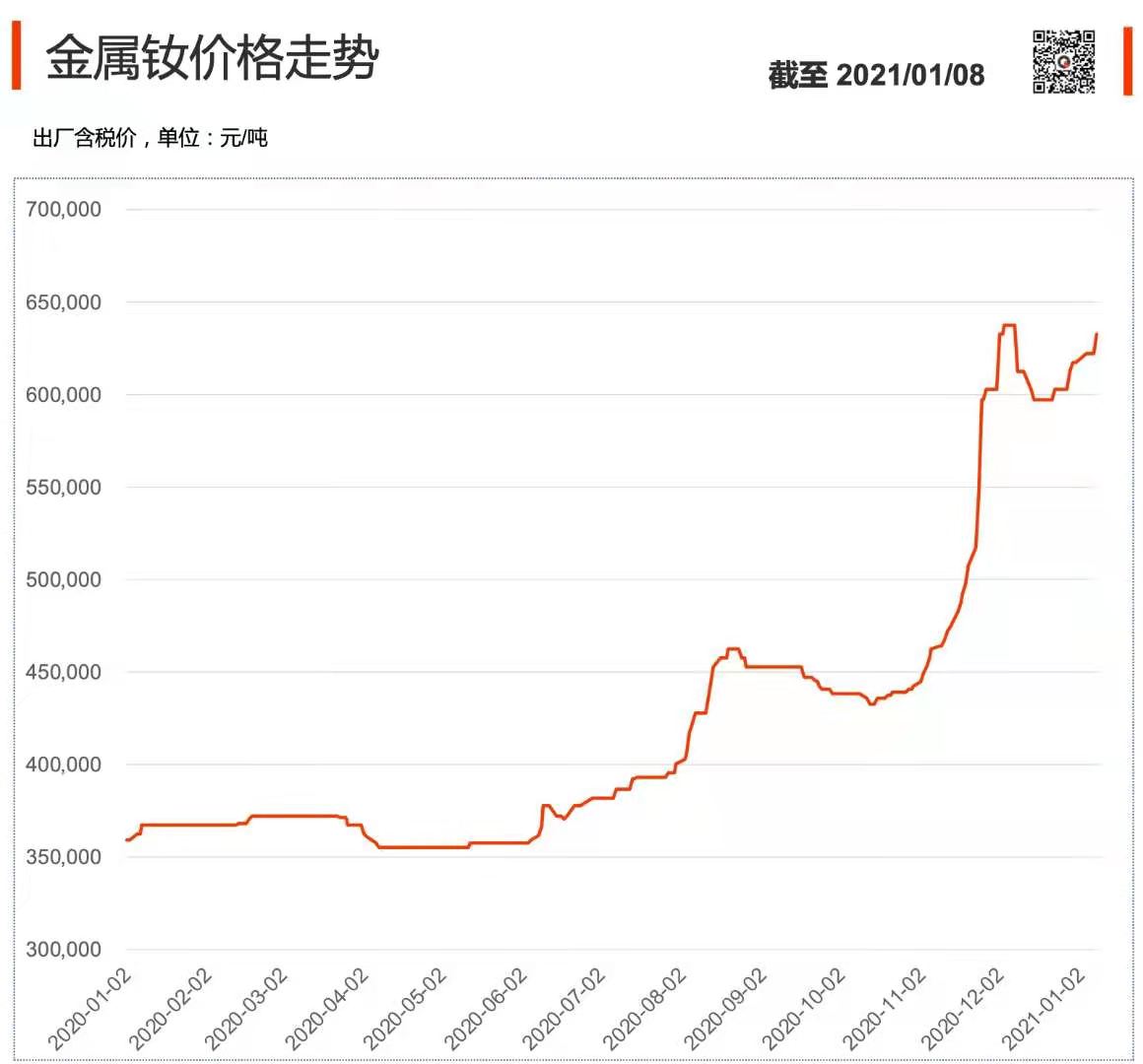

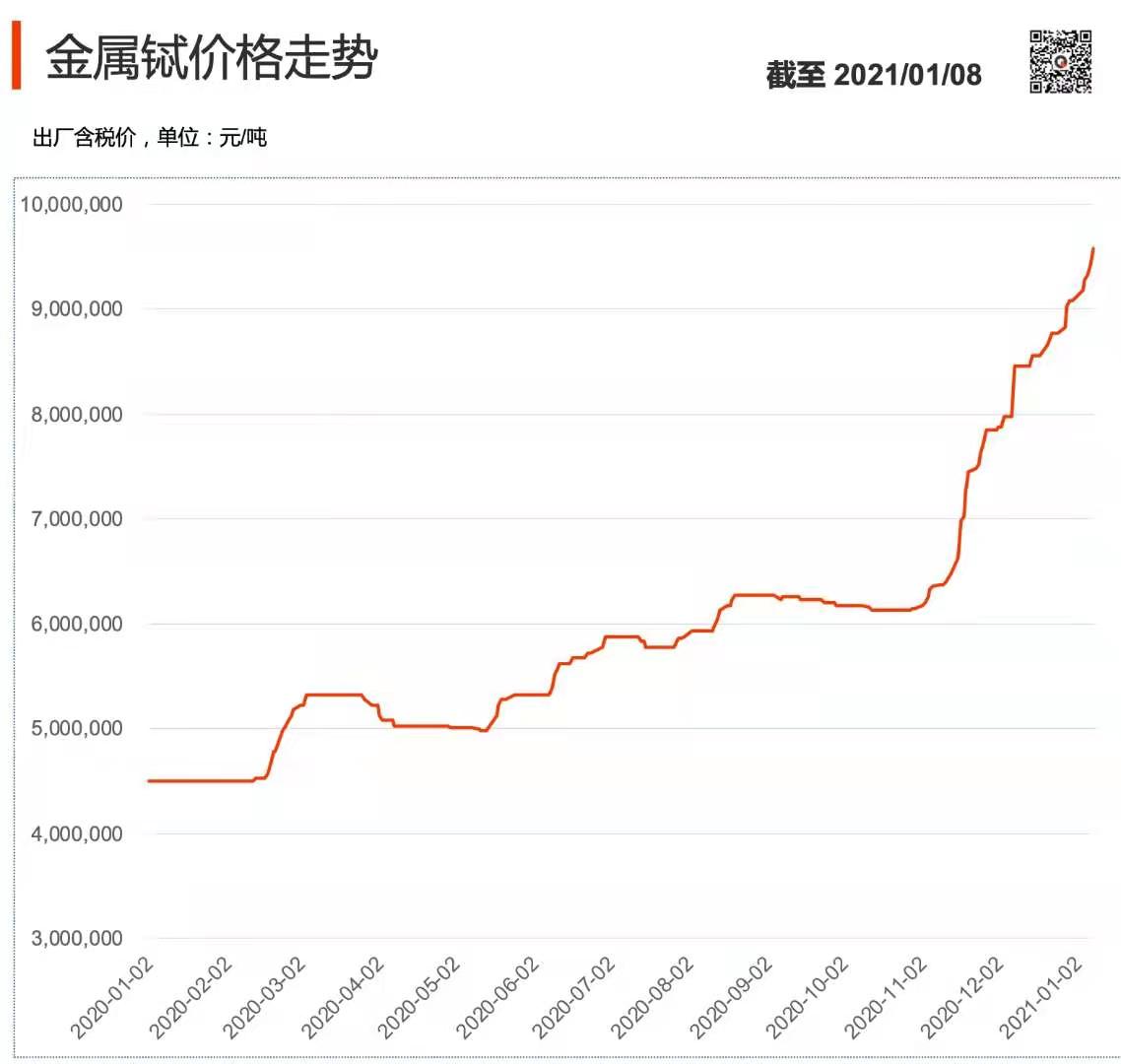

这一次的稀土行情,结构性非常明显,轻稀土里,钕金属涨价最多,目前64万元/吨,较2020年年内低点35万,涨幅83%,镨钕金属目前52万元/吨,较2020年年内低点33万元,涨幅58%,其他轻稀土铈、镧则机会没有行情,重稀土里铽目前958万元/吨,较年内低点450万元,涨幅113%。

轻稀土里钕和镨钕金属的涨价从7月份开始,与下游新能源汽车需求高度相关,历史上政策驱动的涨价非常急,而这次需求驱动的涨价虽然平缓,但是持续半年也有不小涨幅。

历史上,机构配置稀土的主要时段是2006年-2012年,配置机构有南方、博时、华泰柏瑞、诺安、诺德、嘉实、工银瑞信、海富通、华夏、景顺长城、国投瑞银、东吴、中邮、泰达宏利、益民、兴业、长盛、泰达、大成等基金,险资有人寿、太保、平安。

机构买起来非常疯狂,当时稀土标的涨幅惊人,07年涨了9倍,回调后,09年-12年涨了28倍。机构参与稀土,会带来极大的股价涨幅。

三、供给和需求的双重变化使稀土板块从周期性行业转变为成长性行业。

供给端,打黑、环保等政策在近几年收获了奇效,有效的控制了供给,未来供给基本变化不大;

需求端,新能源车的爆发,打爆了对稀土的需求,供不应求。供给需求的变化,行业格局的变化,政策的变化,催生了行业巨大的机会。

1、供给端受限:

在盗采黑稀土高峰期,稀土实际供应量40万吨/年,稀土当土卖,随着绿水青山美丽乡村等政策的高执行力贯彻,稀土实际供应大度缩减,据行业人士透露稀土实际供应仅20万吨(合规13万吨,进口6万吨),供给大幅收缩,由于稀土长期的低价,磁材企业库存普遍不高,四季度主流电机企业和磁材企业满产基本清空了库存,21年的钕铁硼补库存可能会大幅拉涨轻稀土现货价格。

根据工信部 稀土行业发展规划(2016-2020 年)部署,我国将加强对稀土资源勘查、开发、利用的统一规划, 根据资源形势和市场需求,到 2020 年稀土产能由 30 万吨降至20 万吨,稀土年度开采量控制在 14 万吨以内。十四五,这种控产能的趋势还将延续。

(1)合规轻稀土供给:

(a)全国合规轻稀土产量受约束

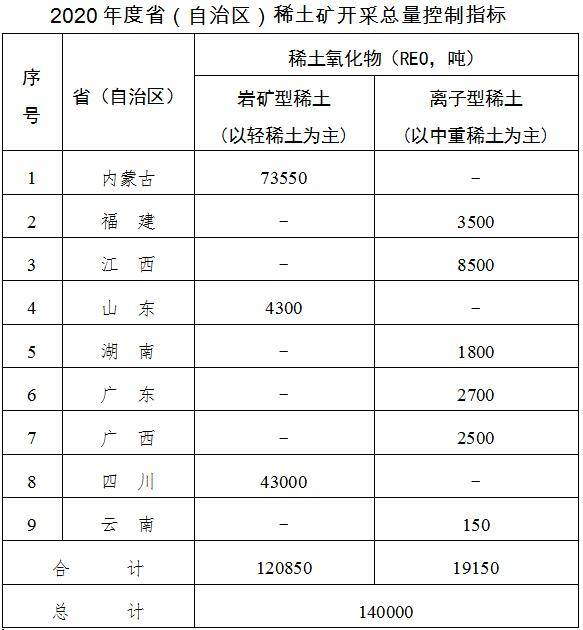

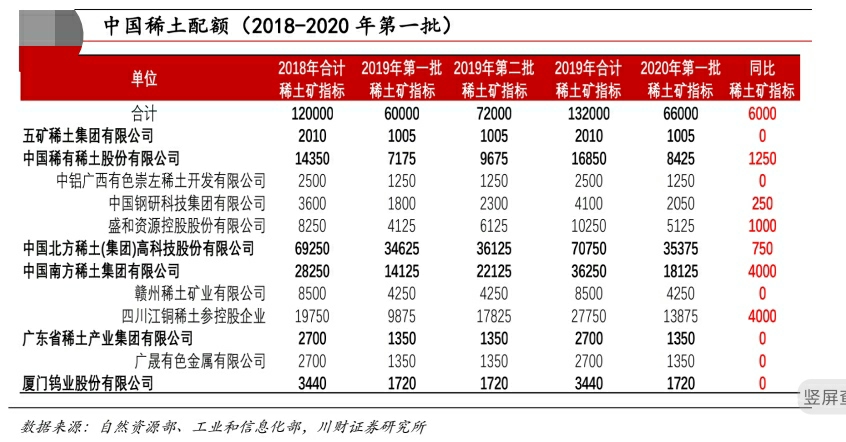

2020年全国轻稀土开采总量控制指标:

全国:12.08万吨,其中中稀稀土1.45万吨、北方稀土7.35万吨、南方稀土3.27万吨。为了对冲黑稀土供给的急剧缩减,估计会适当释放部分供给指标,但估计每年增量不足2万吨。

从具体企业看,稀土指标开始向后排轻稀土企业倾斜。

盛和资源19年指标增长24%,北方稀土19年指标增长2%。

盛和资源稀土指标增长明显高于北方稀土。

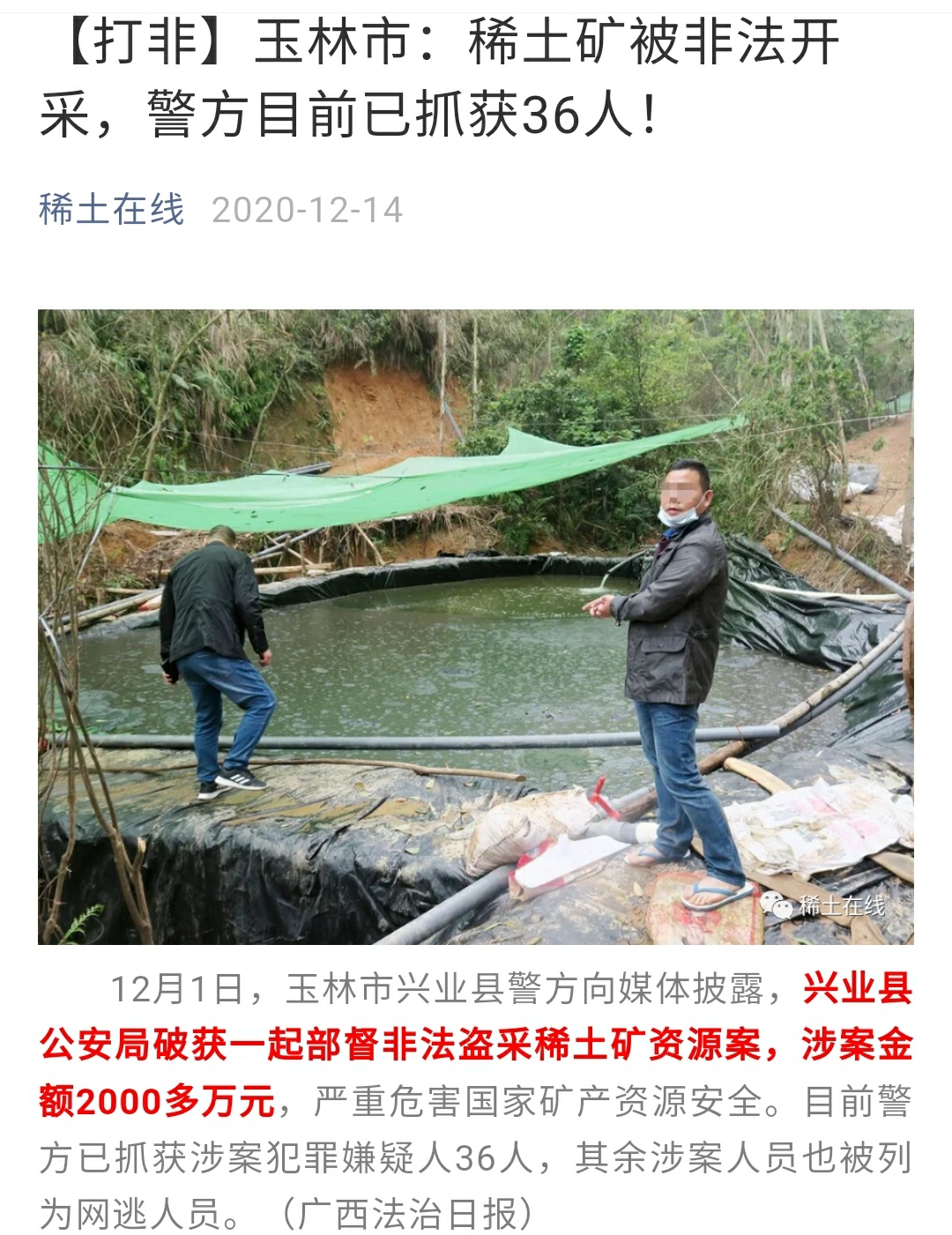

(b)黑稀土规模产量基本消失

江西、广东、广西、四川的非法盗采“黑稀土”由于盗采1吨稀土矿的直接成本只有3万元左右,加上各种打点费用也就6万元到8万元左右,而企业合法生产的成本每吨在15万元以上,非法盗采稀土高峰期年上市量近30万吨,是合规稀土上市量3倍。

得益于绿水青山政策、美丽乡村建设、河长制的实施,乡野山林都被纳入环保管控,打击盗采黑稀土由专项行动变成日常执法。黑稀土仍有零星案发,但规模化供应已一去不复返,稀土现实供应量有望快速收缩。

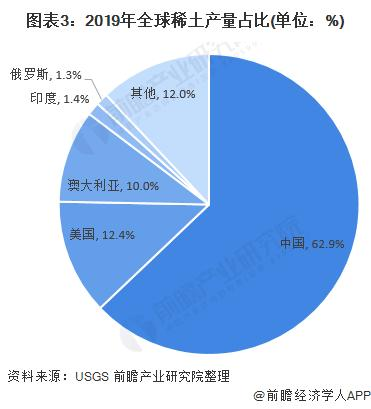

(c)全球稀土磁材90%供应来自中国

根据中国稀土行业协会数据,2019年全球稀土开采总量近21万吨。其中,中国的稀土开采量以13.2万吨排名第一,约占全球稀土开采总量的62.9%;其中,稀土自用7.9万吨,出口5.3万吨。美国则以2.6万吨占比12.4%,排名第二。

由于中国稀土冶炼成本的绝对优势,各国稀土(主要是轻稀土)冶炼主要放在中国,如美国本土由于无法应对来自中国的低价稀土产品成品,稀土冶炼产能已全部关闭,稀土矿主要出口至中国。盛和资源拥有美国MP稀土矿包销权,进口了大量美国稀土矿至江西和四川基地进行冶炼。2019年我国冶炼分离产量 15.5 万吨稀土氧化物,约占全球总产量的 88%。

根据有色金属学会数据显示,2019年全球钕铁硼总产量为17万吨左右,其中,中国钕铁硼产量约为15万吨左右,占比约为90% 。

最源头的中国稀土原矿供给收缩,中国又占据全球稀土冶炼、钕铁硼、永磁磁材加工的绝对份额。

全球的镨钕金属供给将出现紧缺,所以产业链最末端的美国深深感受到稀土危机,买不到便宜稀土制品了,所以美国的稀土标的最先出现大幅上涨。

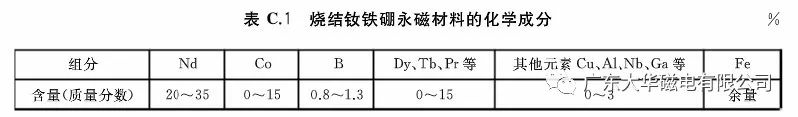

钕在永磁材料中占比30%,需求拉动非常直接。

根据国标GB∕T 13560-2017 烧结钕铁硼永磁材料,钕占比在20-35%之间,电机用钕铁硼中钕含量平均在30%以上。

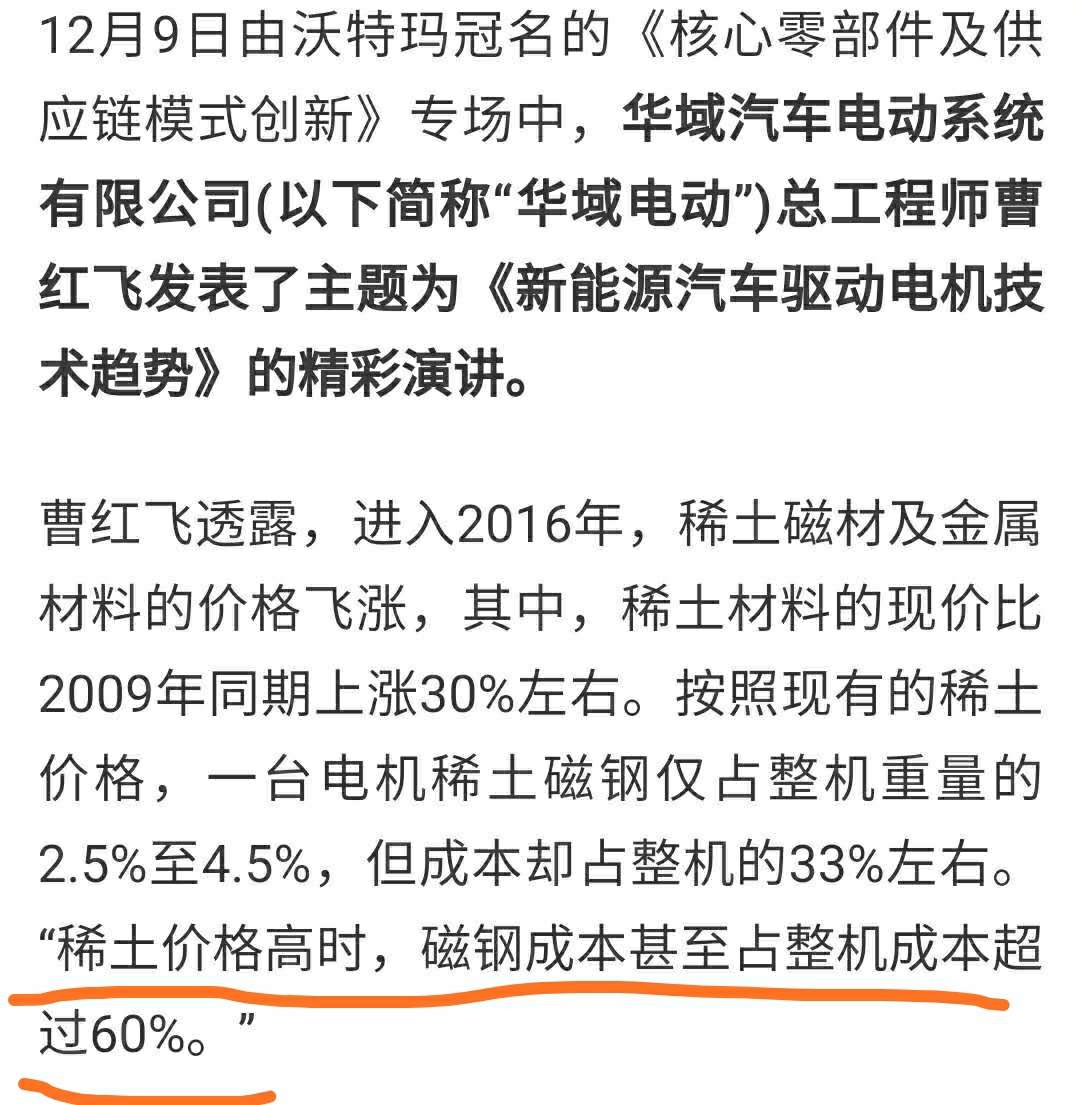

磁材乃至电机的主要价值量在稀土。电机其他成分占比和价值量都不高,目前稀土磁钢价值量占45%左右,最高峰能占60%。

2、需求端持续增长:

(1)轻稀土下游,主要是永磁磁材、包括新能源车、传统车(转向助力)、风电风机、变频空调、无线充电。

根据包头政协《保障镨钕金属原料稳定供给促进全市稀土永磁材料产业发展》发言材料,2018年,北方稀土集团全年生产镨钕金属1万吨,按照全市2.5万吨永磁材料的产量计算,用去0.75万吨镨钕金属后还剩余0.25万吨,如果按照北方稀土集团往年销售惯例,将总量27.5%约0.28万吨的镨钕金属销往外地子公司和其他企业,包头镨钕金属仅能维持目前2.5万吨永磁材料的生产需求,无法满足全市5.6万吨永磁材料全产能释放。

根据测算,5.6万吨永磁需要1.7万吨镨钕金属进行保障,仅包头磁材企业就有镨钕金属缺口1万吨。

材料链接:http://www.btzx.gov.cn/detail/aid/59697.jsp

根据上市公司年报及经营数据,上市公司镨钕金属产量如下:盛新、广晟、五矿镨钕的生产以镨钕氧化物为主,按镨钕氧化物产量*0.7计算镨钕金属产量。

国内稀土矿由于受指标控制,只有进口矿不受约束。盛和资源拥有美国MP稀土矿包销权,目前正大幅扩大轻稀土金属产能。2020年10月获批的赣州晨光(盛和资源子公司)稀土新材料股份有限公司年产12000吨稀土金属及合金项目,根据项目资料,镨钕金属产能从4000吨扩增至1.1万吨。盛和资源子公司科百瑞在2020年已完成镨钕金属3000吨扩产到6000吨的升级改造项目。

预计2020年,盛和资源镨钕金属产量超过1万吨。晨光产能升级项目建成后,盛和资源镨钕金属产能将达到1.7万吨。

下图为:晨光产能升级后晨光稀土各产品产能

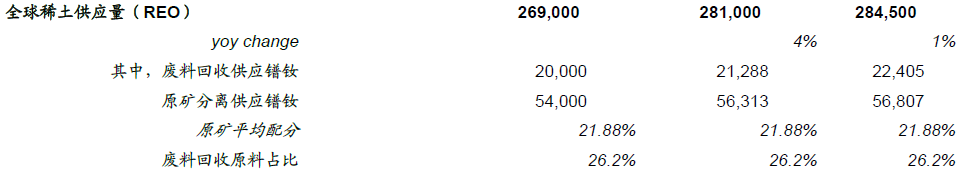

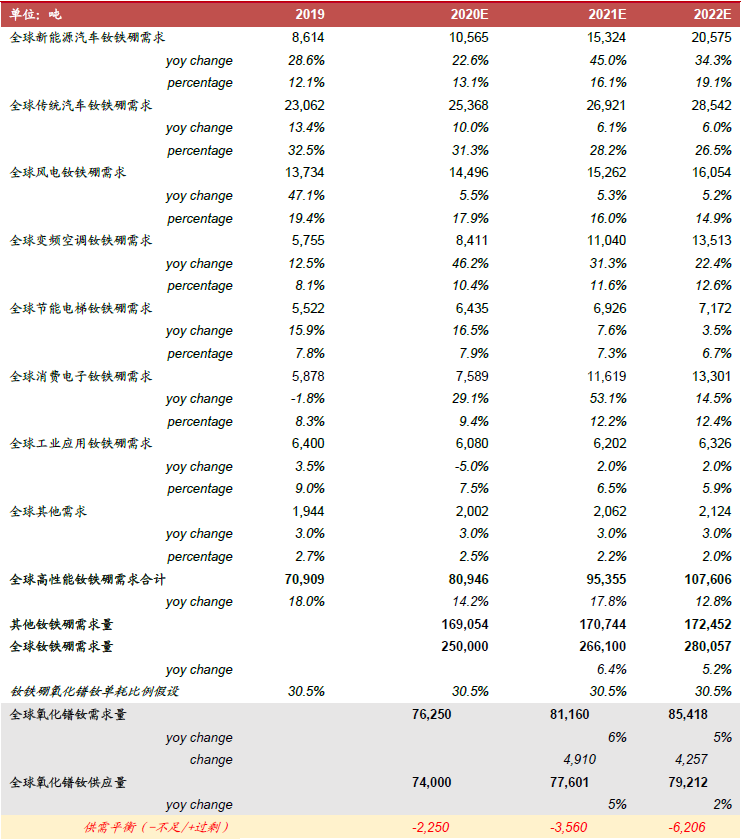

(2)根据中泰证券测算,2020年、2021年、2022年稀土供应量基本持平,小幅增长。

2020年、2021年、2022年全球氧化镨钕需求量是7.6/8.1/8.5万吨,供应量是7.4/7.7/7.9万吨,缺口2300吨、3600吨、6200吨。镨钕缺口逐年变大。

(3)稀土现货还有翻倍涨价空间

2012年稀土价格历史高点,氧化镨钕曾达到120万元/吨,镨钕金属报价更是超过140万。

从稀土指数跨年来看,目前价格虽然有80%涨幅,仍然是历史低价。

下游接受意愿较强,价格风险相对较小,下游转接问题不大下,60万/吨下游仍然可以接受,终端接受能力强,终端客户对性能要求较高,产品无法被替代。

现在单车价值量在1000块左右,占车的比重比较小,下游承接问题不大。需求端支撑比较强,一辆新能源车永磁电机3公斤钕铁硼,国内一年130万辆新能源车产量,现在永磁电机较原来能够实现轻量化,应用趋势增加,如果以后都用永磁电机,就是260万吨的需求,是目前全球钕铁硼产量的十几倍。欧美新能源放量,特斯拉model Y等双电机带动磁材双倍用量,风电需求,手机无线充电等需求增量也非常确定。

当“挖土卖土”不复存在,斩断黑稀土交易链,稀土现货价格还将有翻倍空间。

3、政策上稀土阳光交易可能成为稀土价值回归的催化:

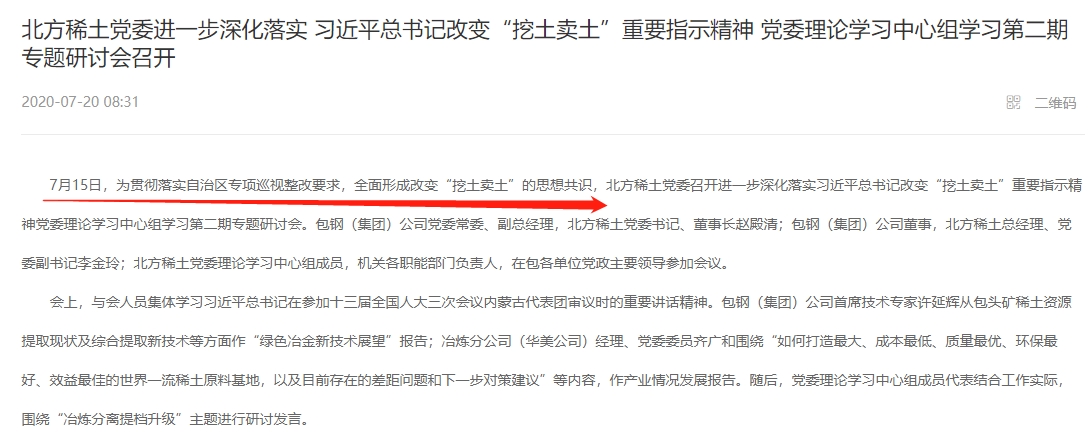

(1)高层指示改变“挖土卖土”后,巡视组督导跟进

在查资料时,看到巡视的重点任务有稀土,我还是很吃惊的。体制内的朋友应该都经历过巡视,这是体制内单位实务中最大的事了,落实老大指示是重中之重。相关公司连续召开会议落实领导指示。

全文链接:

http://www.reht.com/h-nd-400.html

看标题,谁的指示。大家还记得供给侧么,大家还记得15年钢铁暴力翻10倍么,连钢铁这么肉的行业都能一切逻辑全部重构。

巡视整改是什么,说明你做的有提升空间(这么描述,因为看到北方稀土确实做了很多努力)。

(2)落实高层指示,国企在行动

整改内容是什么,改变挖土卖土。挖土卖土是什么,稀土当土卖,稀土是国家战略资源啊,怎么能这么糟蹋。

途径:

(a)提高科技含量,深化加工,通过下游项目吃下增值利润。梳理北方稀土近两年新闻信息,大力度推进医疗设备(核磁共振)、稀土催化剂、新材料进行稀土深化加工。能以一企之力,促进国家战略资源的价值回归和合理开发,环视左右,只有北方稀土能做。中美摩擦之下,为什么老大去看金力永磁,为什么稀土要涨价,都是必然的;

(b)稀土当金卖,提高价格。哪个简单,当然是涨价简单。这里我要表扬北方稀土,战略资源涨价是担当,这年头国企敢涨价的没几个;

跟踪轻稀土有两个价格,一个是市场价,行业协会、smm、我的有色等有色报价网站都有,最近一直在小幅上涨,创出2020年以来新高。还一个是北方稀土报价,代表官方态度。

从北方稀土挂牌价和市场价对比,可以看出12月之前都是挂牌价高于市场价,官方在引导市场价走高。

但是12月市场价走高后,反而市场价开始回落,这里非常有意思。因为12月北方稀土开始试点现货上包头稀土交易所线上交易,北方稀土挂出的100吨直接把市场吓傻了(以往一般厂家都是一次采购1-2吨),一天涨10万块确实引起了工信部注意,大家以为这个挂牌是来往下调控稀土价格的。第一次挂出没有成交,撤下,第二次挂出,还是没有成交,撤下,但是线上交易政治任务有要推,最终试点成交了20吨。经过沟通,另一方面确实下游要备货要买,1月6日、7日的线上的80吨、150吨成交非常顺利,上线2小时被抢完。

2021年1月8日,北方稀土1月挂牌价公布,再次大涨,镨钕金属挂牌价上涨1.5万元,达到54.5万/吨,金属钕上涨2.1万,达到67.8万/吨。

接下来挂牌价又会引导市场价向上攀升。

(3)改变稀土交易模式,合规稀土享受溢价

老大有指示,不同渠道和部门都会来参与落实。2020年10月新华社就做了一期调查报道《世界最大稀土矿60多年一直被当成铁矿开采》,文中指出:交易价格不透明,零散卖给小贸易商后,小贸易商无法对抗外商大宗采购。背后潜台词是,交易不公开,容易给盗采的黑稀土钻空子,外商压价低价收购。

国社指出问题,包头立马行动整改。12月就实现了稀土现货标准化合约的电子交易和交付。

因为包头乃至北方的稀土主要是北方稀土一家供应,为了更好落实稀土现货上线交易,包头市政府直接将稀交所交给包钢进行重组。12月30日已经开了干部大会,2021年1月6日消息见报。会上,包钢集团党委书记魏栓师指出:按照市政府要求,由包钢集团全面接管重组稀交所,要充分发挥出稀土交易平台服务稀土实体经济的作用,把北方稀土的产品进行阳光(线上)销售,共同推动稀土产业高质量发展。

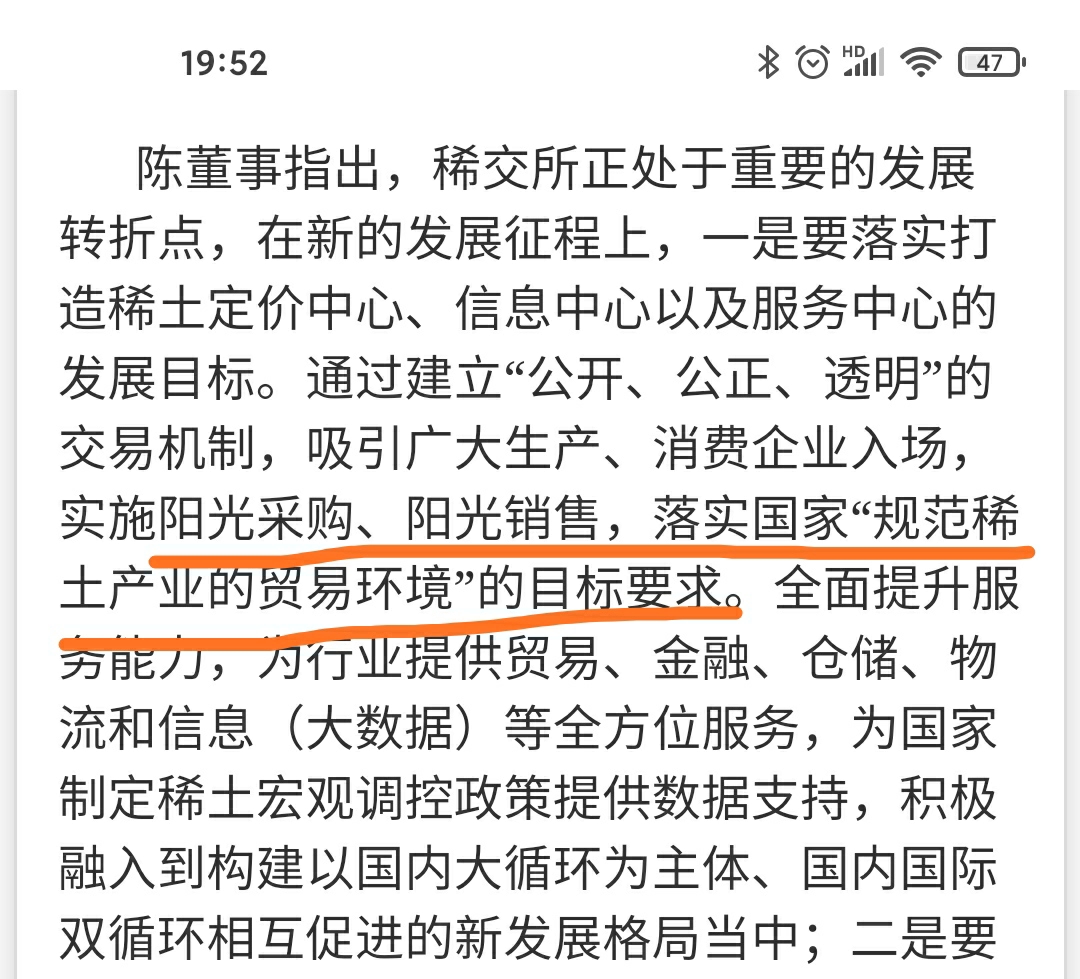

1月6日,稀交所召开学习包钢书记讲话会议。会上信息明确了稀土实施阳光采购、阳光销售和国家“规范稀土产业贸易环境”。说白了就是要斩断黑稀土出路。

2017 年上半年,中国商务部等联合印发了《关于推进重要产品信息化追溯体系建设的指导意见》,明确要求稀土交易必须使用专用发票,并标明稀土产品来源,稀土行业打黑治违深入推进,导致稀土价格大幅上涨;2017 年下半年,小贸易商也开始使用专用发票,黑稀土仍然能够钻空子进入市场,稀土价格有所回落。2021年随着线上交易进行,稀土交易可追溯程度大幅度提高,为后续管控黑稀土提供了政策工具。

1月6日,稀交所成交北方稀土80吨镨钕金属,成交价50万元/吨,1月7日,稀交所成交北方稀土150吨镨钕金属,成交价50万元/吨。加上12月试点的20吨,一共成交金属镨钕达250吨,销售额超过1亿元。

可以预见,线上透明化的稀土交易已经开始成为趋势和常态。稀土现货在交易所采购,实现了稀土的溯源。下游用稀土企业直接对接上游稀土厂家,斩断了贸易商倒卖黑稀土产业链,盗采“黑稀土”无处藏身、无处可卖时代将会到来,合规稀土将会实现溢价。

四、新能源主线下,稀土板块或是当下最有交易机会的品种

以前的帖子一直在强调交易机会,买在分歧,卖在一致。

新能车产业链,从下游炒到上游,目前两个月前开始炒锂,一个月前开始炒钴,两周前开始炒镍。

在新能源主线下,市场的焦点仍然在锂、钴、镍,虽然看趋势仍将上行,但是股价和市值高度已经非常高了。

而这次不一样的稀土,还未被市场集中关注,在当下可能是最具性价比、最有交易机会的分支板块了。接下来的一段时间,或许稀土板块的主升浪就要来了。

大家可以看看美国的稀土概念股。由于美国稀土在冶炼环节薄弱,受制于中国,美股的稀土板块已经提前启动了。

Energy Fuels从年内低点涨了6倍,稀土战略原料ETF从年内低点涨了3倍。

五、当前看,轻稀土的机会优于中重稀土

2020年稀土涨价主要是轻稀土镨钕,重稀土镝、铽三个代表产品,价格走势半年翻倍,未来仍将持续上行。

从供需质量和持续性看,轻稀土涨价持续性更好,重稀土主要还是由于供给制约,涨价持续性受政策影响较大。

另一方面,镨钕金属头部企业产量达到万吨级,镝镨钕金属涨价20万/吨,镝企业500吨级,120万元/吨的涨价,铽企业50吨级,有500万/吨的涨价,轻稀土企业镨钕因产量大带来的涨价杠杆效应明显大于重稀土企业。

六、目前稀土板块的行业格局

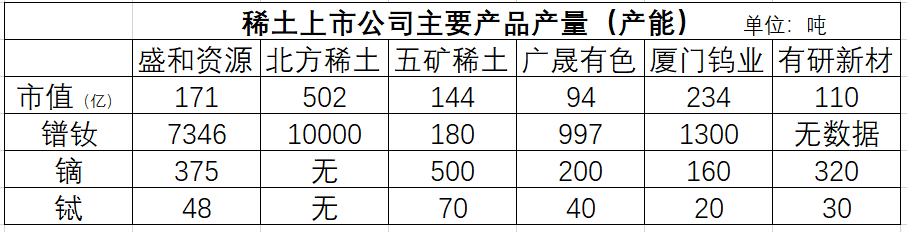

六大稀土集团,轻稀土北方稀土、盛和资源,重稀土五矿、广晟有色。其中,盛和资源弹性最大,可重点关注。

注:盛和资源数据采用2019年年报产量数据,产能因在扩大中,未有明确数。

1、北方稀土(SH.600111)

行业中军,稀土龙头。目前市值502亿,按19年镨钕金属10000吨/502亿市值,合20吨/亿市值。

母公司包钢集团拥有全球最大稀土矿白云鄂博,公司与母公司签订独家使用白云鄂博铁矿尾矿(稀土矿),价格一年一定,公司拥有7.3万吨的稀土氧化物指标,1万吨镨钕金属产能,镧、铈产量全球第一。

作为头部企业,稀土总产能受指标约束更为明显。整个行业的产品价格都盯着北方稀土的报价盘,公司是行业中军,但是现在产品价格也是包不住了,拼命向上涨。

2019年公司稀土收入180亿,占收入比重99%。年化测算利润在20亿-30亿之间。

公司行业中军,是机构配置稀土的首选标的。

2、盛和资源(SH.600392)

2019年公司稀土收入55亿元,占收入比重80%。公司稀土资源主要有3块,分别是储量排名国内第三的四川德昌大陆槽稀土矿,依托股东四川地矿局,代管四川和地矿业。

参股公司格林兰拥有格陵兰岛Kvanefjeld稀土项目,该项目有8.5万吨的铀和1114万吨稀土氧化物,是全球第二大稀土矿,由于盛和资源拥有带辐射稀土的分离处理能力,已准备启动商业化运作;参股美国mp稀土矿,拥有mp稀土矿包销权。公司国内稀土指标使用中稀集团的1万吨,且分配指标每年继续20%+增长。

公司进口稀土矿不占用指标,是稀土上市公司中唯一可以大幅度增加规模的公司。

按19年镨钕金属产量7346吨/171亿市值,合43吨/亿市值。

20年预计1万吨,即58吨/亿市值,晨光产能提升完工后镨钕金属年产能1.7万吨,即100吨/亿市值。

公司拥有美国mp稀土矿包销权,mp稀土矿目前年产稀土氧化物3万吨/年,公司还生产铽,目前铽价是1000万元/吨,19年生产了48吨铽,晨光稀土产能升级后铽产能120吨,合12亿收入,铽成本400万元/吨,铽贡献8亿净利润。

镨钕金属1.7万吨,21/22年按市场价55万元/吨估算,镨钕金属成本36万元/吨,合93亿收入,镨钕金属贡献32亿净利润。

产能提升达产后,仅铽和镨钕两项业务在当前价格下,净利润就可达40亿。年化利润镨钕金属每涨1万元,增厚净利润1.7亿。

这波真实需求的爆发,解决了稀土板块长期不出业绩的问题。

当下市值171亿,年化pe仅4倍出头,弹性非常大。

3、五矿稀土(SZ.000831)

公司是重稀土龙头,是六大稀土集团之一中国五矿的唯一稀土上市平台。

公司2019年稀土氧化物收入12亿元,稀土金属收入4亿元,稀土收入占公司收入比重99%。

长期以来公司的盈利能力一般,叠加重稀土不如轻稀土,所以当下股价走势较弱。

4、广晟有色(SH.60259)

母公司广东稀土集团稀土资源主要集中在广东、云南两省,其中控制广东全部的稀土资源。

稀土保有储量(REO)2.60万吨(不完全统计),开采配额2320吨。冶炼分离主要集中在广东、江苏、内蒙古、河北,冶炼分离配额6860吨。

广晟有色作为广东稀土产业集团的稀土整合平台,拥有广东省全部的4个稀土开采权,2015年估算稀土开采配额2200吨。

2019年公司稀土收入16亿元,占公司收入比重36%,另有大宗有色贸易等业务,规模27亿,占公司收入比重62%。

5、厦门钨业(SH.600549)

公司牵头开发福建稀土,产品以重稀土为主,公司与公司在龙岩有稀土工业园,拥有磁材、发光材料等稀土产品业务。

公司与北方稀土达成战略合作,北方稀土优先向子公司长汀金龙保障每月氧化镨钕30吨至50吨、氧化钕10吨至30吨的采购供应。

2019年公司稀土收入24亿元,占公司收入比重12%。

目前公司市值234亿,估值较低。

小结

1、历史上,稀土板块每次都当作投机题材来炒的,炒打黑、炒环保、炒收储等等,所以机构基本上都不配置这个板块,但是每次只要行情一来,都是翻倍以上的行情,弹性非常大。

2、这次机会不一样,百年未有之大变局。稀土板块马上会进入机构视野,成为机构的重要配置。机构配置从0到超配,会使板块内所有的标的实现价值重估,空间涨幅绝对超预期,务必重视。

3、供给需求的变化,行业格局的变化,政策的变化,催生了当下行业巨大的机会。供给和需求的双重变化使稀土板块从周期性行业转变为成长性行业。供给端,打黑、环保等政策在近几年收获了奇效,有效的控制了供给,未来的供给依然是收缩的;需求端,新能源的爆发,打爆了对稀土的需求,供不应求。即使国家一直在控制价格的快速上涨,比如严格指导包钢的报价,但是根本控不住。

4、买在分歧,卖在一致。新能车产业链,从造车新势力炒到传统整车,从下游炒到上游,两个月前开始炒锂,一个月前开始炒钴,两周前开始炒镍,现在市场的焦点仍然在锂、钴、镍,虽然看趋势仍将上行,但是股价和市值高度已经非常高了。

而这次不一样的稀土,还未被市场集中关注,现在连卖方研究员都不跟了,更别说买方了,在当下可能是最具性价比、最有交易机会的分支板块了。接下来的一段时间,或许稀土板块的主升浪就要来了。

5、美股特斯拉引领全球新能源产业链,美国的稀土概念暴涨作为参照。Energy Fuels从年内低点涨了6倍,稀土战略原料ETF从年内低点涨了3倍。

6、当前看,轻稀土的机会优于中重稀土。镨钕、镝、铽三个代表产品的价格走势,半年翻倍,未来仍将持续上行。这次产品价格的持续暴涨以及预期高位的持续性,解决了稀土公司过去总是出不了业绩的问题,将会大大改变市场对稀土公司的认知。

8、轻稀土北方稀土、盛和资源,重稀土五矿稀土、广晟有色。其中,盛和资源弹性最大,北方稀土行业龙头中军,可重点关注。

风险提示:专栏内容仅代表该作者观点,不构成任何投资建议